Инвестиции в онлайн микрокредитование

Предложение не является публичной офертой.

Предоставление онлайн займов пользователям в сети интернет и пользователям смартфонов.

Объем рынка РФ:

Рынок микрокредитования растет с каждым годом по данным expert ra на 35% в этом сегменте онлайн компании растут в среднем на 100-150 %. За счет перетока клиентов из оффлайн организаций в онлайн в виду удобства получения и гашения займа. Общий объем рынка 121 млрд.р с таким же ростом в 2018 г.

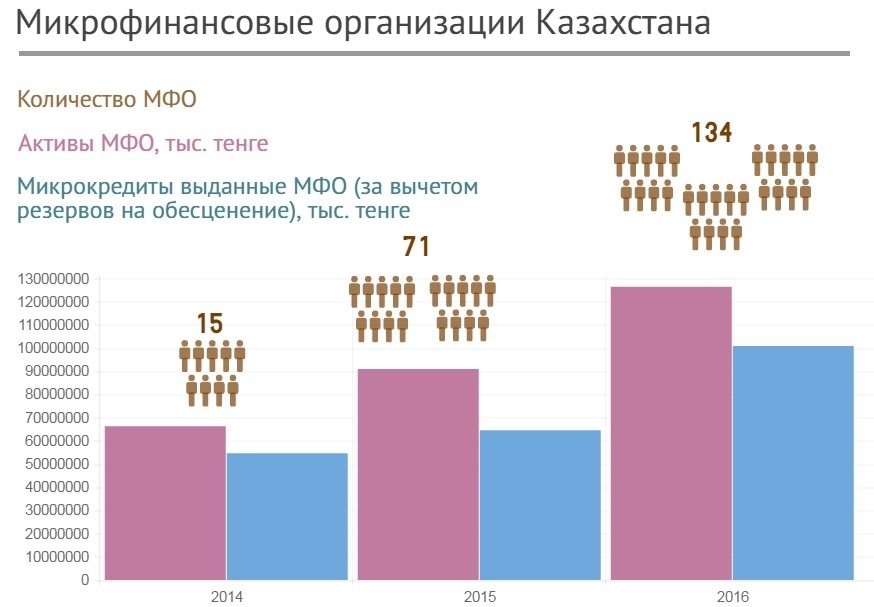

Рынок Казахстана:

На сегодняшний день на рынке микрозаймов наблюдается разнообразие институтов и инструментов, МФО и финтех-сегментов, которые стремительно завоевывают рынок. Только за 2016 год рынок онлайн-займов в Казахстане вырос на 330%. Причинами столь динамичного роста сектора эксперты называют увеличение так называемой underbanked и unbanked аудитории, не имеющей доступа к банковскому кредитованию и развитие новых информационных технологий, упрощающих выдачу кредита в разы.

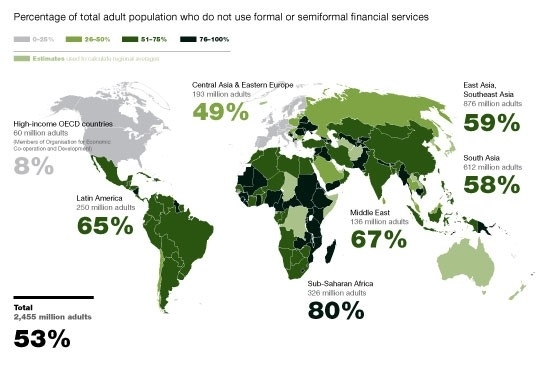

Рынок развивающихся стран:

Согласно отчету McKinsey , в 2010 году около 2,5 миллиардов взрослых людей, то есть практически половина всего взрослого населения Земли, не пользовались формальными финансовыми услугами для накопления средств или получения займов. Несмотря на попытки включить таких людей в сферу финансовых услуг, в 2017 году число тех, кто не пользуется банковскими услугами, составило порядка 2 миллиардов человек. Это значит, что люди вынуждены использовать в своей повседневной жизни исключительно наличные средства и у них нет возможности обратиться за соответствующими услугами в банки для удовлетворения своих нужд. Чтобы занять деньги, они прибегают к помощи друзей или родных, так как банки, как правило, не одобряют их заявления о предоставлении кредитов. Причина отказа практически всегда одна и та же — отсутствие кредитной истории. Несмотря на то, что финансовые организации заявляют о постепенном снижении числа людей, не обслуживаемых банками, для лиц, исключенных из системы банковских операций, не предусмотрено легкого способа решения возникающих у них проблем. Почему банкам так сложно включить описанную категорию лиц в число своей целевой аудитории? По большей части люди, которые не имеют доступа к банковским услугам, могут приносить прибыль. Однако их включение в состав целевой аудитории сулит банкам большие риски и меньшие прибыли

Статистика развивающихся стран свидетельствует о том, что большую часть населения таких стран составляют лица, не имеющие счетов в банках, или не имеющие доступа к банковским услугам. При этом цифры также говорят о том, что такие страны характеризуются достаточно высоким уровнем проникновения Интернета и мобильных услуг.

Ниже приведены примеры стран и регионов, демонстрирующих эти тенденции:

Африка (население: 1,1 миллиарда человек) 80% населения не имеют счетов в банках, однако, 63 человека из 100 используют мобильные телефоны. Эксперты полагают, что этот фактор поможет решить проблему доступности банковских услуг.

Индия (население: 1,3 миллиарда человек) В настоящее время Индия является наиболее быстрорастущим Интернет-рынком в мире. В 2015 году рост базы пользователей составил 51,9%. Однако Индия находится на 7-ом2 месте по числу людей, не имеющих доступа к банковским услугам. Отчет , подготовленный компанией PricewaterhouseCoopers, указывает на то, что в 2015 году число не обслуживаемых банками лиц составляло 233 миллиона человек.

Китай (население: 1,3 миллиарда человек) В Китае насчитывается 731 миллион интернет-пользователей, то есть примерно 53,1% населения выходят в сеть. 95% всех пользователей имеют доступ к Интернету посредством мобильных телефонов. Но несмотря на быстрые темпы развития, которые демонстрирует экономика страны, 21% населения Китая по-прежнему не обслуживаются банками .

Пакистан (население: 193 миллиона человек) Темп прироста пользователей широкополосной сети мобильной связи составил 185%. Тем не менее, 100 миллионов пакистанцев по-прежнему не обслуживаются банками .

Юго-Восточная Азия (население: 800 миллионов человек) Как ожидается, азиатский регион станет одним из самых быстрорастущих регионов в мире по числу пользователей Интернета к 2020 году. Регион демонстрирует существенный прирост пользователей в целом, рост проникновения мобильной связи и увеличение интенсивности использования социальных сетей. По данным Google и Temasek, к 2025 году электронная экономика Юго-Восточной Азии достигнет 200 миллиардов долларов США, что приведет к существенному росту и без того высокого ВВП, составляющего 2,5 триллиона долларов. Региональная интернет- индустрия процветает благодаря высокому темпу роста количества мобильных подключений, превышающего среднемировой темп (124% против 103%), а также высокой скорости передачи данных, которая по прогнозам вскоре достигнет среднемирового значения в 23.3 Мбит/с. Более того, по состоянию на 2017 год показатель проникновения социальных сетей в регионе также остается на высоком уровне.

В то же время, только 27% населения Юго-Восточной Азии имеют счета в банках. В беднейших странах, таких как Камбоджа, эта цифра составляет всего 5% от общего числа населения. Итого, около 438 миллионов человек в регионе не обслуживаются банками.

В Мьянме рост проникновения смартфонов составляет 58%, что выше, чем среднемировой рост (37%) и средний по региону (47%). При этом, в Мьянме один из самых низких уровней проникновения банковских услуг в Азии. Около 85% взрослого населения (старше 15 лет) до сих пор не пользуются банковскими услугами. Данные, публикуемые Центральным Банком, говорят о том, что за пределами столицы, города Янгон, более 95% населения не обслуживаются банками. Лишь миллион человек в стране владеет кредитными картами. В результате, оставшиеся 50 миллионов, те самые 95%, зависят от 5000 неофициальных кредиторов, или, как их называют, «гангстеров-ростовщиков»

Такая же ситуация в Латинской Америке.

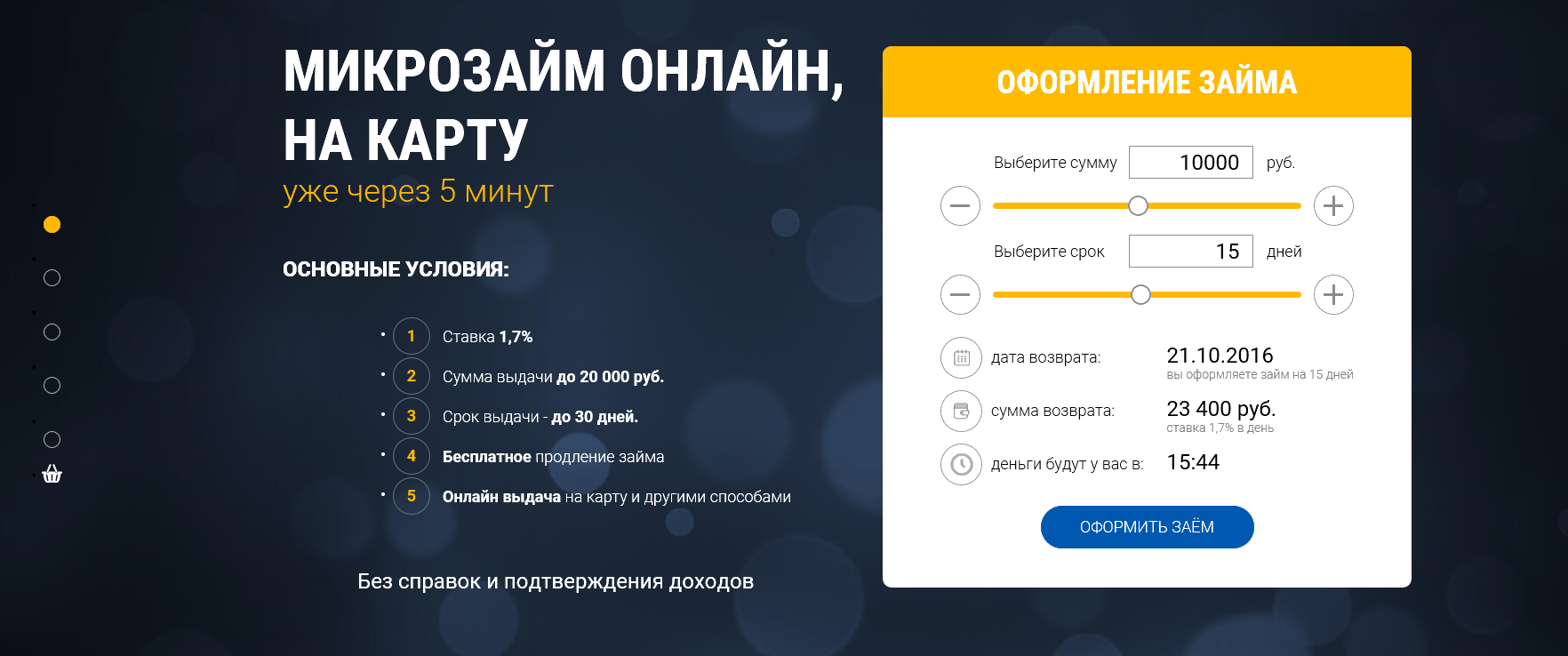

Бизнес модель:

Предоставление онлайн займов пользователям в сети интернет и пользователям смартфонов.

Время предоставления кредита до 30 мин.

Каналы предоставления кредита — эл. кошелек, банковская карта, денежный перевод.

Сумма предоставления средств до 200$

Срок до 30 дней.

Без залога.

Технология

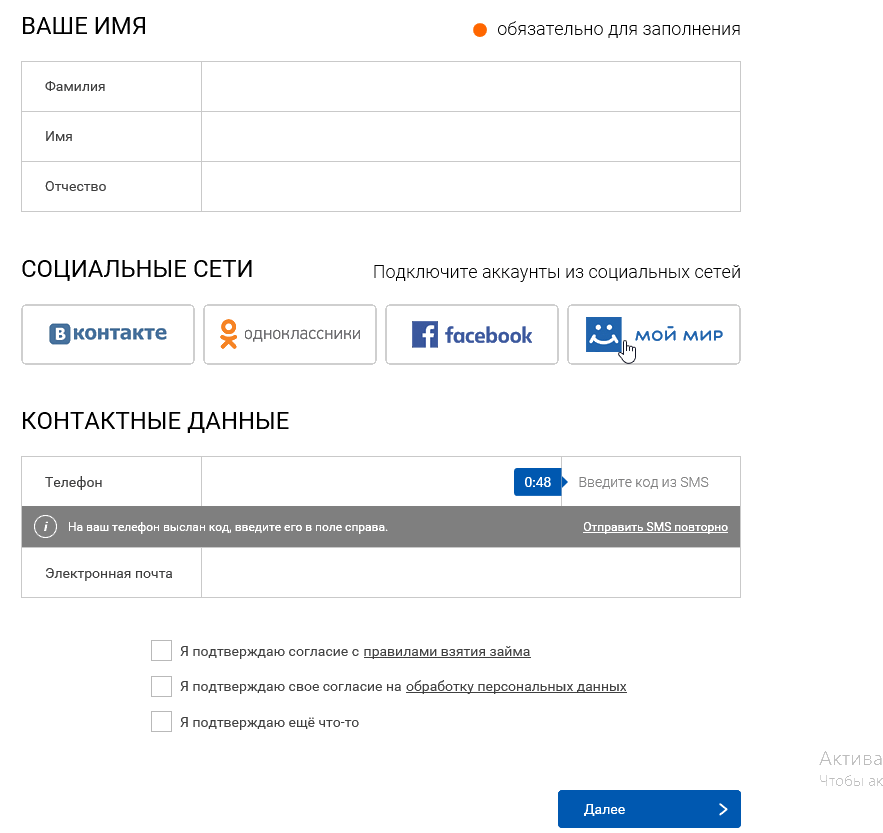

Пользователь заходит на сайт- выбирает сумму срок займа.

Заполняет ФИО + телефон, пользователю приходит смс с кодом, таким образом он соглашается на обработку персональных данных и с условиями предоставления займа.

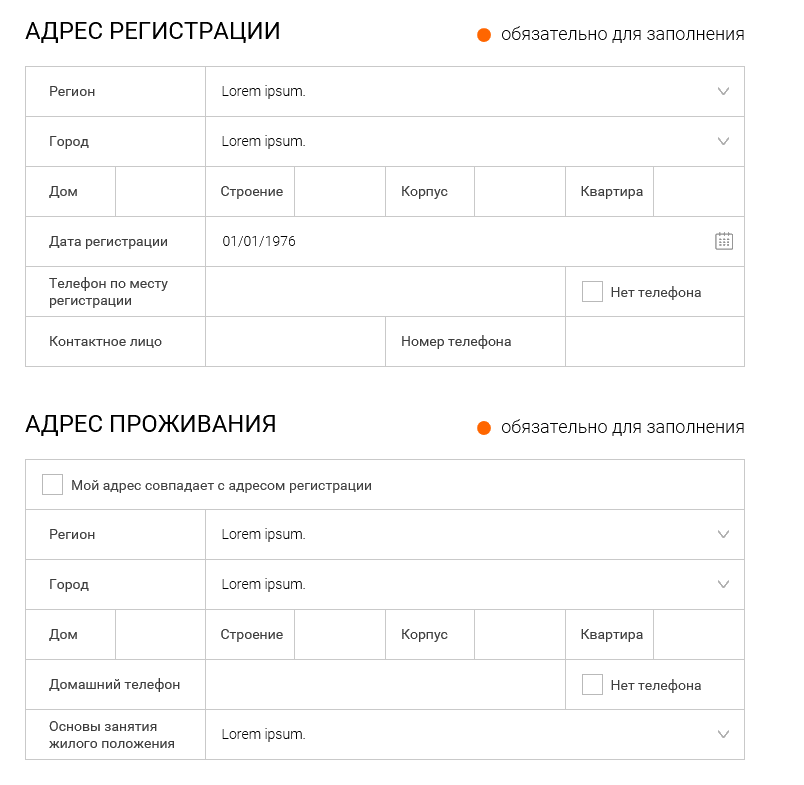

Далее заполняет анкетные данные — данные паспорта, адрес проживания, дата рождения и тд.

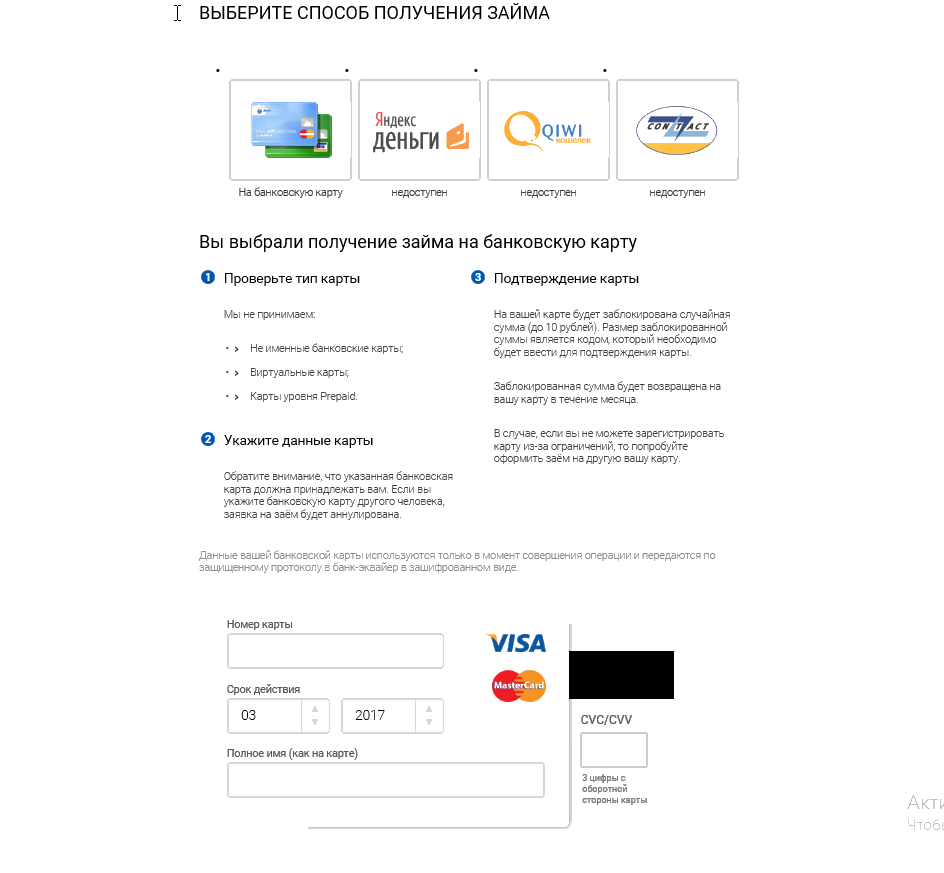

Указывает способ выдачи займа — карта, кошелек, система денежных переводов.

Указывает данные карты, после этого с указанной карты списывается случайная сумма например- 3,42 р далее клиенту приходит смс от банка о списании с его карты этой суммы, клиент вписывает на сайте сумму списания, таким образом мы верифицируем карту. В дальнейшем с этой карты будет списываться в счет займа сумма и зачисляться новый заем.

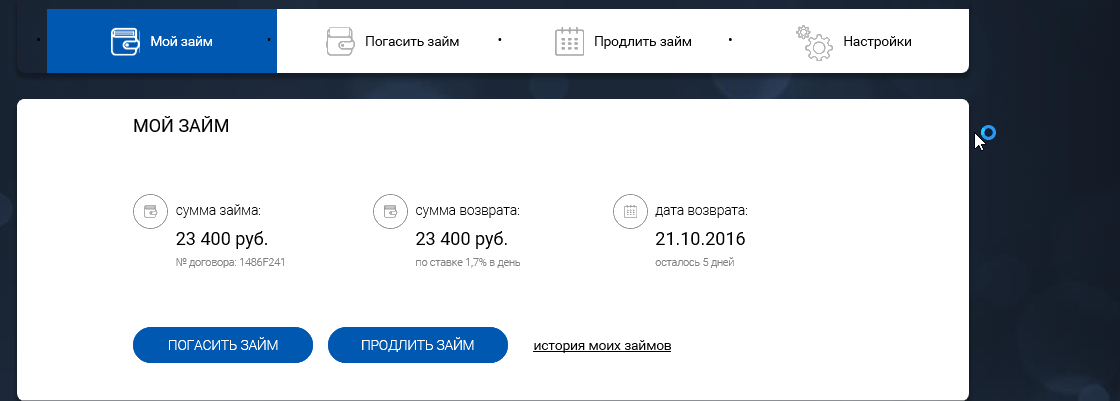

После прохождения необходимых проверок- пользователь имеет личный кабинет:

Где может оставлять заявку на заем

продлевать заем

платить по займу

там же указывается дата платежа по займу.

история займов.

Финансовая модель:

Финансовую модель вышлю только по заинтересованности проектом.

Что планируется:

Запуск онлайн кредитования в России, Казахстане, ЮВА, странах Африки, Латинской Америки.

После сбора необходимой статистики подключить машинной обучение для более точного определения кредитных рисков (скорринг), для процесса коллекшн.

Личный кабинет инвесторов в займы.

Разработка мобильного приложения.

Запуск онлайн POS кредитования.

Кредитования бизнеса под залог — авто, недвижимости.

Инвестору предлагаем 24% в компании, все инвестиционные средства вносятся по дог. займа под процент.