Франшизы финансовых услуг

Франшизы финансовых услуг — это общая категория франшиз, объединяющая все франшизы, бизнес которых связан с оборотом денег. Она включает в себя категории: ломбарды, банки, микрозаймы и прочие финансовые услуги.

Данная категория франшиз подойдет тем, кто любит, умеет считать деньги и хочет заработать на этом.

-

-

-

Услуги по ведению бухгалтерского учета

500 000 — 2 500 000 ₽51 отзыв -

Агентство по привлечению инвестиций для юр. лиц. из гос. программ и от частных инвесторов

1 129 000 — 1 329 000 ₽2 отзыва -

-

Онлайн-школа инвестирования

100 000 — 200 000 ₽3 отзыва -

Защита граждан, испытывающих проблемы с выплатой кредитов

250 000 — 900 000 ₽2 отзыва -

-

Международная франшиза в области бухгалтерского учета и продажи ИТ-решений

от 550 000 ₽80 отзывов

Франшиза финансовых услуг

Франшиза в сфере финансовых услуг открывает перед современными предпринимателями широкие возможности в перспективной и высоко востребованной области. С учетом быстро меняющихся потребностей и требований современного общества, где срочный доступ к финансовым услугам, помощь с документами, налоговая поддержка и сезонная отчетность становятся все более важными, франшиза в сфере финансовых услуг представляется как выгодное и актуальное решение.

Финансовые организации, такие как ломбарды и консалтинговые компании в области бухгалтерии и налогообложения, являются привлекательными вариантами для франчайзинга. Их услуги имеют стабильный спрос среди различных категорий клиентов, что обеспечивает предпринимателям устойчивый поток дохода практически сразу после запуска бизнеса.

Рынок финансовых услуг

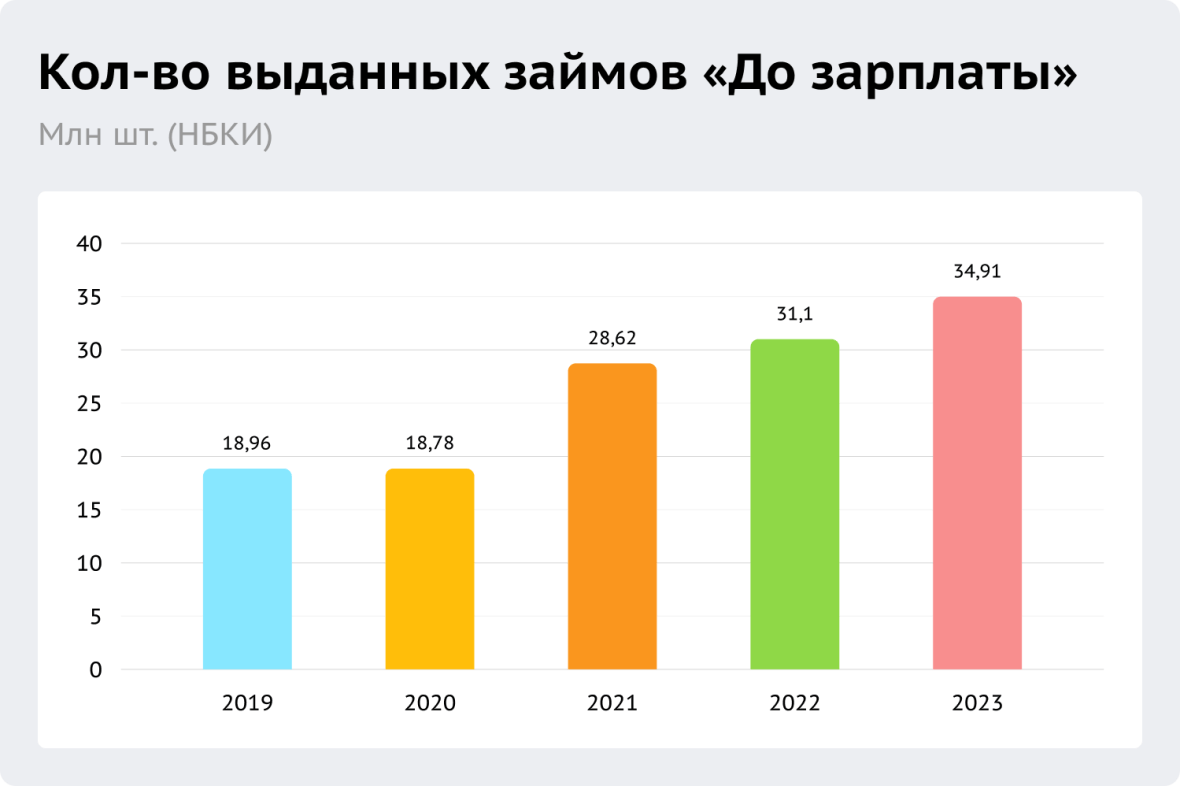

Несмотря на то, что финансовые услуги за последние годы значительно расширились и смогли привлечь внимание людей с разными целями и интересами, самым популярным направлением остаются кредитные отрасли.

В особенности, сегмент краткосрочных займов формата «до зарплаты» (PDL-займов) продемонстрировал впечатляющий рост за прошедший 2023 год. Взятые в общем объеме 34,91 млн займов этого типа являются рекордным значением, превысившим на 12,25% показатели 2022 года и на 22% показатели 2021 года. Это подтверждается данными отдельных МФО, таких как «Лайм-займ» и «Мигкредит», которые отмечают значительный рост как в количестве выданных займов, так и в их общей сумме. Так, в МФК «Мигкредит» за минувший год количество кредитов «до зарплаты» увеличилось более чем вдвое по сравнению с 2022 г. – компания выдала 850 000 ссуд на 6,4 млрд руб., что также является абсолютным рекордом внутри организации.

На самом деле, появление такого динамичного роста в числе займов можно весьма логично объяснить несколькими факторами:

- Спрос потребителей. Рост количества краткосрочных займов указывает на явное увеличение финансовых потребностей населения, таких как покрытие непредвиденных расходов или временные финансовые трудности.

- Изменение стратегии МФО. Переключение МФО на предоставление краткосрочных займов. Людям все меньше становится интересно ввязываться в долгосрочные кредитования, поэтому с гораздо большим энтузиазмом они могут обращаться за ссудой, которую вернут за полгода максимум.

В дополнение к вышесказанному также может отразиться и влияние регуляторной политики, которая направлена на ограничение перекредитованности населения. Она может оказывать достаточно сильное влияние на рост сегмента IL-займов (среднесрочных ссуд на суммы в пределах 100 000 руб.).

Все указывает на то, что рынок финансовых услуг будет продолжать расти, особенно в сегменте краткосрочных займов. Поэтому бизнес в данном сегменте будет одним из наиболее востребованных и прибыльных. Чтобы избежать лишних рисков и не начинать с нуля, приобретение франшизы станет лучшим решением.

Виды франшиз в сфере финансовых услуг

На самом деле, может показаться, что это довольно тесная и однообразная сфера предоставления услуг, тем более для передачи ее по франшизе, но на деле она является одной из наиболее стабильных, а разделить ее можно на следующие подкатегории:

Микрофинансирование (МФК и МФО)

Микрофинансовая организация — это частное финансовое учреждение, которое предоставляет небольшие денежные суммы и другие финансовые услуги юридическим лицам, а также населению, которое обычно не имеет доступа к услугам банков. Главная цель микрофинансовых организаций заключается в поддержке финансовой инклюзии и развитии предпринимательства среди малообеспеченных слоев населения и малых бизнесов. МФО могут также предоставлять и другие финансовые услуги, такие как открытие сберегательного счета, денежные переводы и страхование. Данный вид франшиз сложно назвать проблематичным или сильно затратным, но франчайзи придется позаботиться о высокой проходимости МФК, в ином случае могут возникнуть проблемы с ее окупаемостью.

На самом деле к этой категории также причисляются комиссионные магазины, а также различные скупки. Все они существуют ради одной цели: принести доход посетителю, только способы у всех разные:

- Ломбарды работают практически, как и МФК, обменивая ювелирное украшение на небольшой заём.

- Комиссионные магазины принимают у посетителя какой-либо товар, а затем выплачивают обговоренный процент с его продажи.

- Скупки — это тот же комиссионный магазин, только гораздо более широкого профиля, который работает на то, чтобы выкупить товар у посетителя, а затем успешно перепродать его.

Каждое из этих направлений во франчайзинге не требовательное к себе, к тому же имеет довольно маленький охват конкуренции, что принесет владельцу только большую выгоду. С упорством и грамотным подходом к продвижению такой франшизы можно достичь успеха.

Люди в наши дни способны столкнуться с различными непредвиденными ситуациями, поэтому в этой категории франшиз оказались не только компании, занимающиеся услугами прямой финансовой направленности, но и юридические, которые так или иначе связанны с этой отраслью. Среди них:

- юридическая помощь в рамках закрытия кредитных долгов и оформления банкротства;

- страхование;

- услуги по ведению бухгалтерского учета;

- бизнес, нацеленный на работу с инвестициями и криптовалютой;

- компании, работающие с государственными закупками;

- агентства недвижимости.

Перспективы в этих сферах неоднозначные и могут подойти под разные цели в предпринимательстве. Например, услуги по закрытию кредитных долгов и банкротству будут востребованы еще долгое время из-за высокой закредитованности населения. Страхование не менее актуально, особенно при росте интереса к полноценной защите жизни. Услуги бухгалтерского учета нужны из-за сложности налогового законодательства. Работа с государственными закупками может обеспечить стабильный спрос, но со своими ограничениями. Недвижимость всегда в цене, но рынок её подвержен цикличности.

Инвестиции и криптовалюта — область с высоким риском, но с не меньшей возможностью роста. В разделе, посвященном инвестициям в fintech, вы сможете ознакомиться с тем, как можно выгодно инвестировать в данную сферу и, в особенности, узкие ее ответвления.

Открывая франшизу в одном из этих направлений, стоит разобраться в том, с какой целью хотите открывать бизнес? Стоит также учитывать, что это довольно распространенные сферы, в которых не обойтись без анализа рынка. Важно знать, насколько актуальны услуги в вашем регионе и изучить конкурентов. Ключ к успеху здесь — профессионализм, инновации и готовность к изменяющимся требованиям рынка и клиентов.

Особенности франшиз в категории финансовых услуг

Плюсы открытия:

- Высокий спрос на услуги. Большинство направлений финансовых франшиз являются довольно востребованным бизнесом, который может приносить стабильный высокий доход.

- Низкая конкуренция. Самой свободной площадкой для открытия новых точек является сфера ломбардов, комиссионных магазинов и скупок. Они недооценены предпринимателями, а потому принципиально обходятся стороной. Благодаря этому шанс успеха в этом виде деятельности весьма высок.

- Доступ к широким базам данных. При открытии франшизы МФО, страхования или конторы, помогающей избавиться от долгов, вам становится открыт доступ к специализированным источникам информации. Например, полные отчёты кредитных историй, выписки из банков и т.д. На этом будет строиться вся основная деятельность в этом направлении.

На что стоит обратить внимание?

- Сложности в лицензировании. При открытии бизнеса в сфере финансовых услуг необходимо строго соблюдать требования регуляторов и законодательства, а также пройти процедуры регистрации и получения лицензии от Центрального банка.

- Проблемы с открытием расчетного счета. Открытие расчетных счетов в крупных банках для снабжения вашей точки МФО может быть сложным и требовать дополнительных бумаг и процедур. Банки могут требовать дополнительные гарантии, что может стать серьезным вызовом для новой МФО.

- Риск отзыва лицензии. Управляя бизнесом, выдающим кредиты, есть риск столкнуться с отзывом лицензии от банков, в которых были открыты расчетные счета. Это может стать проблемой для произведения финансовых операций.

- Высокая конкуренция в отдельных нишах. Например, в отношении микрофинансовых организаций, страховых и бухгалтерских услуг. В некоторых регионах количество таких организаций превышает спрос, так что следует внимательно изучить этот вопрос, чтобы не подвергать себя лишним рискам.

Лучшие франшизы в сфере финансовых услуг

В таблице ниже представлены франшизы, которые уже получили определённый успех и заслужили доверие потребителя.

Название франшизы | Минимальные инвестиции | Количество франшизных предприятий | Сроки окупаемости |

Деньга | 3 000 000 | 120 | От 4-х месяцев |

1 500 000 | 122 | От 4-6 месяцев | |

850 000 | 500 | 4 месяца | |

670 000 | 40 | 9 месяцев | |

550 000 | 346 | 6 месяцев | |

500 000 | 1095 | 24 месяца | |

450 000 | 78 | 3 месяца | |

400 000 | 114 | 6 месяцев | |

250 000 | 39 | От 12-ти месяцев | |

200 000 | 29 | 3 месяца |

Представленные франшизы предлагают разнообразные возможности для предпринимателей. Например, «Деньга», «Фаст Финанс» и «Low Business Group» требуют больших вложений, но обещают быструю окупаемость. С другой стороны, «Федеральный Центр Банкротства» и «Чистый лист» требуют меньших инвестиций, но окупаемости можно достичь за более долгий срок, хотя у обеих организаций есть потенциал для роста.

Особое внимание заслуживают франшизы «1С:БухОбслуживание» и «СтопКредит», занимающие топовые позиции в рейтинге франшиз БИБОСС. Это свидетельствует о высокой популярности и успешности этих франшиз на рынке. Количество филиалов, как у «1С:БухОбслуживание», говорит о их востребованности, но также указывает на высокую конкуренцию среди франчайзи.

При принятии решения о приобретении финансовой франшизы стоит учесть тот факт, что сроки окупаемости варьируются от 3 до 24 месяцев. Хоть быстрая окупаемость – звучит заманчиво, но необходимо проанализировать и другие аспекты франшизы, где могут возникнуть «подводные камни».

Какая помощь предоставляется франчайзором для франчайзи?

Когда вы приобретаете франшизу, компания, предоставляющая ее, предлагает свою помощь на первых шагах, в нее входит:

- Регулярное обучение продукту, техникам продаж, менеджменту и другим навыкам для партнеров и их сотрудников. Франчайзоры в этой отрасли часто проводят внутренние курсы с последующей аттестацией, которая подтверждает финансовую грамотность сотрудника и позволяет работать с прямыми денежными операциями. Такой системы придерживаются франшизы «Low Business Group» и «1С:БухОбслуживание»;

- Подбор, оценка и адаптация персонала на всех этапах, проводимые головным офисом. Некоторые компании сами проводят собеседования для тех, кто будет работать в вашем франшизном офисе. Будущим сотрудникам приходится проходить собеседования в несколько этапов. Также возможно, что опытные сотрудники перейдут работать в ваш офис и будут «информационным гидом» для менее опытных. Этим правилам следует компания «Чистый Лист»;

- Поддержка «от начала до первых денег в кассе» - франчайзор помогает «за ручку» в начальном этапе. Это значит, что вам точно помогут распланировать объем выручки на месяц вперед и разработать маркетинговую стратегию так, что вы быстро поймете, как хорошо зарабатывать в этой сфере и добиться быстрой окупаемости. Компания «Второй шанс» станет прекрасным проводником к знаниям в этом направлении;

- Помощь с получением лицензии на выдачу кредитных займов. Некоторые компании, среди которых «MoneyPlus», готовы помочь разобраться с этим без дополнительных обременений. Все лицензии на возможности управления МФО и осуществления соответствующих денежных операций станут доступны вам при установлении сотрудничества.

- Урегулирование конфликтов с должниками. Многие МФО, в том числе и «Фаст Финанс», владеют собственной службой взыскания долгов и сотрудничают со многими региональными и федеральными коллекторскими агентствами, благодаря чему такой франчайзор быстро предоставит вам должную помощь при возникновении сложных ситуаций на вашем пути.

Франчайзоры также дополнительно могут помочь с регистрацией юридического лица, если ранее вы не были зарегистрированы, а также отследят соблюдение законодательства в начале вашего пути.

В завершении следует подчеркнуть, что франшиза в сфере финансовых услуг представляет собой перспективное и актуальное решение для начинающих или же ищущих предпринимателей, желающих успешно войти в данную отрасль. Высокий спрос на услуги, низкая конкуренция в некоторых сегментах, доступ к банковским ресурсам и разнообразие предложений франшиз делают этот вид бизнеса привлекательным и перспективным.

Однако следует учитывать ряд особенностей, таких как сложности в лицензировании, проблемы с открытием расчетных счетов и соответствующие риски, что требует внимательного изучения регуляторной среды и законодательства. Тем не менее, с правильным подходом и поддержкой франчайзи могут достичь успеха и уверенно развиваться в этой динамичной и перспективной отрасли.

FAQ

Сфера финансовых услуг хороша во франчайзинге тем, что довольно широка. Среди множества вариантов, которые уже распространены на рынке с избытком, можно найти тот, которым другие не могут управлять, либо делают это плохо, либо вовсе игнорируют.

Конечно. Ни одна франшиза не запрашивает от вас наличия профессионального образования. Основную информацию вам передадут франчайзоры, а далее вы можете самостоятельно изучать отрасль и расширять знания.

Средняя окупаемость полгода, но все зависит от спроса, условий ведения бизнеса и уровня конкуренции.

Успех франшизы в этой сфере зависит от комплексного подхода к управлению бизнесом, готовности к изменяющимся условиям рынка, эффективному использованию ресурсов и заработка устойчивой репутации.

В первую очередь, ваш профессионализм и терпимость. Входя в сферу финансовых услуг, нужно понимать, что люди ждут добросовестного отношения к ним и проблемам, с которыми они приходят. Нужно поддерживать штат компетентных сотрудников, которые продвинут вас выше, а не заставят людей разочароваться в вас. Также хорошим решением будет эффективная реклама, которая поможет вас быстрее находить, а соответственно постепенно повышать востребованность и окупаемость.

Отзывы о франшизах финансовых услуг

Солнечногорск

Отзыв

Мой совместный бизнес с компанией зародился в 2018 году. Изначально казалось, что справиться с этим нереально. До этого я никак не был связан со страхованием и даже не понимал в какую сторону мне двигаться.

Сложным для меня был первый год. Необходимо было изучить виды страхования, системные программы и технологию продаж. На своей точке я работал сам, совмещая параллельно с основным бизнесом. Такой формат оказался достаточно трудным и, честно говоря, мной было почти окончательно принято решение сдаться и закрыть точку.

Только благодаря постоянной поддержке куратора от компании словами, помощью в оформлении, постоянным обучением я принял решение, что пойду дальше. Привлек двух продавцов. С сотрудниками рабочий процесс стал проще. Куратор постоянно помогала и помогает в процессе работы. Уже почти 6 лет мы сотрудничаем, и мыслей закрыться не поступает.

Москва

Познакомился с продуктами Soprano Capital был удивлен...

"Я занимаюсь бизнесом с 1993 года. Для развития всегда нужно инвестирование. Знаю насколько это сложно. И когда познакомился с продуктами Soprano Capital был удивлен. Потому что мы слышим о грантовой поддержке государства, но это звучит недосягаемо, как будто это не для нас. А тут, есть организация, которая и поможет, и проконсультирует и направит. Я был в восторге от этой помощи, которую она может оказать. В феврале я заключил договор.

Региональный директор у меня Михаил Лебедев. Все вопросы обсуждаются, решаются. И движемся вперед...

Ну и головной офис проводит обучения. Вебинары идут в записи. Можно всегда посмотреть, вспомнить...

Помощь очень хорошая. Легко работать.

В работе с клиентами нам помогает научный экспертный совет. Есть маркетинг-кит.

Каждые два месяца проходит слет в Казани. Я уже посетил его три раза. Ни пропустил ни одного. Лучше понимаешь продукт, технологию, даже своего клиента. Еще это дает общение с коллегами из головного офиса, из регионов. Формируется коллектив. Это тоже важно".