Представим, что вы накопили 100 тысяч рублей. Как заставить их работать? Первое, что приходит в голову — положить деньги на вклад в банк. Так сделает большинство. Но не вы — потому что сейчас узнаете о другом, нескучном способе преумножить ваши сбережения. Листайте вниз!

В нашей статье вы узнаете:

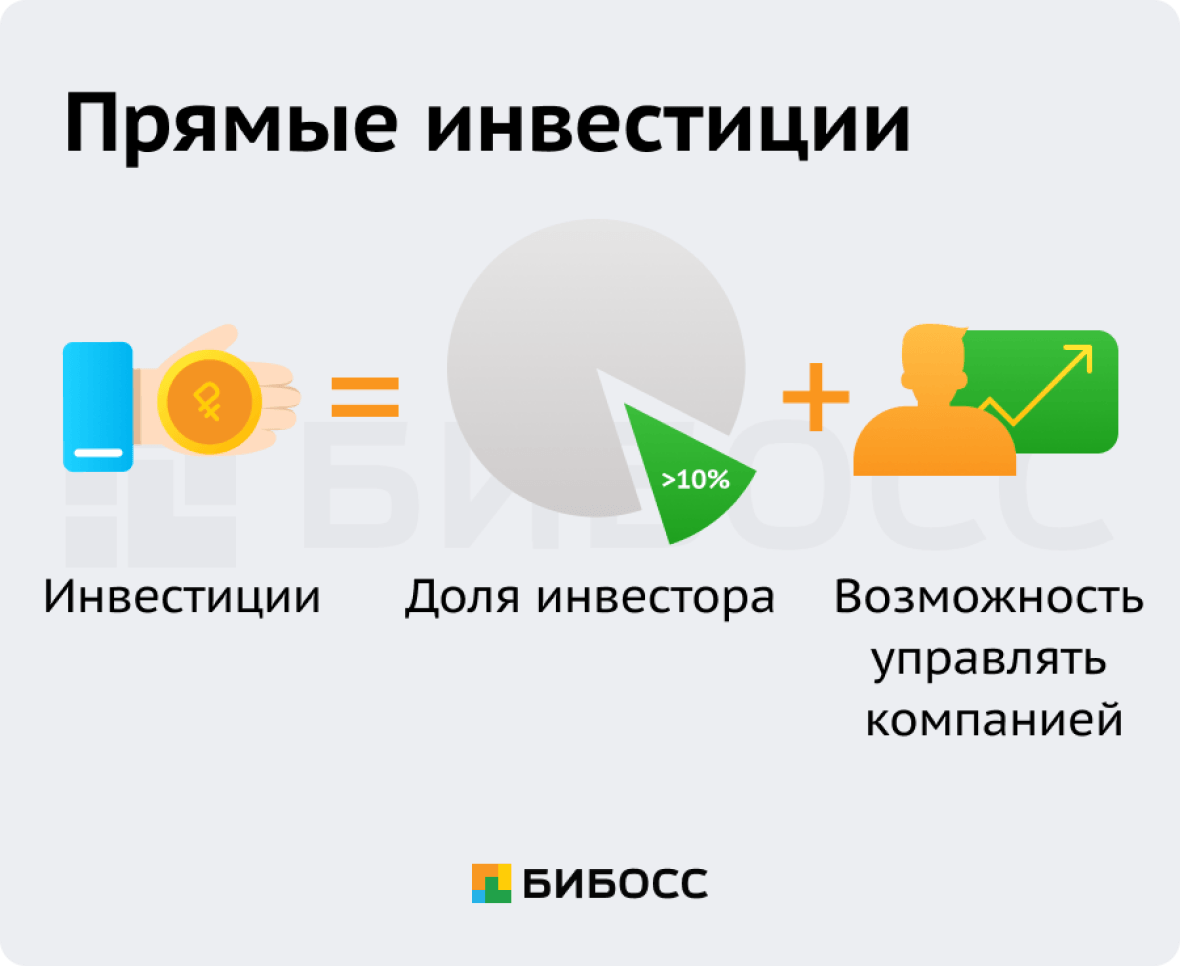

Прямые инвестиции — это вложения в компанию в размере более чем 10% ее уставного капитала. Вкладывать можно деньги, землю, здания, патенты и даже собственную экспертизу (например, по маркетингу). В обмен на свои вложения инвесторы получают не только доход, но и допуск в «святая святых» — управление предприятием.

Игорь Анатольевич Кох

Доктор экономических наук, профессор Казанского Федерального Университета

Инвестор не просто передает свои средства кому-то, кто будет с их помощью развивать бизнес, а сам (единолично или с партнерами) намерен участвовать в управлении инвестиционными проектом и использовании его результатов.

Если вы хотите превратить сбережения в прямые инвестиции, будьте готовы:

- Вложить активы на длительный срок — 5 лет и больше;

- Решить для себя, когда планируете “выйти” — установите конкретный критерий, например сумма дивидендов или размещение акций на бирже;

- Погрузиться в сферу деятельности компании — это важно по двум причинам: чтобы приносить ей пользу и чтобы не пропустить выгодный момент для увеличения доли или ее продажи.

Чтобы лучше объяснить, что такое прямые инвестиции, их сравнивают с портфельными.

Чем прямые инвестиции отличаются от портфельных?

Прямые и портфельные инвестиции отличаются по тому, где совершается сделка, с какой целью, на чем зарабатывает инвестор и уровню его риска.

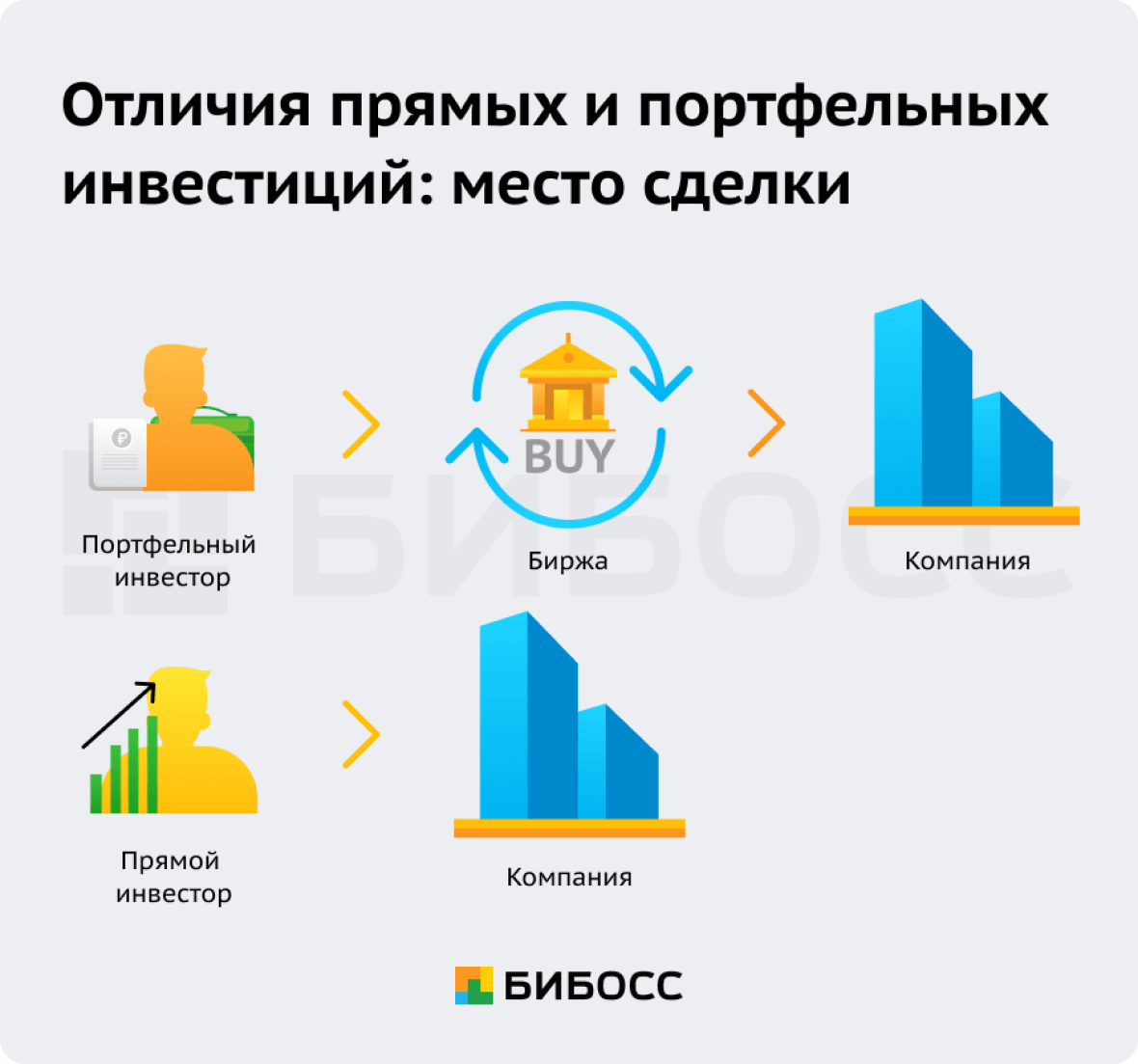

Место оформления сделки

В случае с портфельными инвестициями вы можете купить акции на бирже через брокера (например, в онлайн-приложении) и не контактировать с компанией напрямую. Такие компании называются публичными.

Купить акции непубличной компании можно на внебиржевом рынке у ее основателей или других собственников. Перед заключением договора стороны встречаются лично и договариваются об условиях входа в состав инвесторов проекта.

Цели инвестиций

В портфельных инвестициях инвестор не участвует в управлении компанией, а прямые предполагают контроль и участие в принятии решений и развитии проекта. Выбирая прямые инвестиции, вкладчик максимально заинтересован в развитии компании. От этого зависит сумма его дохода в будущем, ведь на начальных этапах инвестиции могут не приносить прибыли.

Игорь Анатольевич Кох

Доктор экономических наук, профессор Казанского Федерального Университета

Принципиальная разница между прямыми и портфельными инвестициями заключается в том, что портфельный инвестор не претендует на контроль над объектом вложений, его единственная цель — получение дохода.

Источник дохода

Как портфельный, так и прямой инвестор нацелены на получение двух видов доходов: дивидендов и прибыли от продажи долей в виде разницы между ценой продажи и ценой покупки. Однако прибыль от продажи доли прямого инвестора может быть в разы больше, чем у портфельного инвестора, ведь он вложился в компанию еще до размещения акций на бирже и появления этих акций на счету у портфельно-ориентированного коллеги.

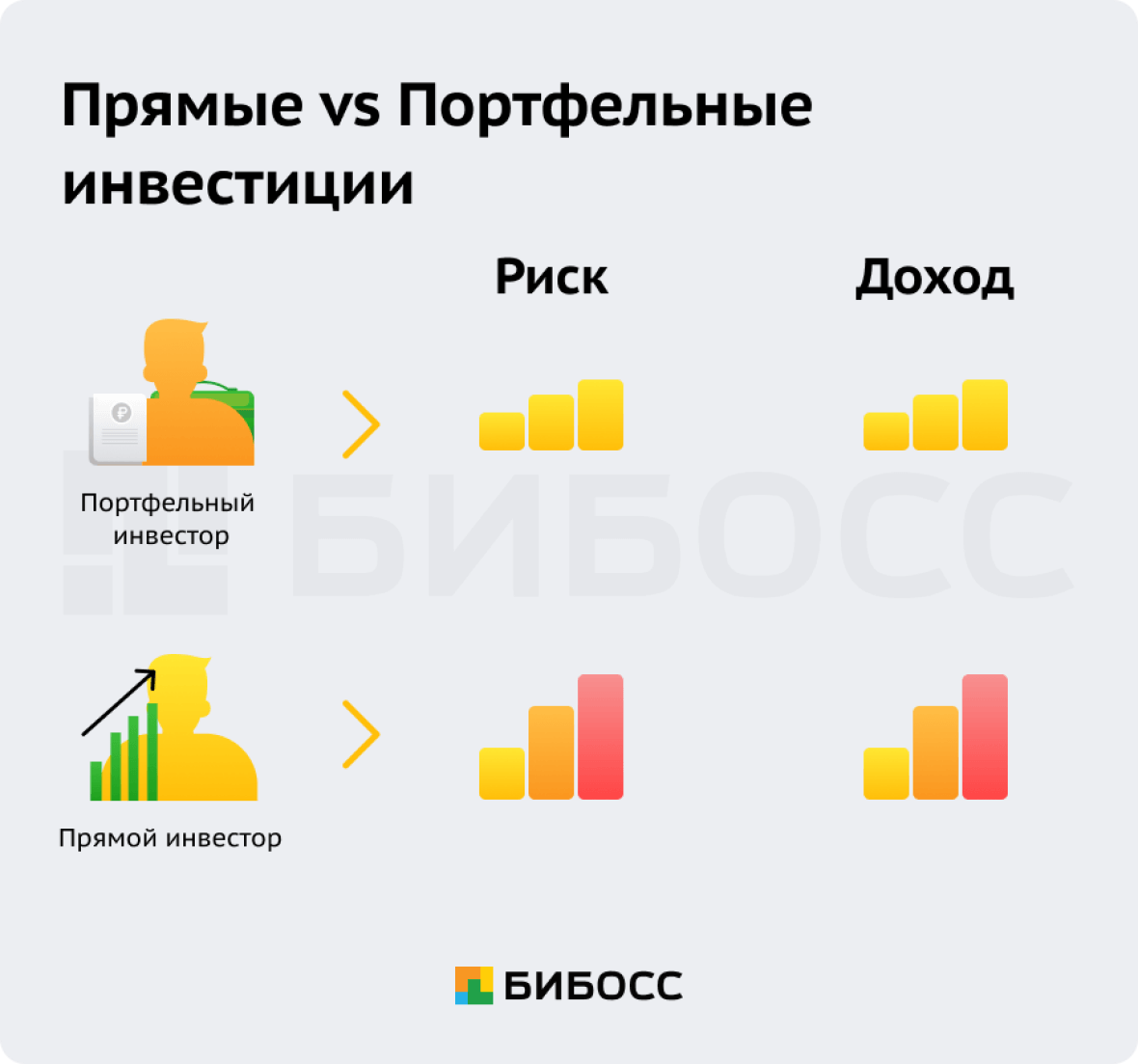

Уровень принимаемого риска

Портфельное инвестирование — это способ снижения инвестиционных рисков, реализация принципа «не кладите все яйца в одну корзину». Прямые инвестиции менее диверсифицированы, в этом случае инвестор готов положить все в одну «корзину» ради большей прибыли.

Портфельные инвесторы охотнее вкладываются в действующие, устойчивые компании, чтобы обеспечить себе минимальный риск. Они выбирают биржевые акции, облигации и паи биржевых фондов, словом, те инструменты, которые можно легко перепродать.

Прямые инвестиции связаны со значительно большим риском, потому что результат инвестиционного проекта заранее неизвестен. Инвестор даже может потерять все свои средства. А вернуть деньги с помощью перепродажи технически сложнее.

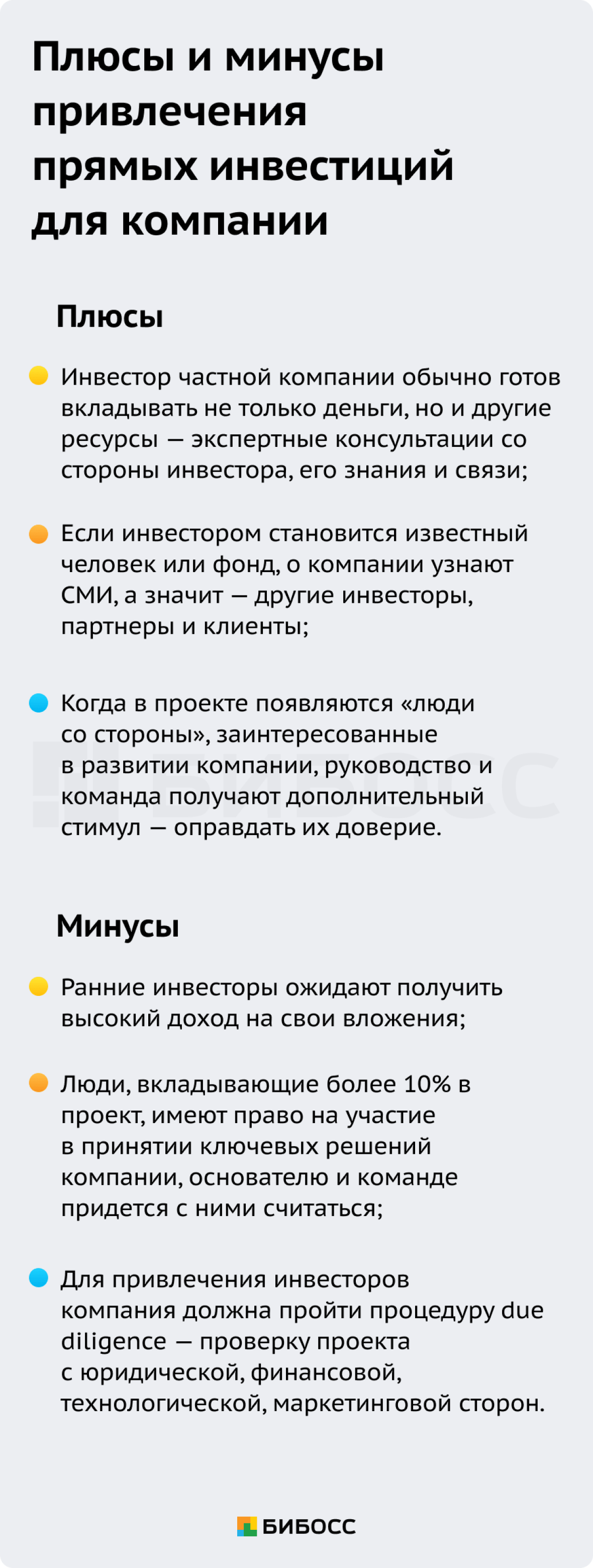

Плюсы и минусы прямых инвестиций

Особенности прямых инвестиций могут быть и плюсом, и минусом, в зависимости от целей и первоначального капитала инвестора.

| Особенность | Плюсы | Минусы |

|---|---|---|

| Участие в управлении компанией |

|

|

| Высокий порог входа — даже небольшие доли перспективных компаний требуют значительных вложений (от 100 тыс. рублей) | Низкая конкуренция на внебиржевом рынке, возможность выбирать из множества проектов | Собственных средств инвестора может быть недостаточно для прямых инвестиций, потребуется взять кредит под проценты, что снизит доход |

| Индивидуальное оформление каждой инвестиционной сделки | Возможность прописать в договоре свои условия и требования | Низкая ликвидность — прямому инвестору сложнее быстро вывести свои деньги из непубличной компании: нужно найти покупателя на свою долю и договориться с ним о подходящей цене |

| Отсутствие организованного рынка, аналитики, истории цен на доли | Низкая конкуренция, возможность ставить свои условия | Инвестору нужно потратить дополнительное время на самостоятельную оценку выгодности вложений, либо обратиться к финансовым консультантам |

| Соотношение риск/доходность | Высокая доходность в случае успеха проекта | Высокий риск потери вложенных средств |

| Налогообложение | Доход от продажи доли не облагается налогом, если инвестор владел ею более 5 лет | Есть нюансы, например, если стоимость доли выше расходов инвестора на ее приобретение, эта сумма приравнивается к дивидендам, относится к доходам и облагается по ставке 13% |

Способы прямых инвестиций или как вложиться в непубличную компанию?

Непубличная компания это организация, которая еще не разместила акции на фондовой бирже, например, ЗАО или ООО.

Инвестировать в такую компанию может любой человек: студент, медсестра, учитель, пенсионер, сотрудник компании или женщина в отпуске по уходу за ребенком. У среднестатистического гражданина есть несколько вариантов прямых инвестиций:

1. Создать собственный бизнес — для того, чтобы стать единоличным владельцем компании, нужно учредить ООО с минимальным уставным капиталом в 10 тыс. рублей. Выбирая этот путь, человек становится не только инвестором, но и предпринимателем и должен быть готов самостоятельно заниматься всеми вопросами в компании.

Игорь Анатольевич Кох

Доктор экономических наук, профессор Казанского Федерального Университета

Большая часть малых предприятий создается именно физическими лицами, которые сами являются одновременно и инвесторами (используя свои собственные или заемные деньги), и менеджерами проекта, и руководителями созданного бизнеса, и его собственниками.

2. Стать бизнес-ангелом начинающего проекта — тем человеком, который поверит в идею стартапа и вложится в него самым первым. Риск таких вложений очень высок, поэтому хорошо инвестор должен хорошо проанализировать рынок для удачного выбора. Для того, чтобы стать бизнес-ангелом, нужна сумма денег, достаточная для приобретения первого оборудования и аренды помещения, словом — для старта.

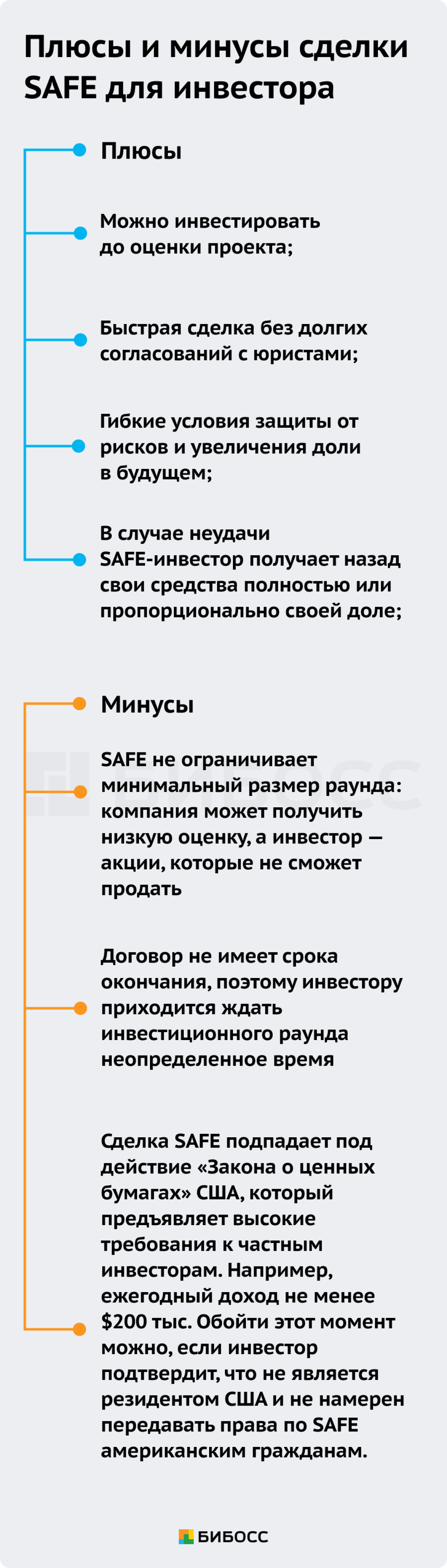

3. Вступить в компанию по договору SAFE (Simple Agreement for Future Equity). Использовать этот способ удобно, когда у компании еще нет выручки и оценить прибыльность вложений невозможно. Суть сделки: инвестор вкладывает деньги без оценки компании, а значит, принимает высокий риск потери инвестиций. За доверие компания выделяет инвестору больше акций на следующем раунде финансирования.

4. Заключить договор конвертируемого займа. Такой договор дает инвестору возможность превратить долг компании в ее акции в случае успешного развития компании или заработать на процентах по договору. Договор конвертируемого займа удобен для обеих сторон возможностью выйти из сделки без потерь. Эксперты советуют использовать такой способ инвестиций в компаниях с небольшим числом инвесторов — до 10 человек. Это связано с тем, что для конвертации займа в акции нужно согласие всех акционеров, которое технически сложно получить при большом числе владельцев акций.

5. Использовать инвестиционные платформы, которые упрощают и автоматизируют отношения между инвестором и бизнесом. Платформы помогают обеим сторонам оформить документы, оценить финансовое состояние заемщика и решить юридические проблемы. На инвестиционных платформах можно заработать на выдаче займов от 10 тыс. рублей.

Из-за высокого риска вложений такие платформы должны регистрироваться и проходить проверку Банка России. Перед использованием сервисов коллективных инвестиций проверьте, входят ли они в список операторов инвестиционных платформ на сайте регулятора — в августе 2022 года в нем 64 компании.

6. Вложиться в фонд прямых инвестиций (ФПИ). В этом случае инвестор подписывает договор с инвестиционной компанией и вносит “в общий котел” солидную сумму. Инвесткомпания объединяет все вклады в ФПИ, ее специалисты анализируют рынок и направляют средства в наиболее перспективные непубличные проекты. Вкладчик получает свой взнос и прибыль по нему через 3-5 лет после закрытия фонда, когда управляющая компания продает доли в профинансированных проектах.

ФПИ также позволяет анонимизировать вложения в компанию, поскольку он не обязан раскрывать список своих участников — никто не будет знать, во что и какую сумму вы инвестировали.

Отдельно выделяются венчурные фонды — вложения в новую компанию на начальном этапе ее существования.

7. Стать участником инвестиционного синдиката, например SPV-компании (Special purpose vehicle). Она создается для реализации проектов под руководством ведущего инвестора. Участники SPV-компании доверяют экспертизе лид-инвестора и вкладывают 5-10% от необходимой суммы инвестиций. Доход распределяется пропорционально вкладам участников. Способ инвестиционного синдиката выгоднее ФПИ тем, что дает инвестору свободу в выборе проектов и независимость от стратегии фонда.

8. Купить пай закрытого паевого инвестиционного фонда (ЗПИФа) — такой фонд похож на ФПИ, им также управляет инвестиционная компания. Например, ЗПИФ «ВТБ Капитал пре-АйПиО Фонд» находится под управлением ВТБ Капитал Управление активами и рассчитан на 8 лет. Фонд вкладывает от 0,5 до 1,5 млрд рублей за 5-33% долю в компании. ЗПИФы отличает низкая сумма входа — купить пай можно за 10 тысяч рублей.

Для покупки паев многих ЗПИФов в России нужно получить статус квалифицированного инвестора.

Как стать квалифицированным инвестором

Когда инвестор впервые приходит на фондовую биржу, он считается неквалифицированным и может приобретать только простые ценные бумаги с низким риском, например акции и облигации. Чтобы зарабатывать на более сложных активах, например иностранных акциях, ЗПИФах и производных финансовых инструментах, нужно пройти тест и соответствовать хотя бы одному из условий:

- Стоимость имущества, денег и других активов составляет минимум 6 млн рублей;

- Есть опыт работы в организации, которая совершала сделки с ценными бумагами или производными инструментами: 2 года, если компания обладает статусом квалифицированного инвестора, и 3 года, если такого статуса у нее нет;

- Объем сделок с ценными бумагами и производными инструментами за последний год составляет не менее 6 млн рублей, а их число составляет минимум 1 в месяц и 10 в квартал;

- Есть высшее экономическое образование в аккредитованных вузах;

- Имеется квалификационный аттестат специалиста финансового рынка или сертификат международных организаций.

Если вы хотите приобрести пай ЗПИФа, но не можете стать квалифицированным инвестором — обратитесь к инвестиционному советнику. По данным на 8 августа 2022 года в России 196 компаний и специалистов, имеющих право консультировать и приобретать ценные бумаги от вашего имени, их список размещен сайте Банка России.

Как инвестировать в компанию, если нет денег?

Прямое инвестирование позволяет использовать и другие активы, кроме денег. Например, в уставный капитал компании в обмен на долю в ней также можно внести:

- Имущество, например квартиры, земельные участки, автомобили, оборудование;

- Акции в уставных капиталах других компаний;

- Государственные и муниципальные облигации;

- Интеллектуальные права и права по лицензионным договорам.

Вложить квартиру в ЗПИФ или фонд прямых инвестиций не получится — инвестиционные компании принимают только денежные средства.

Сколько можно заработать на прямых инвестициях?

Доходность вложений в уставный капитал

Понятно, что информация о том, сколько зарабатывают прямые инвесторы непубличных компаний, отсутствует в отчетах Банка России или Росстата. Международные аналитики оценивают доходность вложений в непубличные компании в 15-17% годовых.

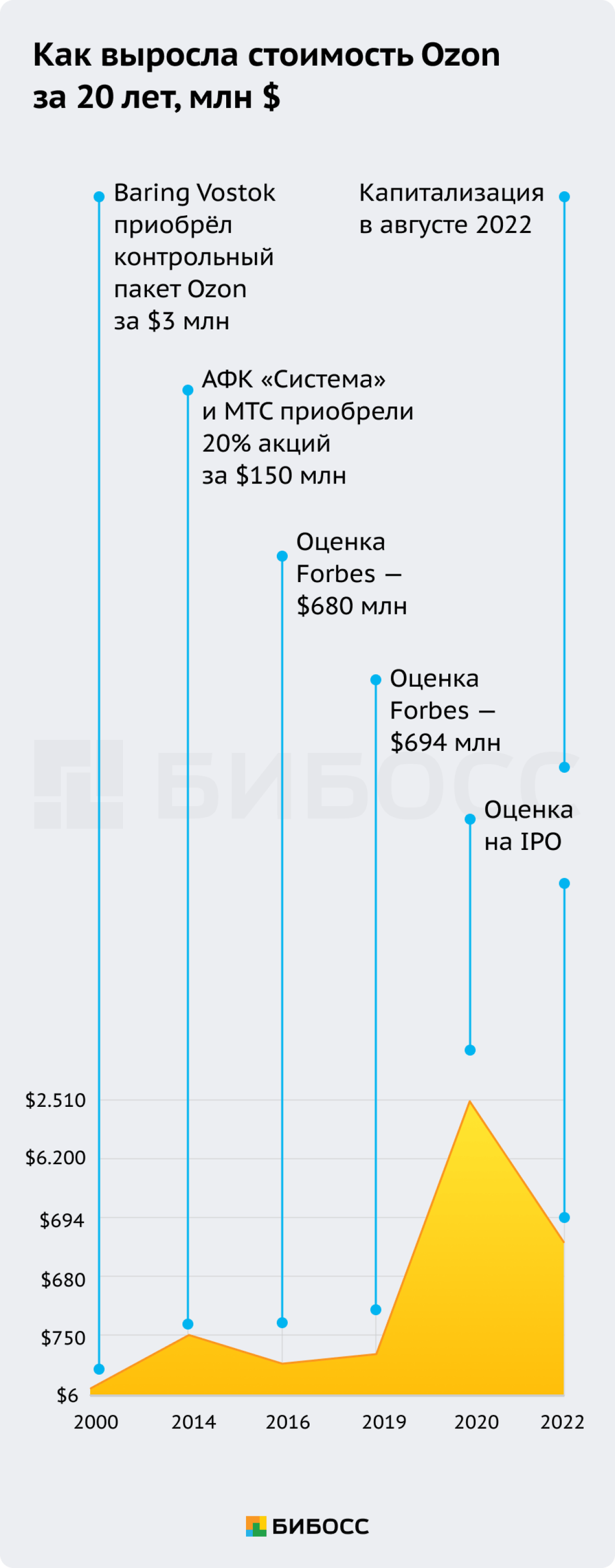

Доходность прямых инвестиций можно оценить, изучив историю компаний, которые со временем стали публичными. Например, маркетплейс Ozon запустили программисты Александр Егоров и Дмитрий Рудаков в 1998 году. По данным СМИ, в 2000 году фонд Baring Vostok приобрел контрольный пакет Ozon за $3 млн, а значит, стоимость всей компании тогда составляла около $6 млн. В 2003 году основатели вышли из проекта, а в ноябре 2020 года маркетплейс Ozon разместил акции на американской бирже NASDAQ. Инвесторы оценили компанию в $6,2 млрд, по $30 за акцию.

Получается, что стоимость компании за 20 лет выросла в тысячу раз.

Доходность краудинвестинговых платформ

Доходность инвестиционной платформы Поток за последние 12 месяцев составила 24%. В прошлом году в капитал платформы вошла Московская биржа, что стало знаком доверия к сервису. Платформа Город Денег обещает 30% в год. Также в России работает платформа для инвестирования в акции Rounds и сервис Penenza, который помогает компаниям расплатиться с поставщиками.

Антон Утехин

CEO и акционер инвестиционной платформы Rounds

Важно отметить, что подобный подход означает высокую рискованность сделок, вплоть до потери всей суммы инвестиции. Это должно компенсироваться потенциалом доходности — и именно малые компании могут обеспечить кратный рост вложенных в них инвестиций.

По данным Банка России, реальная прибыль участника краундинвестинговых платформ по итогам 2021 г. составила 15%.

Доходность ЗПИФов

В 1 квартале 2022 года в России было зарегистрировано 1 595 ЗПИФов и 244 управляющих ими компаний. По данным Банка России наблюдается интересная динамика: число управляющих компаний снижается, а число самих фондов растет. При этом количество владельцев паев ЗПИФов увеличивается с середины 2020 года.

Средняя доходность всех российских ЗПИФов в 2021 году составила 28,8%, подсчитали аналитики Банка России. Самыми выгодными стали вложения в комбинированные ЗПИФы — 34,1%. В их состав могут входить различные активы, например недвижимость и акции. Вторыми по доходности стали ЗПИФ долгосрочных прямых инвестиций и фонды рыночных финансовых инструментов.

В России лидирующие управляющие компании фондов прямых инвестиций могут показывать доходность до 150% годовых, согласно Банку России. Однако оценка может быть неточной: управляющие компании используют разные методы расчета эффективности, а также намеренно искажают доходность.

По оценке портала InvestFunds, за год на вложениях в паи закрытых паевых инвестиционных фондов можно заработать до 122% — такую доходность показал фонд недвижимости «Касимово» по данным портала InvestFunds на 29.07.2022. Также в топ-10 входят фонды сельскохозяйственной недвижимости и земельные фонды.

| № | Фонд | Управляющая компания | Прирост чистых активов за год | Объект инвестирования |

|---|---|---|---|---|

| 1 | Касимово | РИГОРА | 122.43 % | недвижимость |

| 2 | СтройКапиталЪ | Контрада Капитал | 62.59 % | недвижимость |

| 3 | КапиталЪ - инвестиции в строительство | Контрада Капитал | 60.91 % | недвижимость |

| 4 | Сельскохозяйственный | Резерв Эссет Менеджмент | 46.13 % | недвижимость |

| 5 | Рантье | Эдельвейс | 30.78 % | недвижимость |

| 6 | Казанский земельный инвестиционный фонд | Капитал-Траст-Инвест | 27.36 % | недвижимость |

| 7 | Фонд Арендный бизнес | Современные Фонды Недвижимости | 22.37 % | недвижимость |

| 8 | Финам - Капитальные вложения | Навигатор | 21.89 % | недвижимость |

| 9 | Земельный | АК БАРС КАПИТАЛ | 20.31 % | недвижимость |

| 10 | Третий Земельный | Виктори Эссет Менеджмент | 19.34 % | недвижимость |

Топ-10 ЗПИФов по доходности. Источник: InvestFunds на 29.07.2022

Как еще можно заработать на недвижимости, читайте в нашем материале.

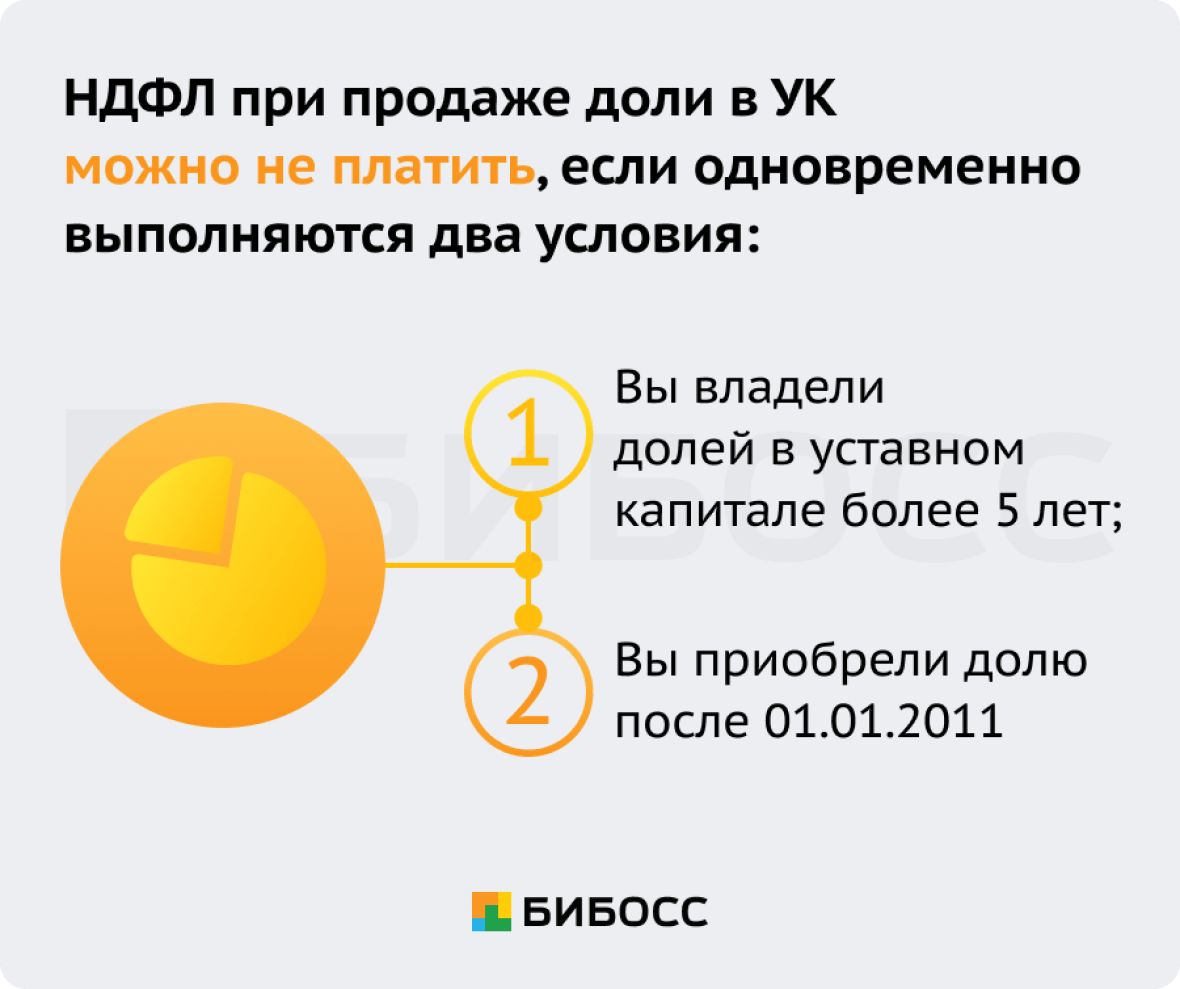

Какие налоги платит инвестор?

Прибыль от инвестиций — это доход, с которого инвестор платит налог. Например, когда вы продаете свою долю в ООО, разница между ценой продажи и ценой приобретения этой доли будет вашим доходом. Ставка НДФЛ по этому доходу составит 13%.

Чтобы узнать, какие документы нужно оформить для получения налоговой льготы и узнать на примере, как рассчитывается налог, посмотрите это видео:

Рынок прямых инвестиций в России 2018-2022

Банк России ежеквартально публикует данные о том, где жители России хранят свои сбережения. Согласно этой статистике, на 1 апреля 2022 года сумма вложений россиян в акции и доли компаний достигла 16,1 трлн рублей.

Доля активов российских семей в акциях и прочих формах участия в капитале за последние 5 лет выросла с 24% до 39%, сообщает Банк России. При этом доля сбережений на депозитах и наличных средствах увеличилась с 38,4% до 59,2%.

Для сравнения, в США в начале 2022 года доля инвестиций американцев в акции составила 53%, а на депозитах и в наличности оставалось всего 12,8% средств.

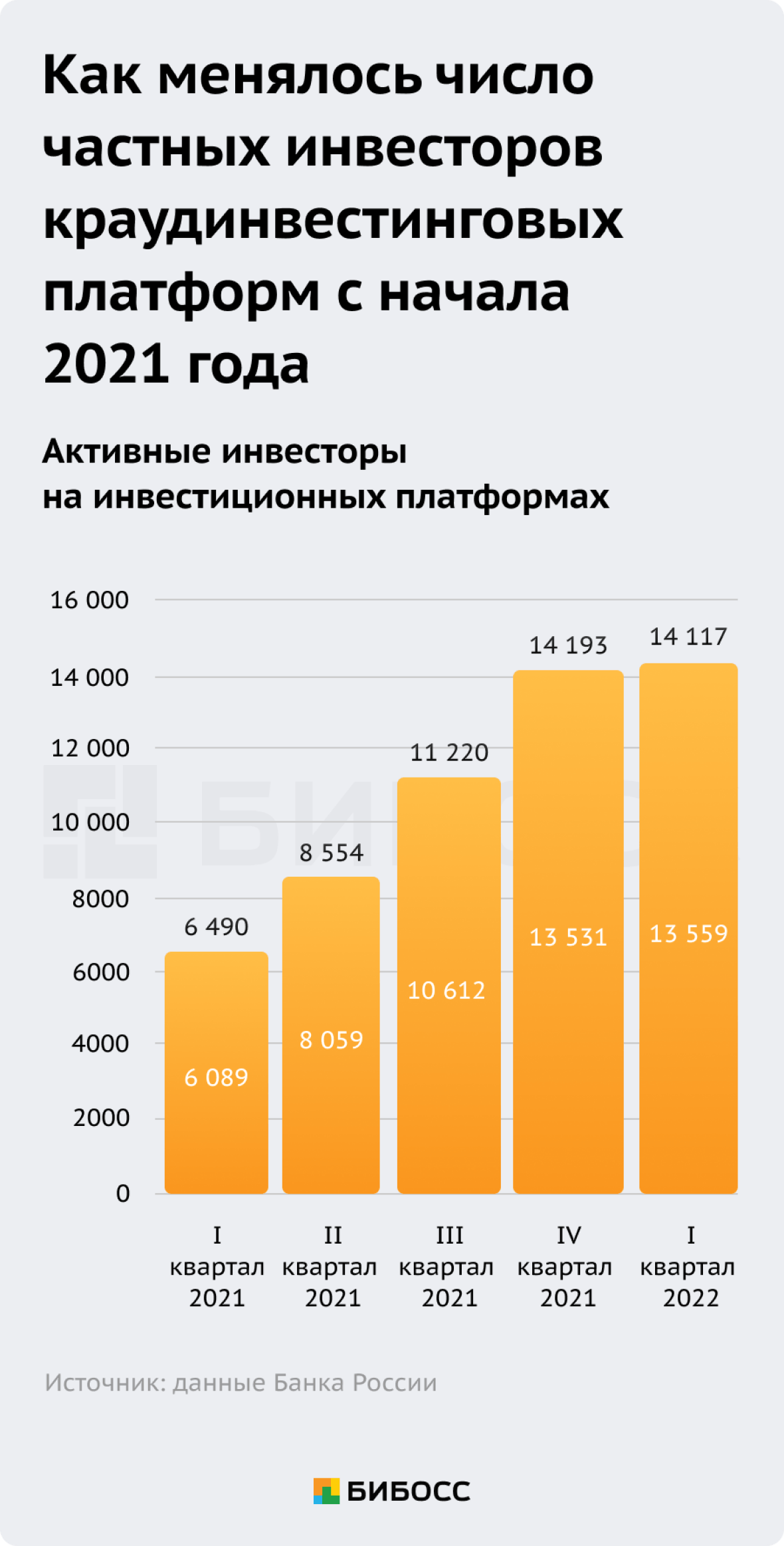

Растет интерес россиян к краудинвестингу: на 1 апреля 2022 года число частных инвесторов на инвестиционных платформах составило 13,5 тыс. человек.

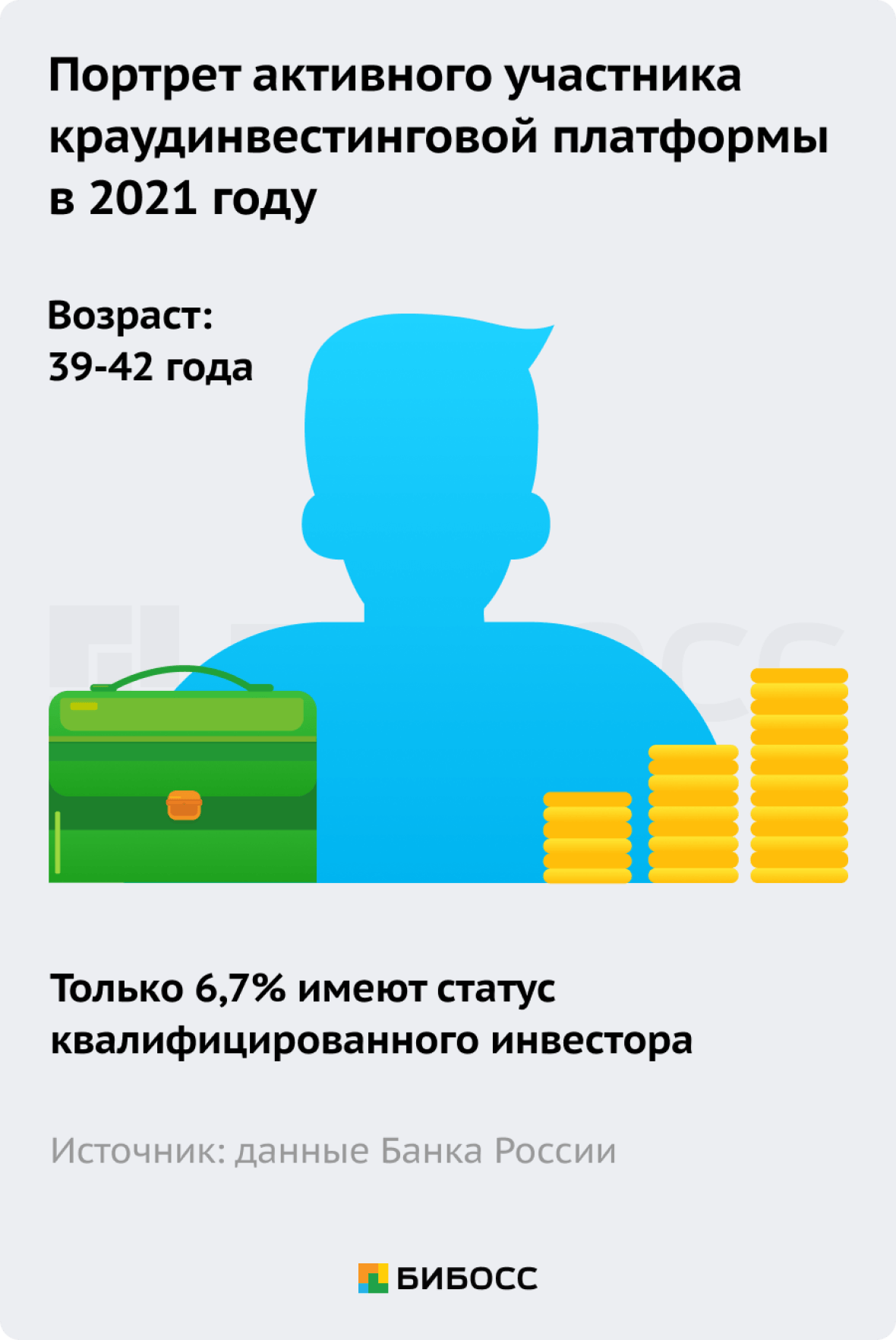

Наиболее активными участниками краудинвестинговых платформ в 2021 году были мужчины в возрасте около 40 лет. Это 80% всех инвесторов таких сервисов в России. Причем только 6,7% зарегистрированных на платформах инвесторов имеют статус квалифицированных.

Официальные данные Банка России не учитывают теневую часть рынка — регистрация покупки и продажи таких активов в России не налажена и часть компаний приобретается на балансы ЗПИФов, принадлежащих одному собственнику. Есть и другие схемы для обхода налогообложения и сохранения анонимности реального собственника. Например, значительная часть венчурных фондов создана крупными компаниями для финансирования проектов, связанных с их собственниками-олигархами.

Развитию прямого инвестирования среди россиян препятствует так называемый «антиотмывочный закон» 115-ФЗ. По нему банки должны проверять операции клиентов и могут заблокировать операцию по покупке доли или акции начинающей частной компании, если она покажется банку подозрительной или высокорискованной.

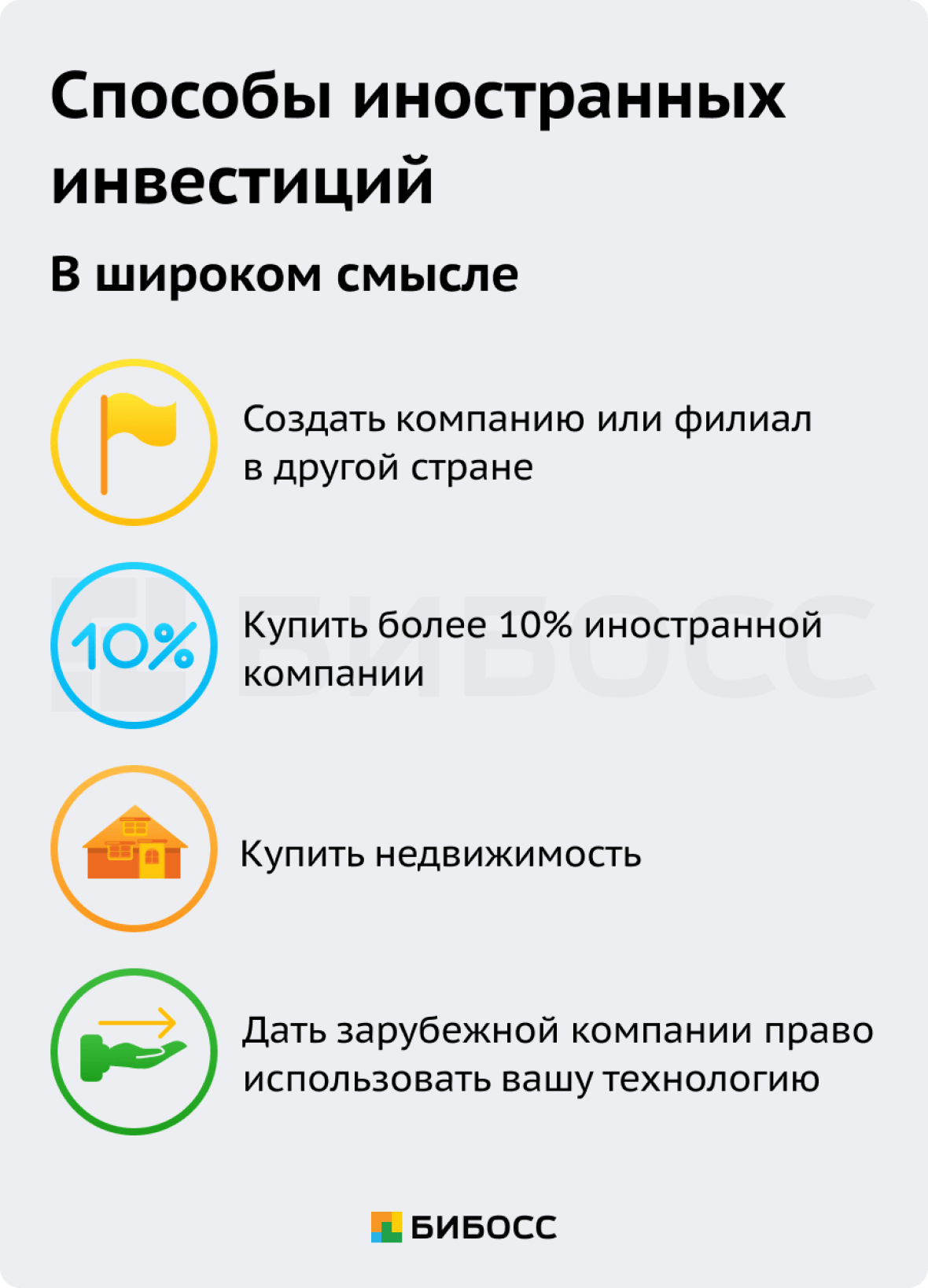

Прямые иностранные инвестиции

Когда житель или компания одной страны получает контроль над более чем 10% долей в предприятии другого государства, это называется прямыми иностранными инвестициями (ПИИ). Такими инвестициями также считаются приобретение недвижимости и предоставление прав на использование технологий.

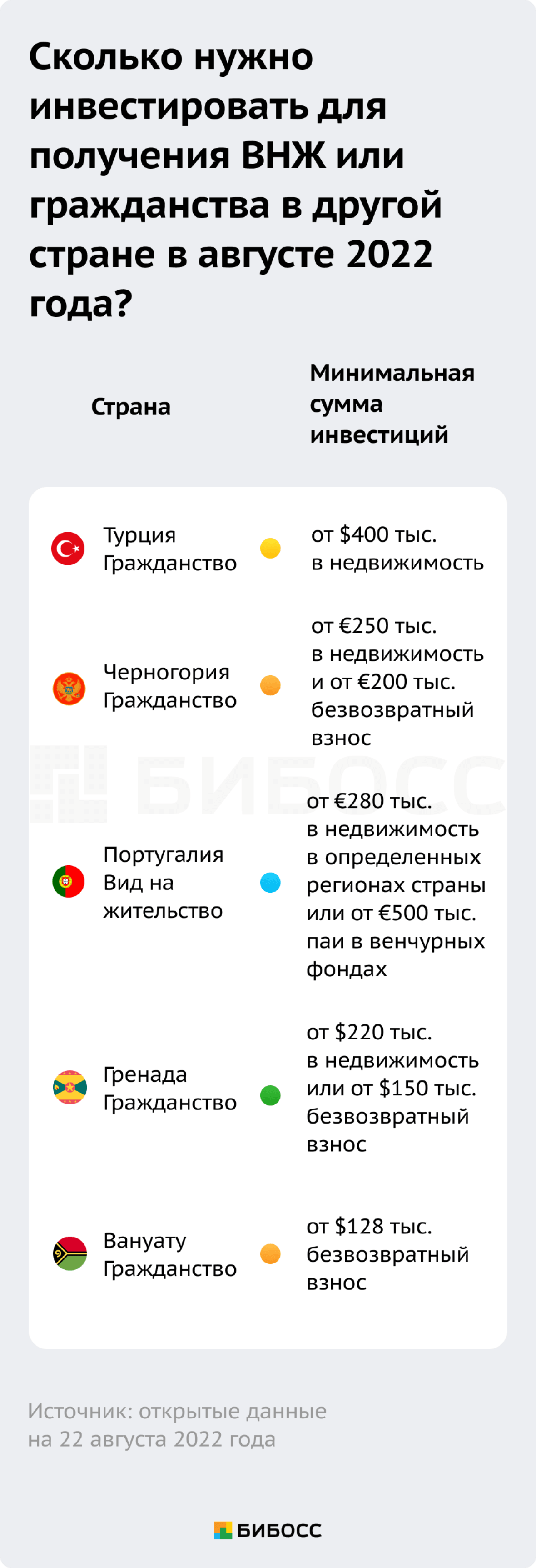

Инвестируя в иностранные компании или покупая недвижимость в некоторых странах, вы можете получить гражданство.

Гражданство за инвестиции

Прямые иностранные инвестиции приносят в страну деньги, поэтому правительства стран стремятся создать выгодные для инвесторов условия инвестирования и предлагают дополнительные льготы. Один из примеров дополнительной выгоды для иностранных инвесторов — получение вида на жительство или гражданства в случае вложения средств в бизнес, недвижимость, государственные или благотворительные фонды. Такие программы называют экономическим гражданством или гражданством за инвестиции, а паспорт, полученный с помощью иностранных инвестиций — «золотым паспортом».

Во многих странах гражданство сохраняется даже после продажи недвижимости или акций в компании.

По данным консалтинговой компании Astons, получить гражданство за инвестиции летом 2022 года россиянам и гражданам Беларуси можно в Вануату, Черногории, Турции, и Гренаде. Также работает программа получения вида на жительство (ВНЖ) в Португалии. Например, чтобы стать гражданином Черногории, нужно вложить минимум €250 тыс. в недвижимость и внести безвозвратный взнос на €200 тыс. — суммарно это больше 28 млн рублей.

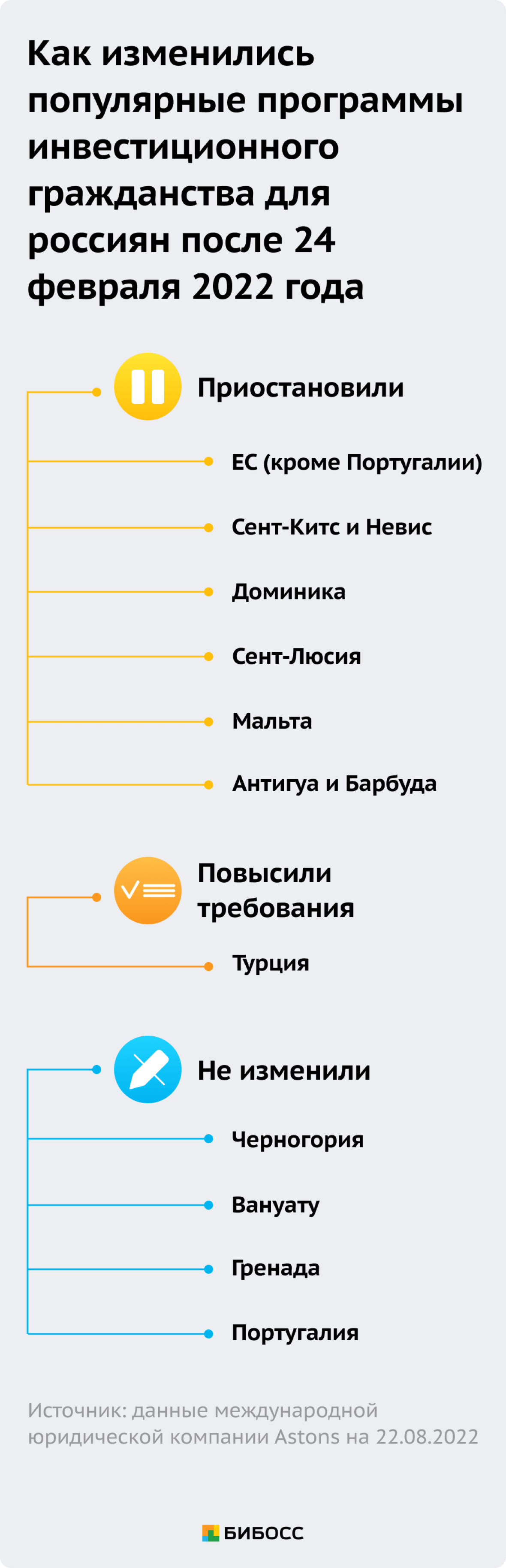

Как изменились условия программ получения гражданства за инвестиции для россиян в 2022 году?

Нестабильность, ограничения путешествий и мобильности, снижение уровня жизни и политические убеждения — основные причины оформления гражданства за инвестиции россиян в этом году. После 24 февраля 2022 года получить инвестиционное гражданство россиянам стало намного сложнее.

Александр Косовский

Эксперт международной компании Astons

Ситуация изменилась и не в самую лучшую сторону. Для участия граждан РФ были заморожены несколько программ, например, известный Сент-Китс и Невис или Доминика. Также в данный момент они не могут принимать участия в получении гражданства за инвестиции в ЕС, а именно на Мальте.

Мы постоянно отслеживаем изменения в секторе, ждем открытия новых программ. Иногда случается и обратная ситуация. Например, Антигуа и Барбуда сначала приостановили программу, затем возобновили прием заявок, а спустя полтора месяца вновь пересмотрели решение, о чем стало известно лишь несколько дней назад.

Власти стран по-разному отреагировали на ситуацию. Многие страны ЕС приостановили программы для граждан РФ и Республики Беларусь.

В других странах власти повысили требования и усложнили процесс получения документов. Например, в Гренаде решили усилить проверку россиян-кандидатов на благонадежность. А в Турции повысили минимальную сумму, на которую нужно приобрести недвижимость, чтобы получить второе гражданство: с $250 тыс. до $400 тыс. Эти изменения власти страны внесли после того, как россияне заняли первое место в рейтинге иностранных покупателей недвижимости в стране. В апреле этого года российские инвесторы приобрели в Турции 1152 объекта недвижимости.

Технически инвестиции за границей также осложняют санкции на переводы средств россиян в иностранные банки — даже если программа официально работает, перекинуть средства не всегда возможно.

Александр Косовский

Эксперт международной компании Astons

Сложнее стало оформлять ВНЖ за инвестиции. Ряд программ заморожены для граждан РФ, а по тем, которые открыты, есть нюансы с переводом средств для осуществления инвестиции (банки могут разворачивать и не принимать платежи, что усложняет процесс и удлиняет его).

СМИ также сообщили о единичном случае аннулирования паспортов четырех россиян на Кипре из-за введения персональных международных санкций. Такая исключительная практика возможна только в крайних случаях — например, объявления в международный розыск или включения в санкционный список.

Александр Косовский

Эксперт международной компании Astons

У нас есть реальные примеры получения одобрения и документов гражданами РФ после начала СВО по программам Гренады, Сент-Китс и Невиса, Вануату и Турции. Самый быстрый процесс рассмотрения в Вануату: у нас есть реальные кейсы, когда заявитель получил паспорта на руки в течение 1,5 месяцев. Сейчас сроки увеличены в среднем до 2-3 месяцев.

Также по нашей информации Сент-Люсия возобновляет программу для граждан РФ, ждем официальных новостей на этот счет.

Что нужно для получения гражданства за инвестиции?

Самостоятельно подать документы на получение на гражданства за инвестиции нельзя — нужно обратиться к лицензированному страной агенту.

Чтобы участвовать в программе, кандидат также должен пройти проверку миграционных органов страны:

- Инвестор не должен входить в санкционные списки;

- Доходы инвестора должны быть получены на официальной основе: кандидат не должен уклоняться от уплаты налогов, или участвовать в отмывании денег, полученных преступным путем, терроризмом и другой незаконной деятельностью;

- Инвестор не должен иметь судимостей за уголовные преступления;

- Нежелательны отказы других стран в выдаче виз, ВНЖ или гражданства;

- Кандидат должен иметь положительную личную и деловую репутацию.

Политически значимых кандидатов проверяют еще строже из-за высокого риска коррупции.

Кроме самой суммы инвестиций, кандидат также должен оплатить сопутствующие расходы:

- Налог на недвижимость или долю в бизнесе;

- Пошлины, сборы, связанные с оформлением сделки;

- Медицинская страховка;

- Услуги юристов и консультантов.

Из-за более пристального внимания со стороны проверяющих органов и возможных сложностей осуществления банковских переводов гражданство за инвестиции для граждан РФ становиться сделать сложнее, отмечает эксперт международной компании Astons Александр Косовский. Чтобы пройти проверку на благонадежность — обратитесь к профессиональным иммиграционным юристам и консультантам.

Топ-20 стран по объему прямых иностранных инвестиций

К концу 2021 года мировой объем привлеченных инвестиций вырос на 77% составил $1,65 трлн, по сравнению с $929 млрд в 2020 году. Показатель увеличился в основном за счет вложений в инфраструктурные проекты в развитых странах.

Как менялись страны-лидеры этого рейтинга в течение 50 лет можно посмотреть в следующем видео:

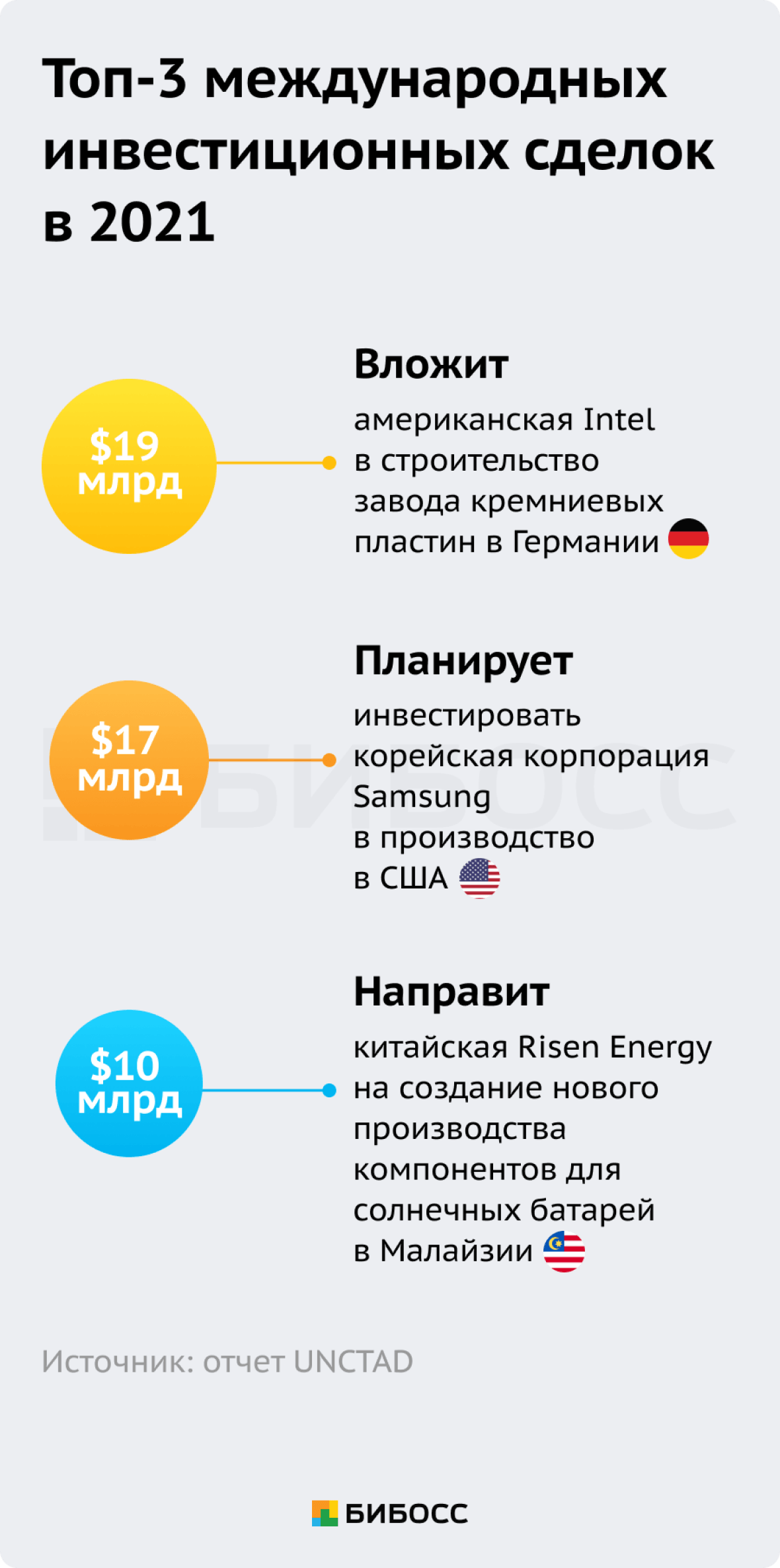

Самую яркую инвестиционную сделку 2021 года провела американская компания Intel: она собирается вложить $19 млрд в строительство завода по производству кремниевых пластин в Германии. Корейская компания Samsung также планирует инвестировать $17 млрд в аналогичное производство в США. А китайская Risen Energy вложит $10 млрд в новое предприятие по производству электронных компонентов для солнечных батарей в Малайзии.

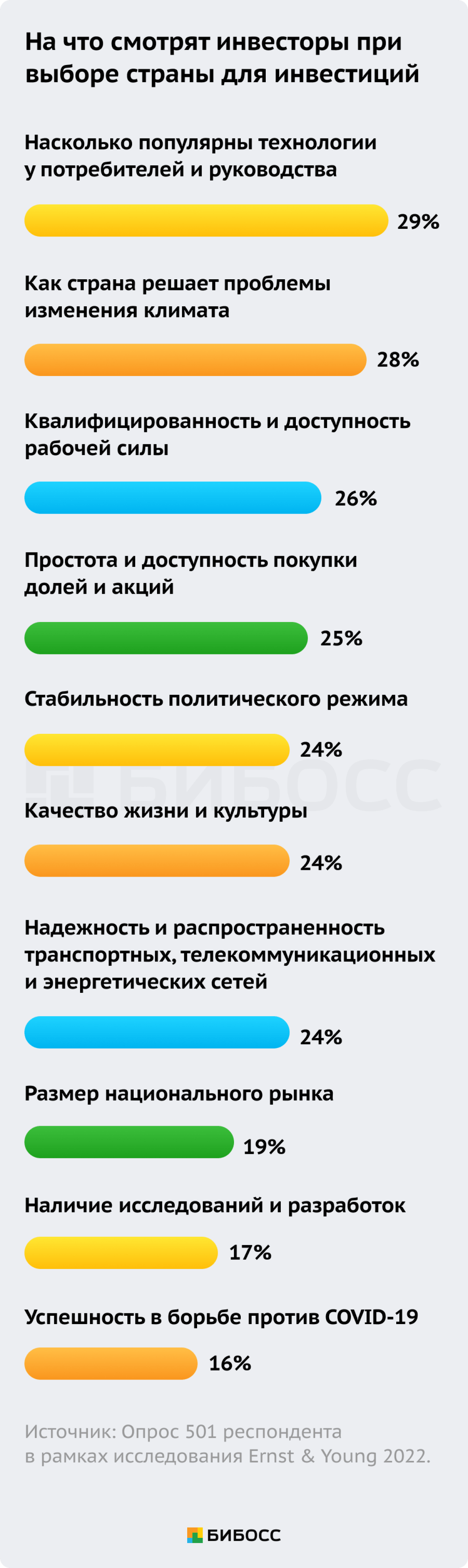

Аналитики консалтинговой компании Ernst & Young ежегодно оценивают инвестиционную привлекательность стран. Эта оценка зависит от доходности и уровня риска инвестиций, условий ведения бизнеса в стране, политической ситуации, уровня налогов и других факторов.

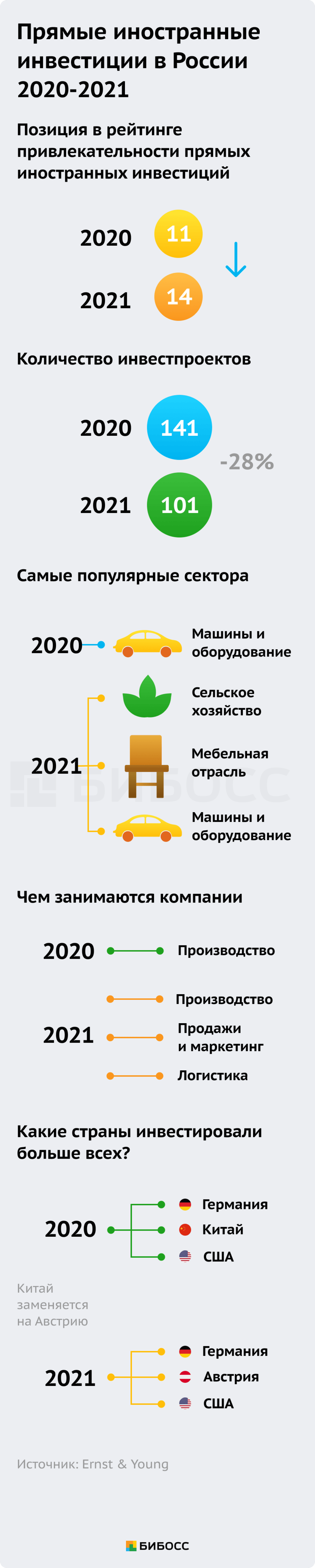

Иностранные инвестиции в Россию

Привлекательность России для иностранных инвесторов снижается: в 2021 году европейские аналитики присвоили стране 14 место. В прошлом году Россия стала 11 страной по привлекательности для иностранных инвесторов.

Объем иностранных инвестиций в страну сокращается: в 2021 году зарубежные инвесторы вложили в российские предприятия $38 млрд — почти в 2 раза меньше максимального значения 2008 года.

Как выбрать инвестиционный проект?

Чтобы сделать верный выбор компании для инвестирования:

1. Определите сумму вложений и уровень принимаемого риска — решите, сколько вы готовы инвестировать, сколько хотите заработать и как сильно вы готовы рискнуть. Уровень риска прямых инвестиций зависит от нескольких факторов: стадии развития компании, ее бизнес-модели, сектора экономики и многих других.

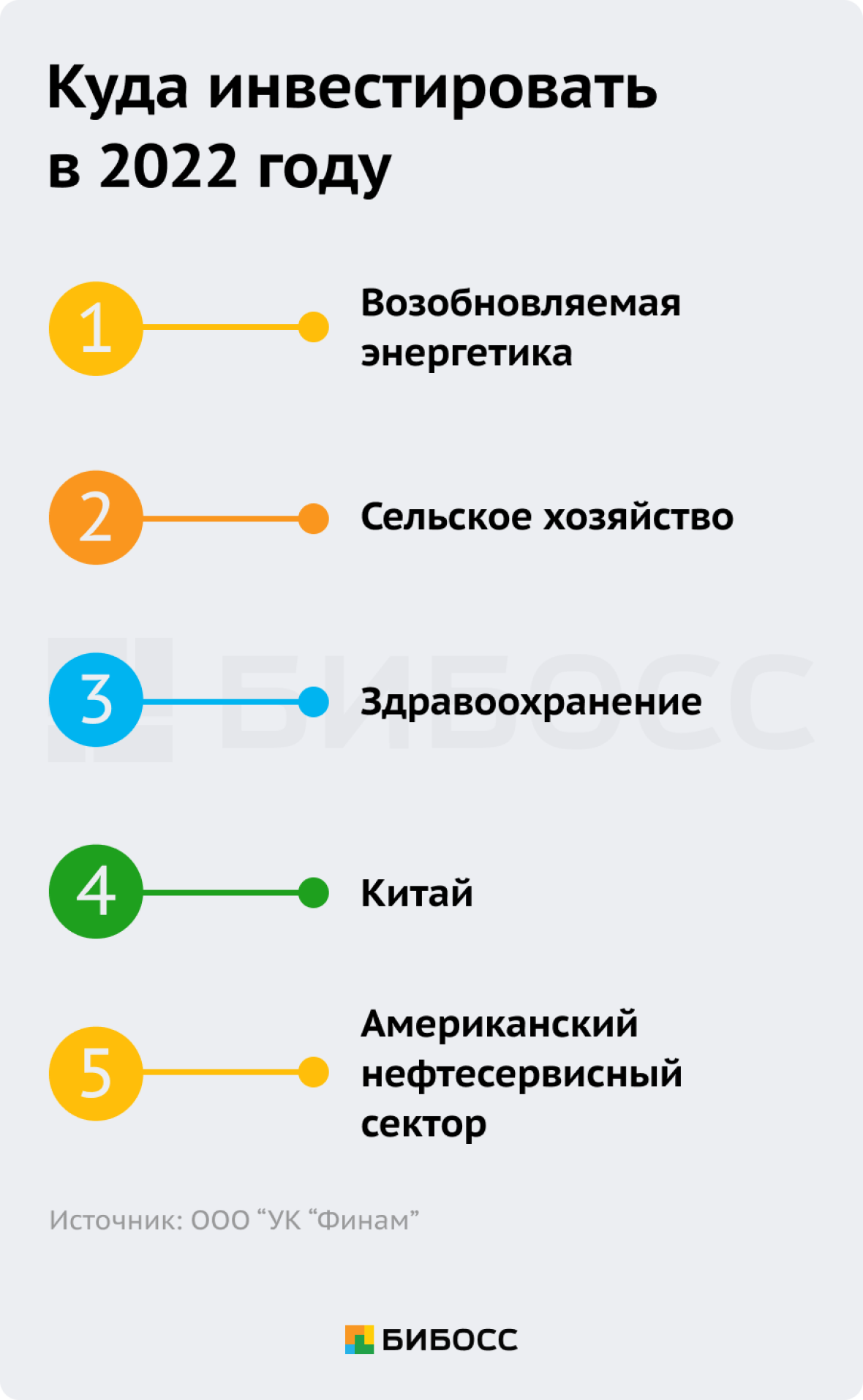

2. Выберите сектор экономики, в котором будете искать компанию. Можно провести собственное исследование или почитать обзоры экспертов. Например, в июле аналитики управляющей компании “Финам” выделили 5 перспективных секторов для инвестиций в 2022 году:

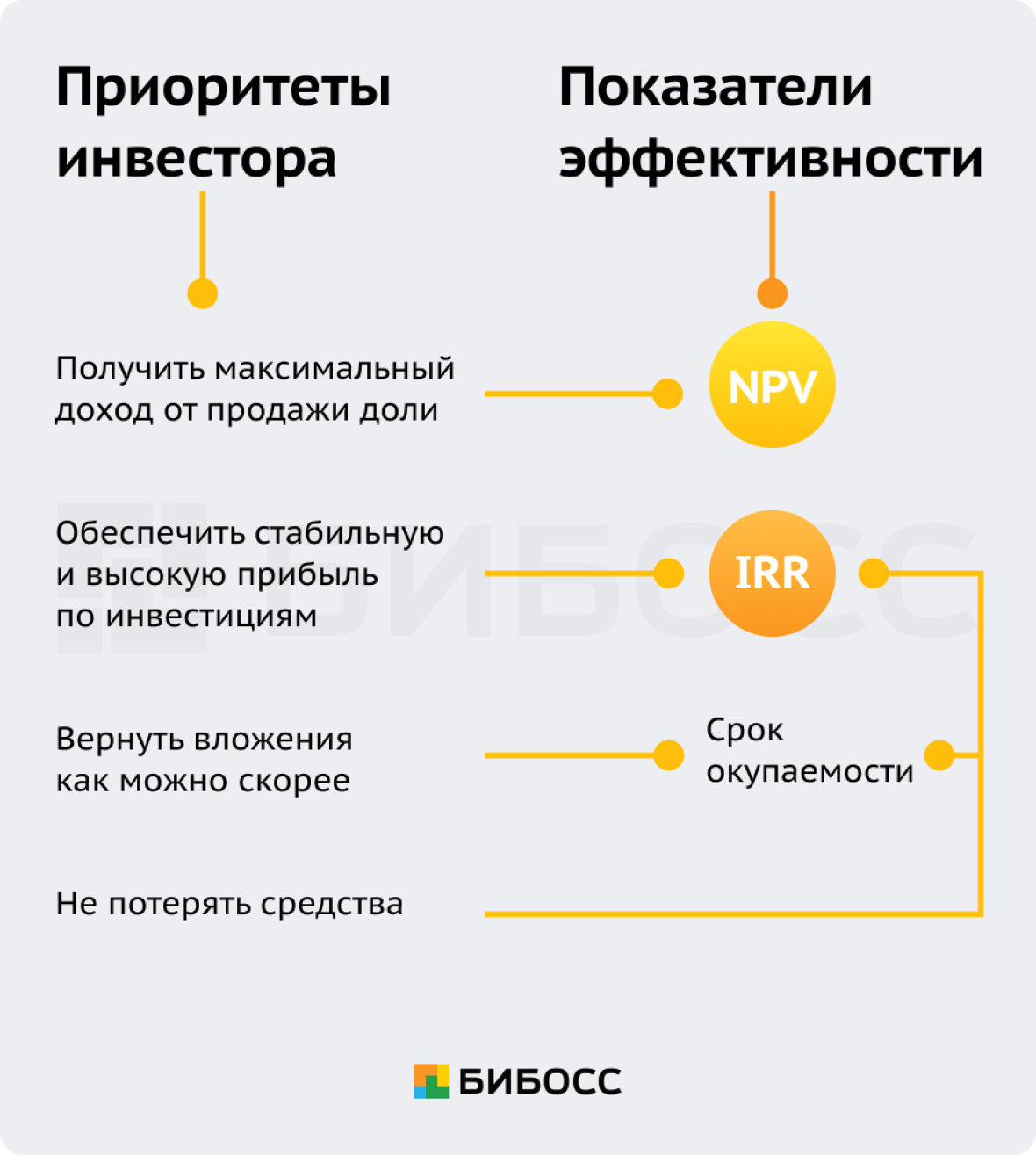

3. Выявите свои приоритеты, ответьте на вопрос — что для вас важнее всего?

- Получить максимальный доход от продажи доли — ищите начинающий проект с большим потенциальным рынком;

- Обеспечить стабильную и высокую прибыль по инвестициям — вкладывайтесь в те компании, которые уже создали рабочий продукт и получают прибыль;

- Вернуть вложения как можно скорее — тогда ориентируйтесь на проекты, которые начнут получать прибыль раньше других;

- Не потерять средства — а значит, нужно выбирать проекты с низким риском;

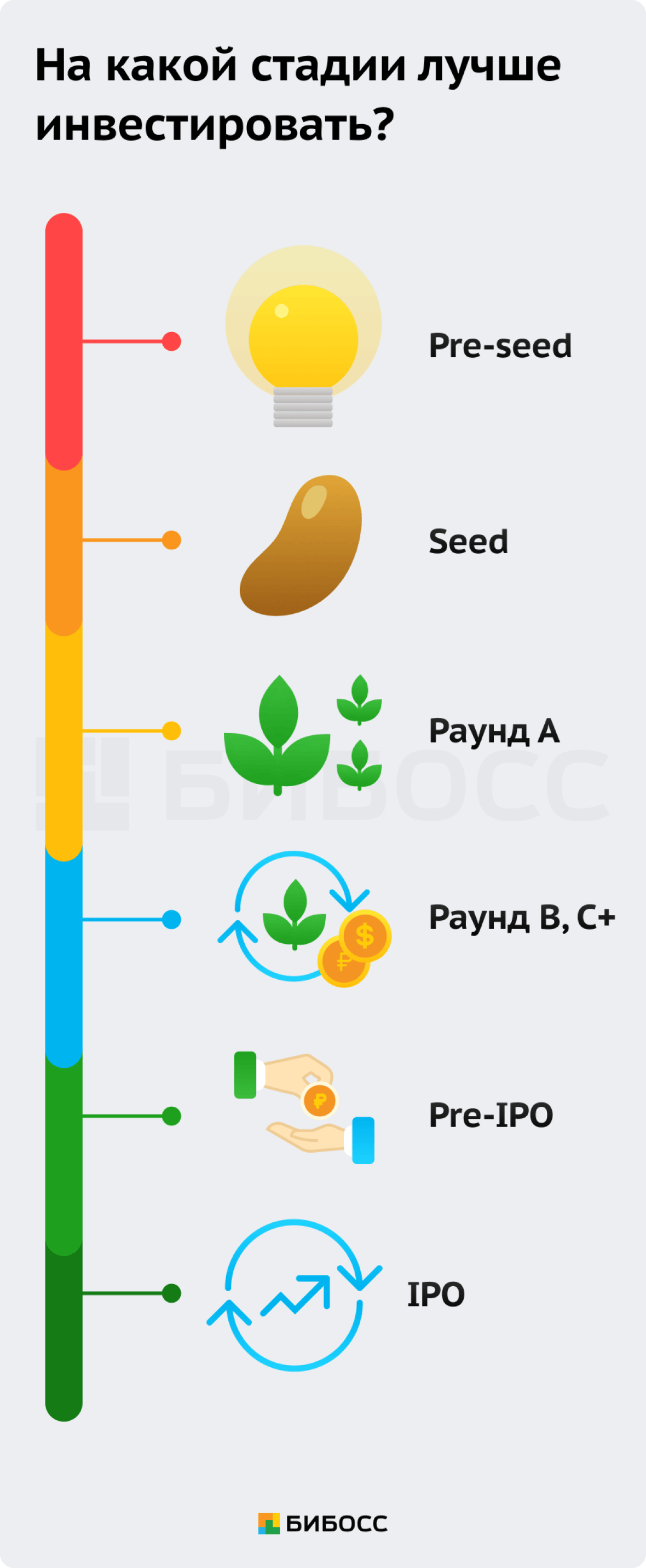

4. Выберите, на какой стадии развития компании вы будете инвестировать. Определить стадию можно по названию последнего раунда финансирования проекта, т.е. того момента, когда инвесторы вносили свои средства:

- Pre-seed, когда компания еще не генерирует выручку, у основателей есть только идея. В такие компании инвестируют бизнес-ангелы, поэтому его еще называют ангельским;

- Seed или посевной раунд, когда у проекта уже есть минимально жизнеспособный продукт (MVP, Minimum viable product) и начинаются первые продажи;

- Раунд А, когда компания выводит на рынок полноценный продукт и запускает серийное производство;

- Раунды B и C предполагают масштабирование компании, например, начало продаж того же продукта в другой стране, создание новых модификаций товара. На этих стадиях компания начинает работать без дополнительных вливаний и становится прибыльной;

- Pre-IPO — это раунд финансирования, который компания организует перед размещением на фондовой бирже. Средства с таких раундов идут на организацию собственно выхода на биржу;

- IPO — это первичное размещение акций на фондовой бирже, когда вложиться в них можно через онлайн-брокеров. К этому моменту цена акции компании уже достаточно высокая, так что многие ранние инвесторы используют этот момент для вывода средств из проекта.

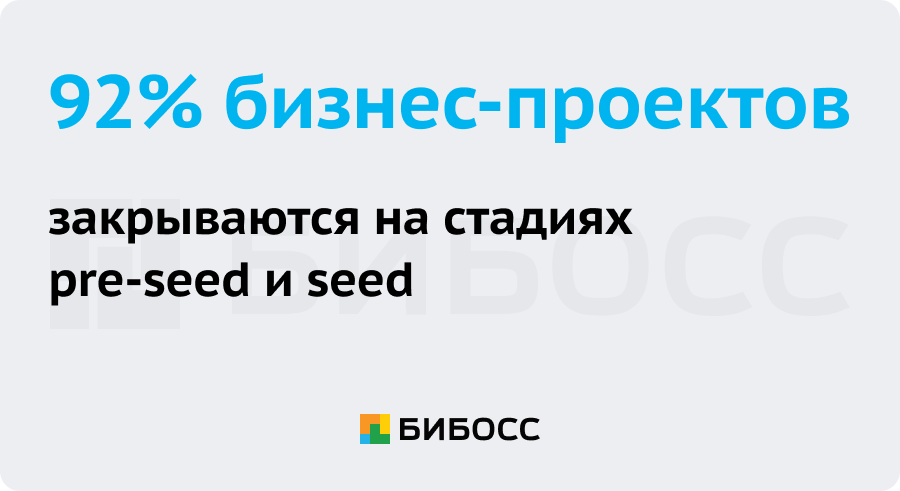

Выбирать стадию инвестирования нужно по уровню риска, который вы готовы принять. Например, вложения в компании на стадиях pre-seed и seed высокорискованные — на этих этапах выживает только 8% стартапов.

На следующей стадии — раунде А — выживают уже 90-95% компаний. Здесь риск потерять средства ниже. Риски на раундах B и С эксперты оценивают как средние, а раунды Pre-IPO и IPO считают низко-рисковыми.

В 2021 году публичными стали FixPrice, Segezha Group, «Циан» и «Европейский медицинский центр». В 2022 году разместить акции на бирже планирует Mercury Retail Holding, владелец сетей «Красное & Белое» и «Бристоль».

5. Определите метрики, по которым в будущем будете оценивать эффективность инвестиций. Основными показателями, которые помогают оценить уровень доходности вложений, экономисты считают IRR, NPV и срок окупаемости проекта.

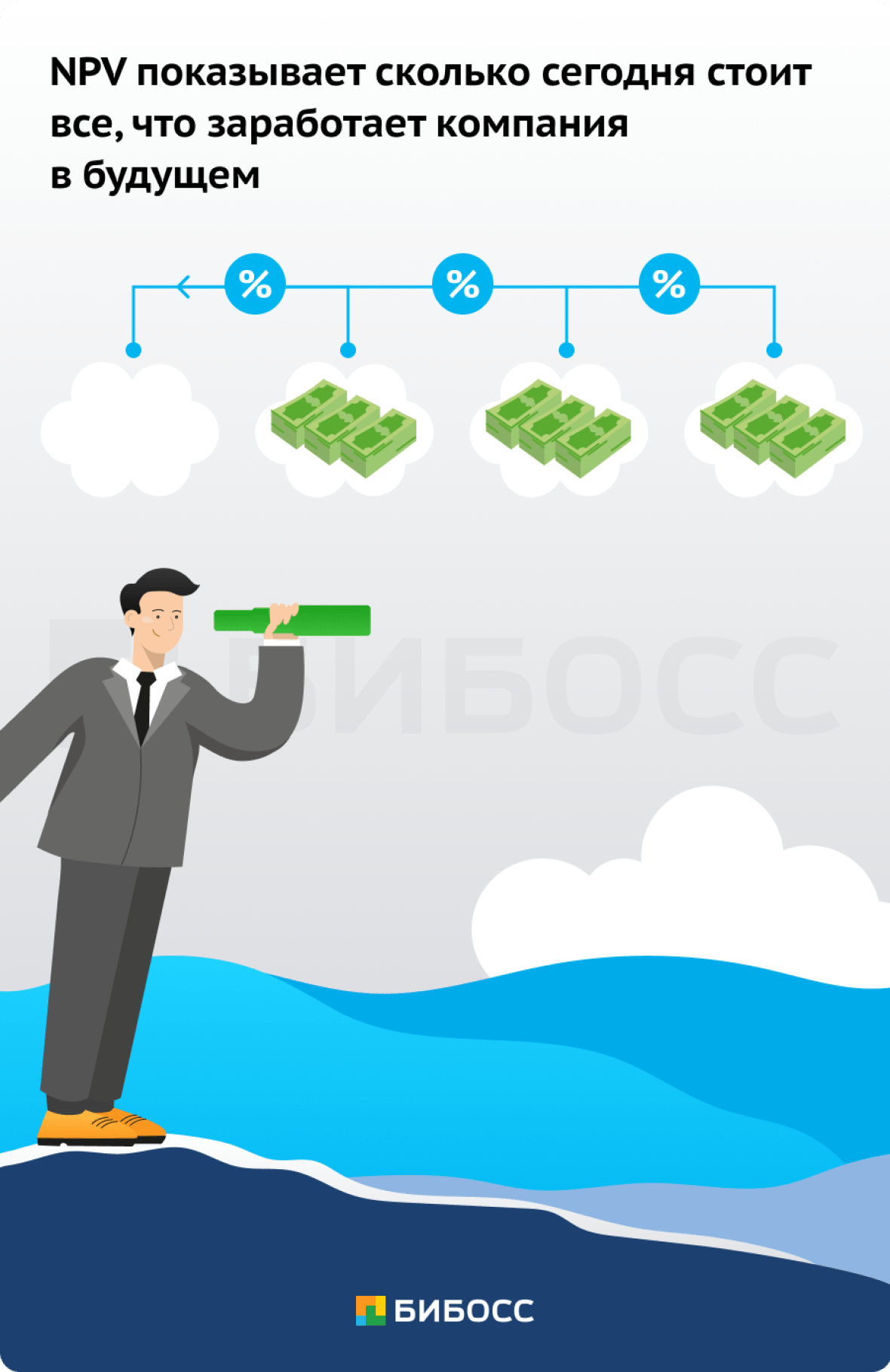

NPV (Net Present Value) — это чистая приведенная стоимость всех будущих доходов компании. Проще говоря, NPV показывает сколько сегодня стоит все, что заработает компания с вашими инвестициями. Эксперты советуют инвестировать в проект, если NPV выше нуля.

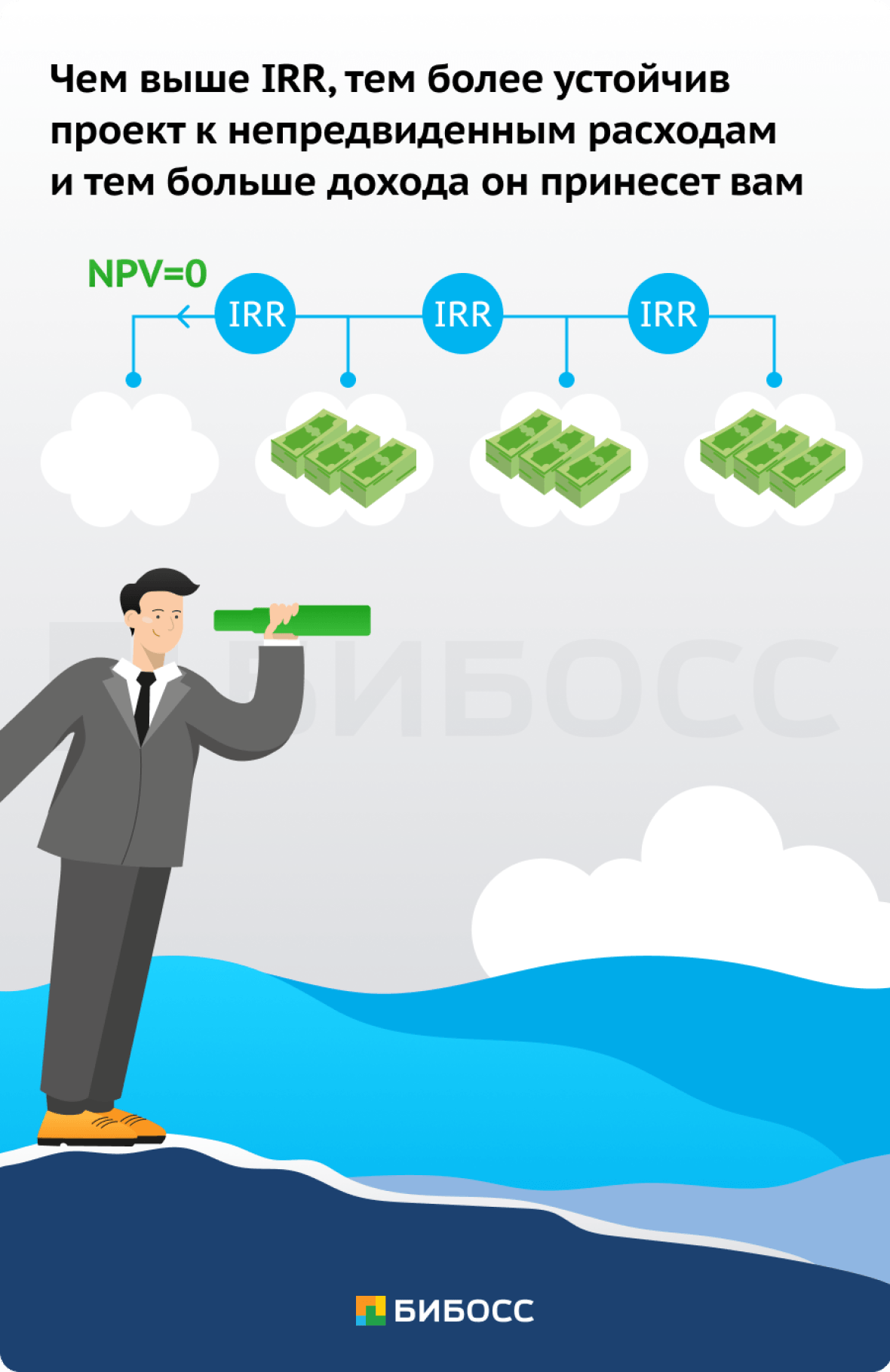

IRR (Internal Rate of Return) — внутренняя норма доходности, она помогает определить ставку дисконтирования, при которой вы получите все свои вложения назад, без убытка, но и без прибыли. Чем выше IRR, тем более устойчив проект к непредвиденным расходам и тем больше дохода он принесет вам.

Срок окупаемости — это время, через которое сумма доходов компании сравняется с вложенными средствами. Чем ниже срок окупаемости, тем быстрее вы получите назад свои вложения.

Чтобы найти действительно выгодную компанию для вложения, вам нужно научиться считать.

6. Сравните значения показателей у разных проектов и выберите подходящий вашим приоритетам.

7. Определите стратегию выхода из проекта. Стратегия выхода из инвестиционного проекта сильно влияет на то, как быстро вы сможете обналичить свои доли, то есть ликвидность вложений. Например, портфельный инвестор может выставить заявку на продажу в приложении и получить свои деньги в течение пары минут. При инвестировании в частную компанию вывод средств может занимать несколько недель или даже месяцев.

Заранее спланируйте, как вы получите свои средства назад: будете ждать выхода компании на биржу или найдете другого инвестора, который захочет приобрести вашу долю.

8. Подберите проект, подходящий под все ваши параметры. Для поиска компании можно использовать инвестиционного советника, управляющую компанию или инвестиционные платформы.

9. Перед подписанием договора изучите его вместе с юристом. Убедитесь, что в документе прописаны все важные для вас условия, например возможность конвертации займа в акции, участие в управлении предприятием, когда и какую сумму вы получите в качестве дивидендов.

Как привлечь прямые инвестиции?

Прямые инвестиции — это первые деньги, которые получает основатель компании или автор идеи для ее развития. Компаний и начинающих проектов гораздо больше, чем инвесторов, поэтому найти последних бывает непросто. Чтобы быстрее и проще привлечь инвесторов, вы должны сделать за них часть работы по поиску прибыльного проекта: оценить свой проект, сделать информативную презентацию, организовать комфортные условия переговоров, подготовить необходимые для сделки документы.

Инвестор будет привлечен не только вашим проектом, но и заботой о нем: организацией переговоров, оформлением документов, предварительной оценкой проекта

Где искать инвестора?

1. Оглянитесь по сторонам: возможно инвестор найдется в вашей семье, среди друзей и знакомых. За границей эту категорию инвесторов в шутку называют FFF — Friends, Family, Fools, то есть друзья, семья и дураки.

2. Зарегистрируйтесь на краудсорсинговых платформах — они разместят информацию о вашем проекте в базе для частных инвесторов. России несколько таких сервисов, например, платформа Поток, Город Денег, Rounds, Ozon.Invest и Penenza.

Эксперты советуют: не жалейте денег на рекламу на инвестиционных платформах. Потратив ₽30 тыс, можно привлечь ₽2 млн.

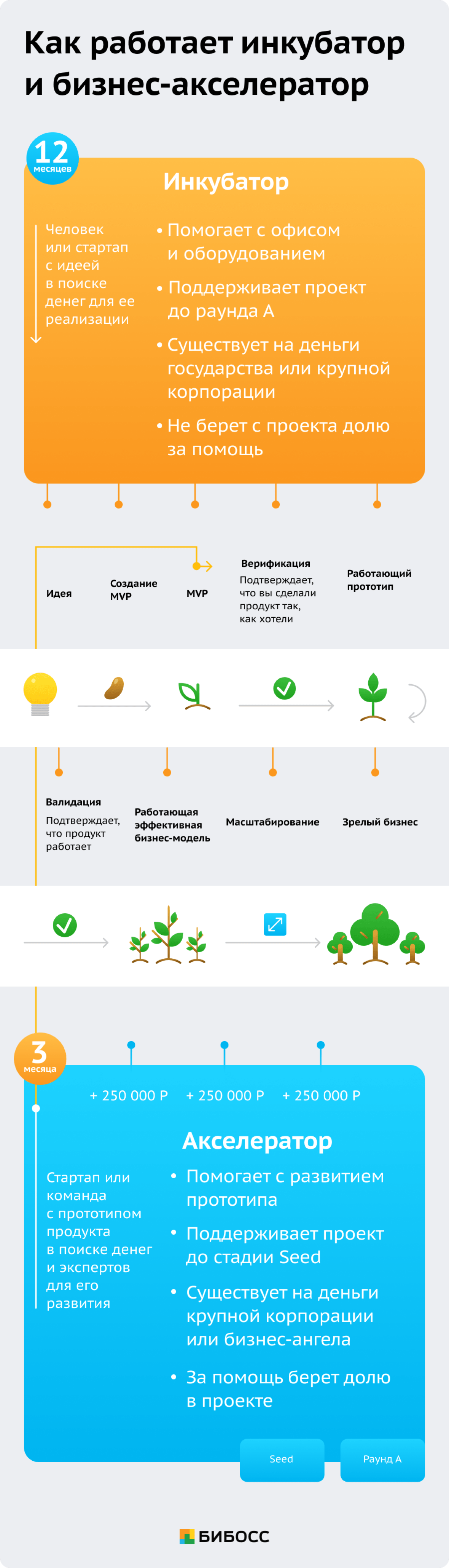

3. Подайте заявки в инкубаторы и бизнес-акселераторы — организации, которые помогают начинающим предпринимателям быстро увеличить прибыль и найти первых инвесторов. Акселерационные программы финансируют банки, инвестфонды или крупные компании, например, «Северсталь», «Магнит», «Росатом». Стартапам помогают Акселератор фонда «Сколково», Фонда развития интернет-инициатив, программа Streamline венчурного фонда «Софтлайн», корпоративный акселератор GenerationS и другие.

4. Станьте резидентом свободной экономической зоны (СЭЗ) — территории, на которой действуют специальные налоговые режимы и экономические льготы. В России открыты 43 СЭЗ, например, в татарстанском «Иннополисе», подмосковном «Иваново» или башкирском «Алга».

5. Обратитесь к коллегам по цеху, попросите познакомить вас с инвесторами. По опыту многих предпринимателей, такие «теплые» контакты работают лучше всего.

6. Ходите на профильные конференции и выставки, знакомьтесь и общайтесь буквально со всеми. Для эффективности такого нетворкинга заранее подготовьте видео-презентацию своего продукта на 1-2 минуты и питч — краткий убедительный текст о том, почему нужно инвестировать именно в ваш проект.

Подробнее о том, как привлечь венчурные инвестиции читайте в нашем материале.

Комментарии •16

Я познакомился со своими инвесторами на конференции по блокчейну в Мск! Так что нетворкинг работает.

Сообщение удалено

Ответить

Нетворкинг эффективен, когда стартапер сам по себе открытый и харизматичный человек, "продажник" по своей сути. Тогда он сможет за секунды расположить человека к себе и за 2-3 минуты "продать" ему идею своего бизнеса. Часто для нетворкинга стартапы нанимают опытных бизнес-девелоперов, которые берут на себя личное общение с инвесторами и партнерами.

Сообщение удалено

Ответить

Все эти IRR, NPV бесполезны. Главное - какой у бизнеса способ монетизации, насколько он востребован..

Сообщение удалено

Ответить

Действительно, иногда цифры и расчеты могут быть обманчивы, поскольку они базируются на предположениях. Обязательно нужно смотреть на саму схему бизнеса и, в том числе, способ монетизации. Идея сама по себе ничего не стоит без модели ее монетизации. Стартапу стоит попробовать одну из самых эффективных - freemium, когда пользователь может бесплатно протестировать основные функции сервиса, а уже затем приобрести дополнительные.

Сообщение удалено

Ответить

В 2022 году надо инвестировать в недвижимость, строительство. Самый безопасный сектор сейчас, на мой взгляд.

Сообщение удалено

Ответить

Получил в октябре гражданство в Турции, купил квартиру.. В процессе поиска объекта как раз подняли минималку до $400 тысяч как раз, пришлось искать подороже. Советую не тянуть, а то ходят слухи, что прикроют лавочку..

Сообщение удалено

Ответить

по данным на конец декабря 2022 года программа получения гражданства Турции работает.

Сообщение удалено

Ответить

Прямые инвестиции - достаточно рискованное мероприятие для инвестора. Можно сказать: в процессе поглощения, главное - не подавиться. Я лично была сотрудником идущей ко дну компании, которую стала приобретать другая, более крупная компания, но было много подводных камней, о которых инвесторы даже не догадывались. В итоге - закрытие предприятия оказалось неизбежным, что очень негативно сказалось на финансовом положении инвестора.

Сообщение удалено

Ответить

Действительно, для эффективности прямых инвестиций инвестору стоит со всей серьезностью отнестись к объекту вложений. Для этого проводится так называемый due diligence (dd) - оценка финансового состояния компании и реального положения дел. Часто бывает, что на этапе due diligence потенциальный инвестор обнаруживает несостоятельность проекта и отказывается от приобретения доли.

Сообщение удалено

Ответить

Прямые инвестиции наиболее выгодны для крупных компаний. Они могут вложить много денег, эксперты просчитают все риски и возможную выгоду, и финансовые убытки не так страшны. А вот для обычного инвестора все сложнее. Хотя если вложится в самом начале, а потом компания выстрелит, можно сразу сорвать куш и обеспечить себя до конца дней. Но столько надо просчитать и проверить, когда вкладываешь в молодую компанию..

Сообщение удалено

Ответить

Именно поэтому инвестору очень важно определить для себя приемлемую сумму вложений, потеря которой не сильно скажется на его финансовом состоянии. Прямые инвестиции - достаточно рискованные вложения, поэтому нужно быть готовым к тому, что дело не пойдет и средства будут потеряны безвозвратно

Сообщение удалено

Ответить

На мой взгляд прямые инвестиции самый правильный и выгодный вид вложений. Получаешь практически полный контроль, без посредников и всякой лишней волокиты при сделках.

Сообщение удалено

Ответить

Прямые инвестиции это очень интересно и прибыльно, но лично я еще не столько инвестирую, чтобы заниматься прямыми инвестициями …

Сообщение удалено

Ответить

Действительно, перед вложением крупной суммы средств в начинающую компанию необходимо провести глубокий анализ её деятельности, перспектив развития, а также проверить юридическую чистоту сделки. Часто бывает, что у инвестора не хватает опыта для такой проверки, поэтому стоит обратиться к профессиональным юристам и аналитикам. Такие услуги предоставляют управляющие и инвестиционные компании. Перед обращением в конкретную компанию обязательно проверьте её лицензию на сайте Центрального банка.

Сообщение удалено

Ответить

прямые инвестиции больше подходят для крупных компаний, у простого обывателя маловато денег обычно)

а так статья хорошая

Сообщение удалено

Ответить

Думаю это самое то для начала своего бизнеса, вкладываясь и получая прибыль,покупка и продажа акций, владение компанией его управления

Так здорово что это вся информация в свободном доступе и каждый кто заинтересован в этом сможет столько узнать

Сообщение удалено

Ответить