Зачастую у человека есть некоторые свободные деньги, но он не знает во что вложиться, чтобы заработать с минимальным риском. Один из наиболее популярных и доступных видов инвестирования – ПИФы. Что это такое и как выбрать паевой инвестиционный фонд, чтобы заработать деньги, в нашем подробном обзоре.

В этой статье вы узнаете:

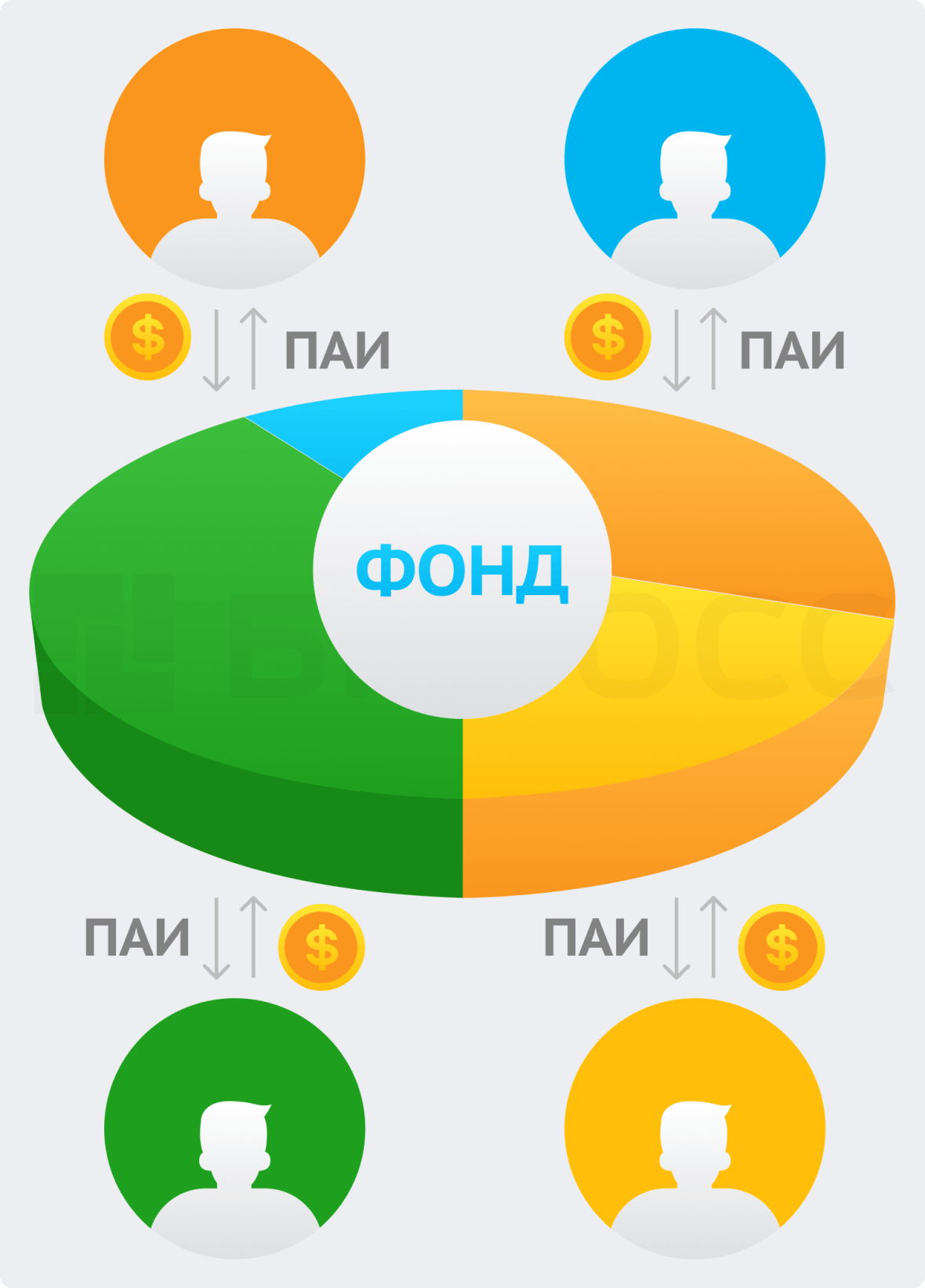

Паевый инвестиционный фонд (ПИФ) – фонд, объединяющий средства инвесторов взамен на паи, для вложения этих средств в акции, облигации, недвижимость и другие активы. Инвестированием и управлением средств ПИФа занимается управляющая компания.

Паевые инвестиционные фонды: виды и особенности

Паевой инвестиционный фонд – это финансовый инструмент коллективного инвестирования. Говоря простым языком, его участники собирают имеющиеся у них деньги или имущество в одну «кубышку» – фонд и доверяют его управляющей компании. УК, в свою очередь, на имеющиеся средства, покупает ценные бумаги, недвижимость, доли в бизнесе и другие активы.

Инвесторы рассчитывают на прибыль в результате роста стоимости активов ресурса. Задача управляющей компании, распределить паи в финансовом портфеле таким образом, чтобы паи фонда не упали в цене, но приносили пайщикам стабильную прибыль. К слову, рост доходов пайщиков является наилучшей рекламой работы ПИФа.

Кроме того, услуги УК платные. Поэтому ей выгодно, чтобы доход участников фонда рос. В этом случае управляющая компания также заработает больше денег.

Подрбнее о том, что такое ПИФы вы узнаете в этом видео:

Пай: что это такое и какие термины нужно знать начинающему инвестору

Некоторые термины, которые вам нужно знать перед тем, как инвестировать в свой первый паевой инвестиционный фонд:

- Пай – это именная ценная бумага, подтверждающая владение частью активов фонда. Инвестор может выкупить часть пая, либо один или несколько паёв.

- Активы паевого инвестиционного фонда – как сказано выше, всё то, что управляющая компания приобретает в инвестиционный портфель. Обычно, с целью диверсификации рисков, средства не вкладывают в один актив. Часть могут вложить в акции на бирже, другую часть в золото, а третью в покупку государственных облигаций.

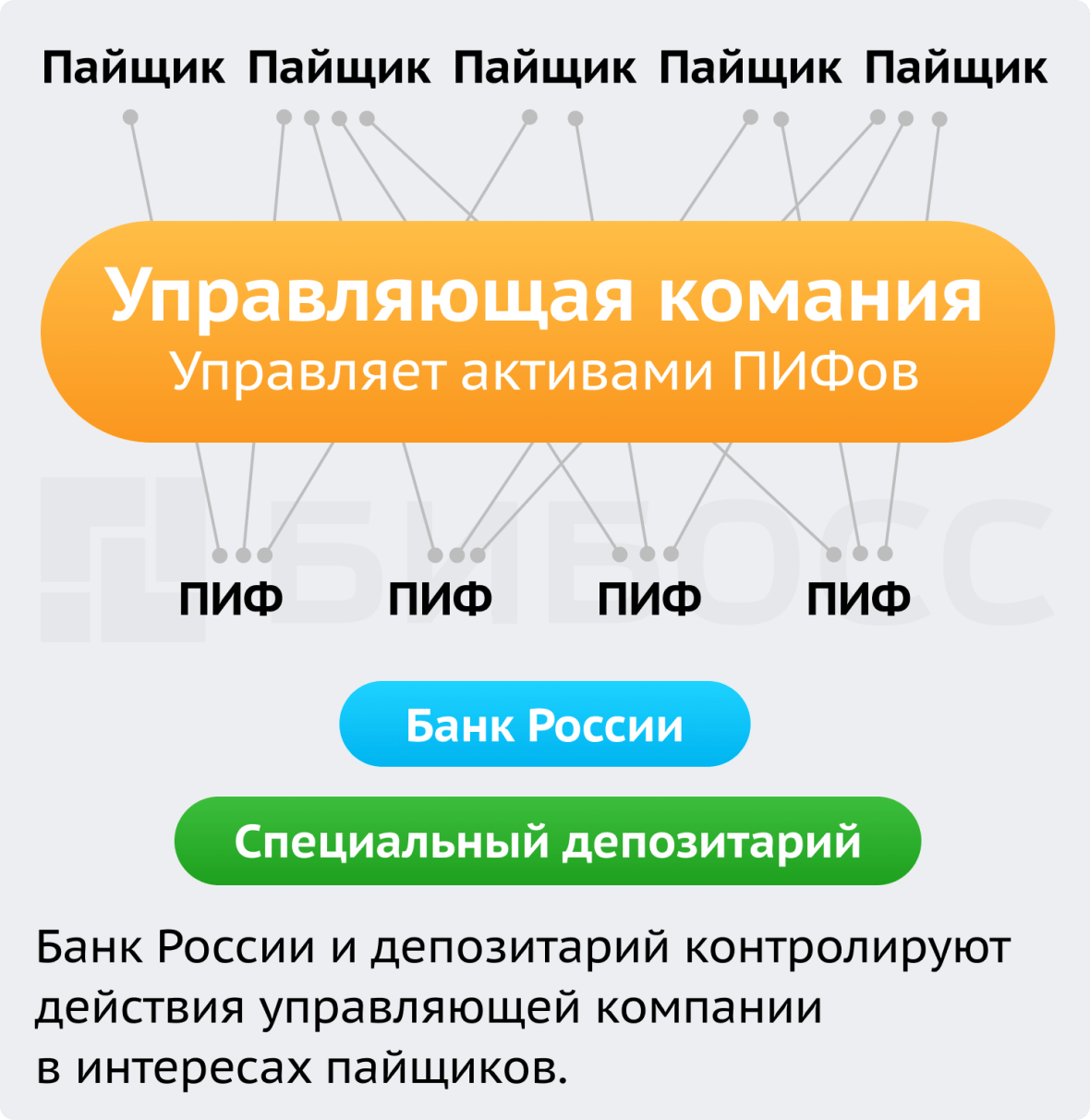

- Управляющая компания (УК) – профессиональный участник рынка ценных бумаг, обладающий лицензией на проведение операций с финансами. Работа УК чётко регламентирована законодательством и контролируется государством. Именно управляющая компания руководит движением средств пайщиков, и делает всё для того, чтобы инвесторы получили выгоду в момент гашения своих паёв.

- Агент. Это компания, которая занимается продажей паёв. Чаще всего, агентские функции выполняют банки. Кроме того, долю можно приобрести и в самом фонде.

- Регистратор. Сторонняя компания, ведущая реестр паевого инвестиционного фонда и фиксирующая все поступающие средства. Работа регистраторов регламентирована и лицензируется центробанком.

- Аудитор. Фирма, проверяющая документацию инвестфонда и соответствие операций УК закону.

Работа паевых инвестиционных фондов регулируется ФЗ № 156 от 29.11.2001 «Об инвестиционных фондах». Основную надзорную деятельность над ПИФами осуществляет «Банк России». Этот же орган рассматривает жалобы как физических, так и юридических лиц, касаемо нарушений федерального закона и подзаконных актов ЦБ РФ.

Чем отличаются ПИФы от инвестиций в облигации, акции и банковские вклады

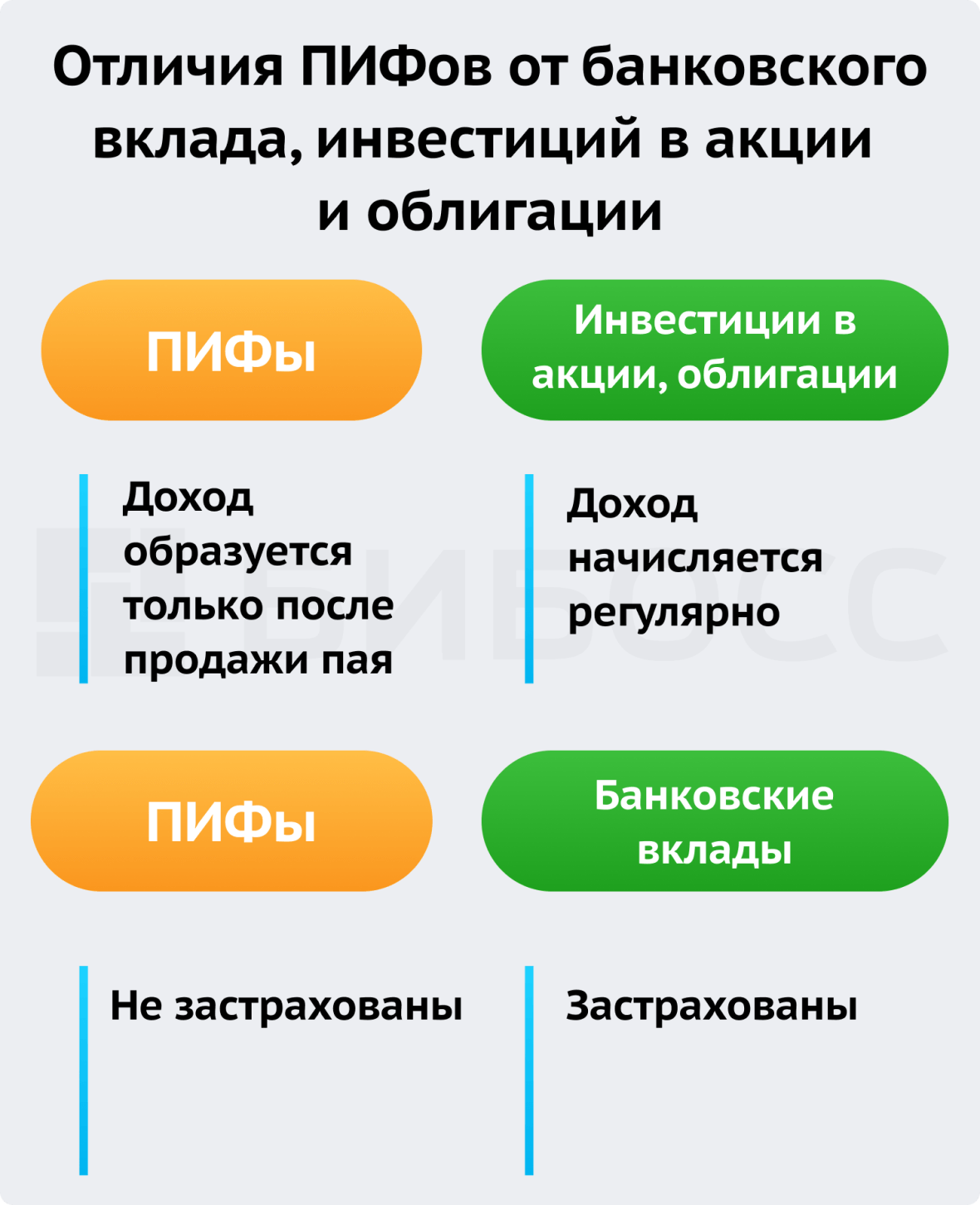

Особенность паевых инвестфондов в отличии от банковских вкладов и инвестиций в акции, либо облигации – он не приносит доход или убыток, до тех пор, пока пай находится у вас на руках. Финансовый результат инвестор получает в момент продажи пая.

Например, в мае 2022 года вы купили долю в инвестфонде за 2000 рублей. Весь год компания инвестировала в ценные бумаги и сыграла в плюс. Цена пая через год увеличилась на 500 рублей, и вы его продали за 2500. Ваш доход составил 500 рублей, за вычетом налогов. О налогообложении паевых инвестиционных фондов мы расскажем ниже.

В случае если финансовые специалисты отработают в убыток, вы потеряете часть средств и можете продать пай по более низкой цене, либо подождать его возможного роста и реализовать ценную бумагу позже. Возможный убыток – один из недостатков инвестиций в фонды.

Другой недостаток – ваш вклад не застрахован. В отличии от ПИФов, банковские вклады всегда застрахованы. О преимуществах и недостатках этого вида финансовых вложений, поговорим также в рамках данной статьи.

На стоимость пая влияет цена активов. УК, для прозрачности, устанавливают прогноз доходности и сообщают в каких долях и в какие финансовые сферы распределяются активы.

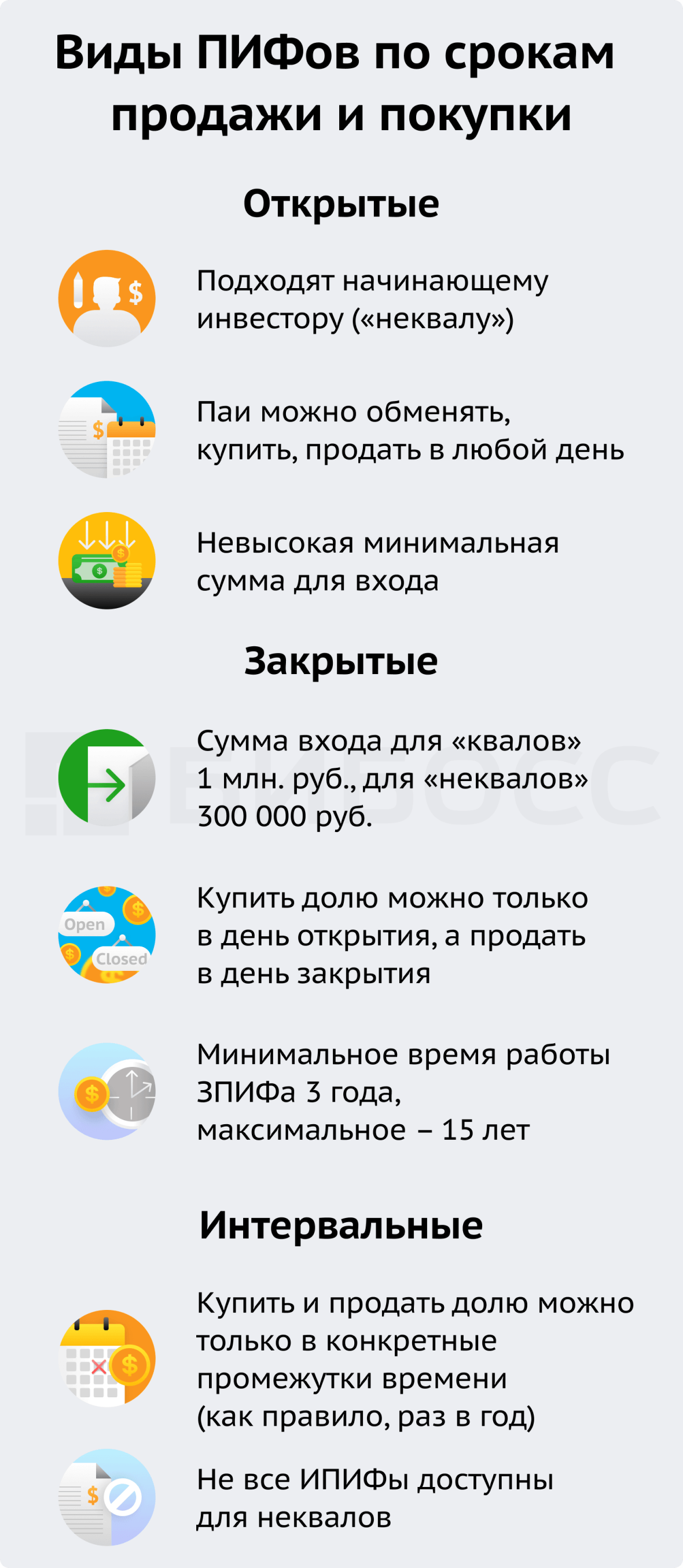

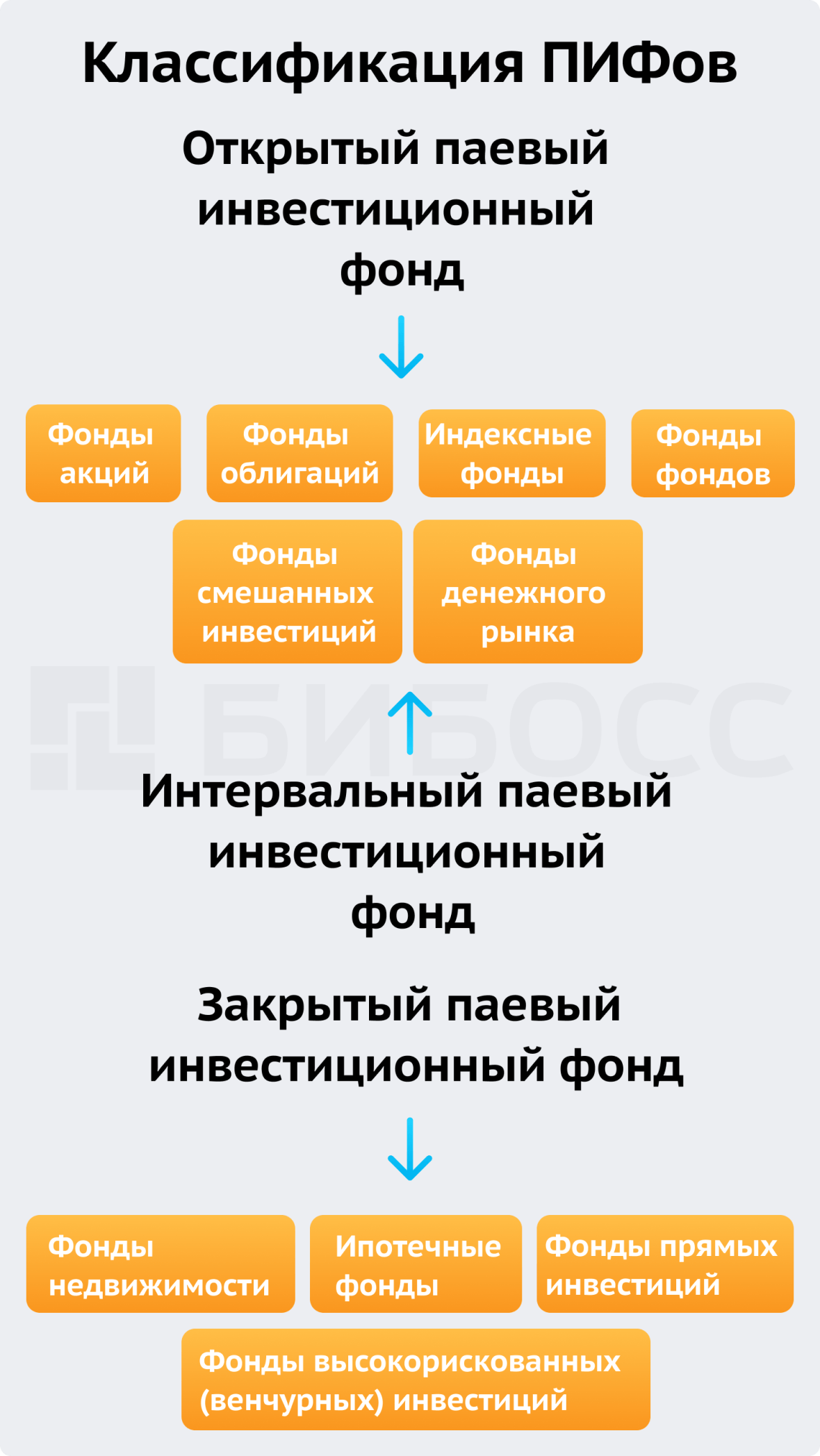

Паевые инвестиционные фонды различаются по срокам продажи и покупки: это открытые, закрытые и интервальные ПИФы. Также они делятся по типу распределения средств пайщиков в финансовом портфеле: это смешанные, отраслевые, индексные и страновые.

Открытые ПИФы

Самые удобные для начинающего инвестора открытые паевые инвестиционные фонды (ОПИФ). Их паи можно обменять купить и продать в любой рабочий день.

Стоимость пая равняется текущей стоимости чистых активов ОПИФ. Один инвестор может совершать операции с любым количеством паёв каждого открытого ПИФ.

Возьмём, в пример, открытый ПИФ «Райффайзен — Сырьевой сектор». Доходность фонда за год составила 9,52%. Имея минимальную сумму в 1000 руб. можно в любой рабочий день купить и продать часть активов фонда.

Закрытые ПИФы

Закрытые паевые инвестиционные фонды (ЗПИФ) самый популярный вид фондов. Минимальная сумма входа в подобный актив, для квалифицированных инвесторов (на профессиональном жаргоне «квалы») – 1 млн рублей. Неквалифицированные инвесторы (попросту «неквалы»), могут инвестировать, начиная от 300 000 руб.

Этапы запуска ЗПИФ:

- Основной инвестор (девелопер) предлагает управляющей компании свой проект.

- После изучения и оценки проекта, УК регистрирует в ЦБ РФ документы для старта работы ПИФа. Этот этап длится до 30 рабочих дней.

- После регистрации всех разрешительных документов, УК объявляет о начале работы фонда и приглашает инвесторов. В среднем с этого момента, до начала работы, уходит от 3 до 6 месяцев.

- После того, как необходимые средства собраны, фонд становится закрытым.

Купить доли в закрытом инвестфонде можно только в день открытия, а продать в день закрытия. По законодательству, минимальное время работы ЗПИФ 3 года, а максимальное 15 лет. Не маленький интервал для обычного человека. Длинная дистанция также является неким фильтром, пропускающим только финансово обеспеченных людей, готовых вложить свои деньги на длительный срок. При этом, потенциальная доходность ЗПИФ, выше чем ОПИФ.

Интервальные ПИФы

В интервальном паевом инвестиционном фонде (ИПИФ) управляющая компания даёт гарантию, что выкупит доли пайщиков в определённые периоды, установленные правилами доверительного управления (ПДУ) фонда. Это так называемый «период открытия интервала». По законодательству, время между периодами выкупа не должно превышать одного года. Получается, что ИПИФ, это нечто среднее между закрытым и открытым фондом.

Механизм работы ИПИФ легко объясняется тем, что между периодами открытия интервала – во время которого инвесторы могут совершать операции с паями, объём денежных средств в фонде остаётся неизменным. УК в это время проще реализовывать свою стратегию. Но в тоже время этот механизм делает такие инвестиции менее ликвидными, при этом повышаются и риски для участников, так как средства нельзя изъять в любое время.

Например: у ИПИФ «Альфа-Капитал», согласно его правилам доверительного управления, период открытия интервала с 1 по 14 апреля и с 10 по 23 октября. В это время пайщики могут покупать, гасить и обменивать доли. Всё остальное время средства остаются в работе.

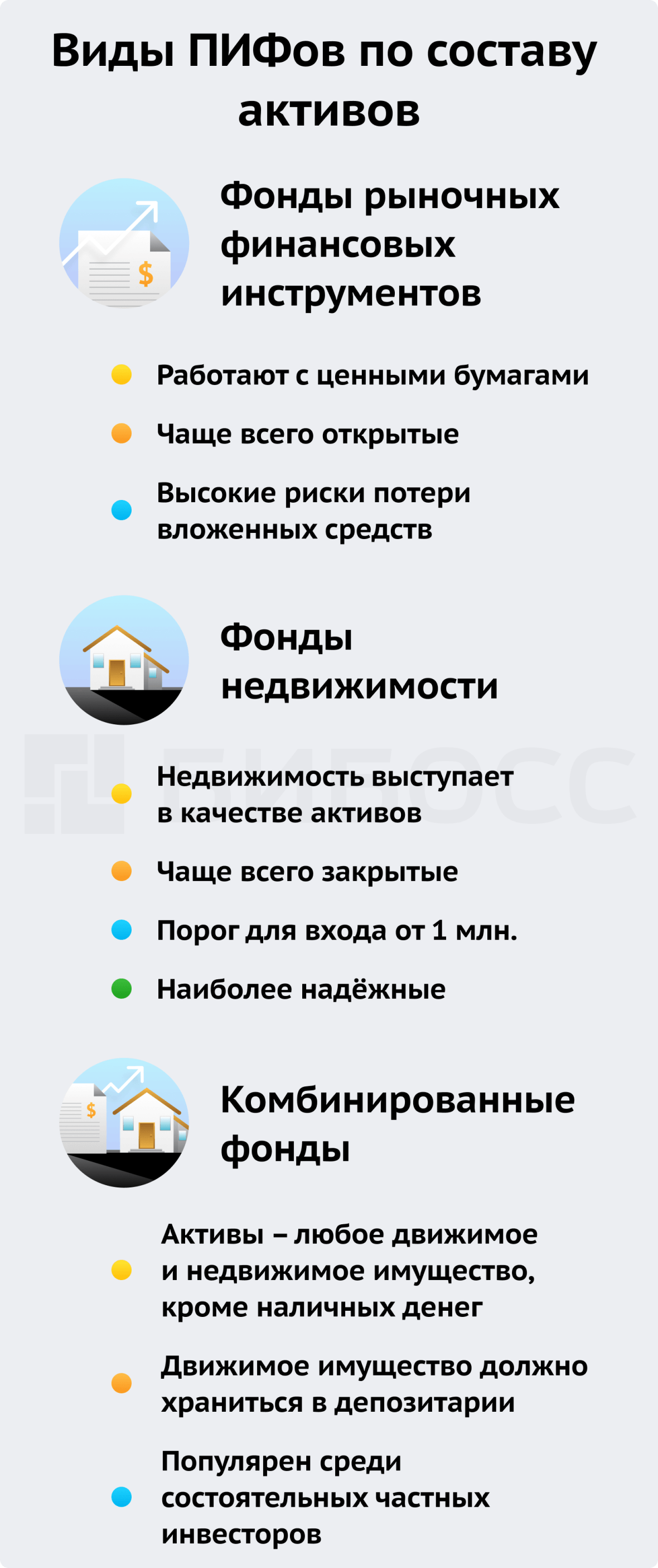

По видам активов они подразделяются на фонды финансовых инструментов, недвижимости и на комбинированные паевые инвестфонды. Разберём этот момент подробнее.

Виды ПИФов по составу активов

Формируя ПИФ, управляющая компания заранее объявляет в своей инвестиционной декларации, в какие финансовые инструменты будут вкладываться средства пайщиков. В соответствии с вертикалью, в которую пойдут собранные деньги, и определяется состав активов.

На самом деле, коллективное инвестирование позволяет получать прибыль с финансовых инструментов, недоступных при самостоятельных вложениях. Как обычно, простому человеку для серьёзных «финансовых игр» не хватает знаний, либо средств для старта. Чаще всего, обычный гражданин, не обладает ни тем, ни другим. На помощь в этом случае приходят ПИФы.

По видам активов они подразделяются на фонды финансовых инструментов, недвижимости и на комбинированные паевые инвестфонды. Разберём этот момент подробнее.

Фонды рыночных финансовых инструментов

Инвестфонды финансовых инструментов, работают с ценными бумагами: займами, долями в компаниях и деньгами. Именно эти ПИФы самые популярные, часто доступны для неквалифицированных инвесторов и чаще всего открытые.

Порог входа в такой проект очень низкий. Например в УК «Ингосстрах инвестиции», минимальная цена пая всего 1000 руб. Низкая стоимость доли, связана с тем, что ценные бумаги по своей сути не очень дорогие. Для управления ими не нужен большой штат сотрудников. Эти активы не облагаются НДС при продаже.

При этом и риски работы с подобными активами достаточно высоки. Можно вложить заработанные трудом деньги в ОПИФ и остаться ни с чем. Причём, еще до 2022 года, вероятность потерять деньги в результате сотрудничества с фондами финансовых инструментов была относительно низкой. Рынки России были более-менее стабильными. Кризисный 2022 год, значительно увеличил для инвесторов шансы получить убыток.

Что интересно, разные проекты одной и той же УК, одновременно могут показывать сильный убыток и достаточно высокую прибыль с начала года.

Например, на конец июня 2022 года, по данным портала Investfunds, паевой инвестфонд «Райффайзен - Потребительский сектор» от управляющей компании «Райфайзен капитал» показывает свыше 51% убытка с начала года. При этом ПИФ «Райффайзен - Сырьевой сектор», той же УК, в прибыли более чем на 4%.

Первый инвестирует в иностранные активы, которые наиболее пострадали в 2022 году. Второй, прибыльный проект, в акции нефтегазового сектора России. В стране, нефть и газ «попали под раздачу» западных санкций меньше, поэтому инвесторы также меньше пострадали.

Работает ПИФ рыночных финансовых инструментов так: к примеру, вы хотите вложить свободные 100 000 руб. в ценные бумаги. Но у вас нет необходимых знаний и опыта в подобных делах. На выручку приходит управляющая компания, в рамках которой создаётся фонд, приглашающий всех желающих вложиться в ценные бумаги. На деньги, аккумулированные в инвестфонде, УК собирает портфель ценных бумаг. Часть средств вкладывается в акции нефтегазового сектора, на другую закупаются облигации государственного займа. Профессионалы, управляющие его работой, каждый день отслеживают динамику роста-падения активов — падающие в цене продают, а перспективные и растущие покупают.

Фонды недвижимости

В подобных ПИФ, активами является недвижимость. То есть земельные участки, жилые и нежилые помещения.

Порог входа в подобный инвестпроект выше чем в связанный с ценными бумагами — от 1 млн руб. Потому как УК проще пригласить несколько крупных инвесторов, чем много мелких, из-за высоких цен на недвижимость. Такие ПИФы обычно закрытые и недоступны для «неквалов».

Инвестиция в фонды недвижимости считается наиболее надёжной. Недвижимое имущество застраховано, цены на «недвижку» чаще растут.

Работает подобный инвестпроект, аккумулируя средства пайщиков, желающих вложиться в недвижимые активы — допустим в коммерческие помещения. Он собирает, к примеру, с 10 инвесторов по 3 млн. руб. и аккумулирует в итоге 30 млн. На эти деньги управляющей компанией покупается коммерческая недвижимость, в нашем случае склад. Деньги, полученные от аренды складских помещений, идут в доход пайщиков. Кроме того, если не возникает никаких рыночных негативных факторов, стоимость актива растёт в цене, с ней растут и доходы пайщиков. Соответственно этому возрастает и вознаграждение УК.

Кстати, часто фонд недвижимости запускается под строительство определённого здания, либо покупку земельного участка.

Комбинированные фонды

В 2016 году, на российском рынке появился новый финансовый инструмент для инвесторов — комбинированный ПИФ. В такую “кубышку” можно включать любое движимое и недвижимое имущество одновременно, кроме наличных денег.

Инвестиционный портфель может содержать и недвижимость, и дорогие яхты и предметы искусства и акции. Состав портфеля зависит от правил доверительного управления ПИФа

Но всё имущество, за исключением недвижимого, должно храниться в депозитарии. Не получится разместить в нём фабрику производящую канцелярские принадлежности, но сами блокноты и ручки в депозитарий переместить можно. Нужно прописать наименование товара в ПДУ и заключить договор с депозитарием. После чего, инвестфонд должен выкупать у фабрики произведённую канцелярскую продукцию по оценочной стоимости.

Такой вид ПИФ популярен у зажиточных россиян.

«Комбинированные фонды пользуются спросом среди состоятельных частных инвесторов, вкладывающих средства в широкий класс активов – от акций мировых компаний до редких произведений искусства», — рассказал главный специалист по инвестициям УК «Апрель Капитал» Дмитрий Скворцов в интервью журналистам Forbes.

Однако, на самом деле, УК не спешат покупать высокорисковые активы и придерживаются классических принципов инвестирования.

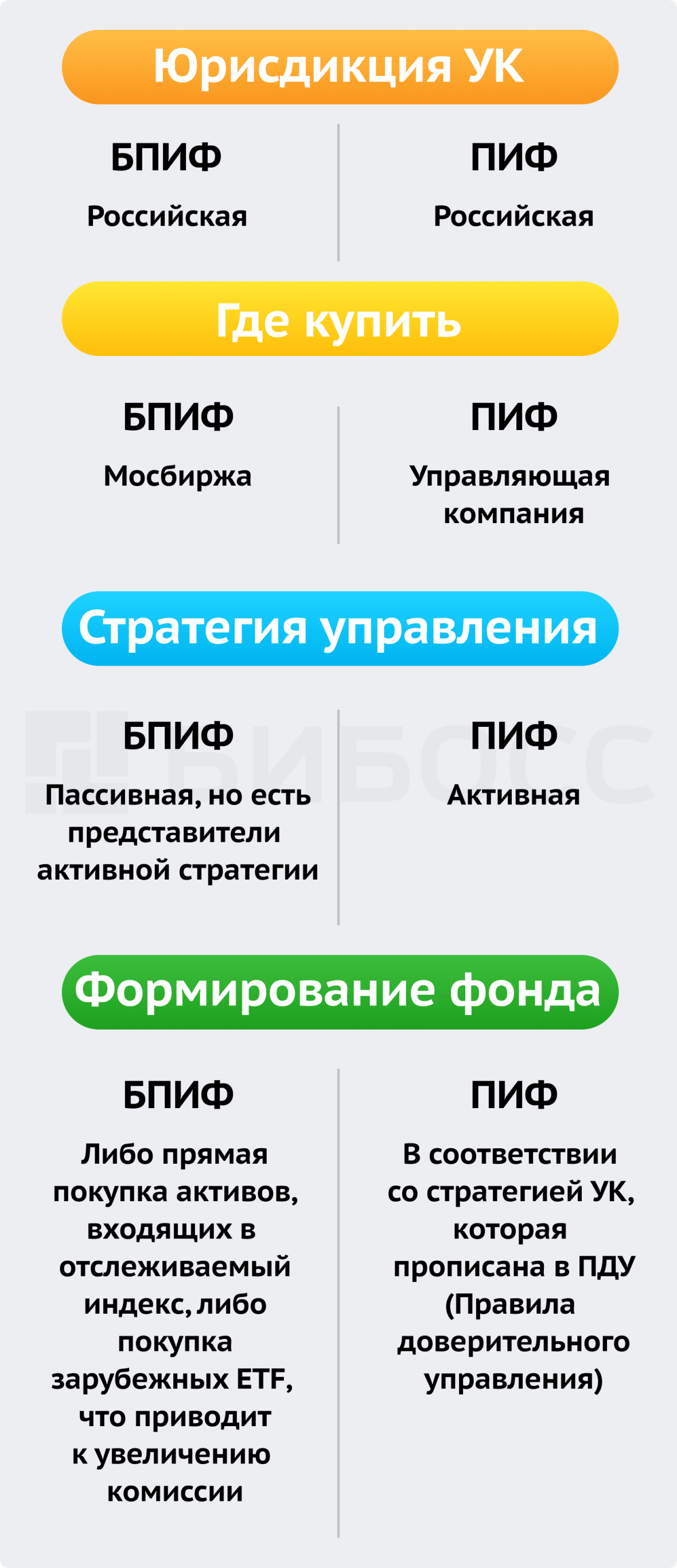

Биржевые ПИФы

Под влиянием развития технологий, обычные ПИФы под управлением УК стали торговаться на бирже, превратившись в биржевые ПИФы (БПИФ). То есть, по сути на бирже стало возможным купить не только акции и фьючерсы, но и доли инвестфондов.

Создаёт такой биржевой актив управляющая компания, являющаяся эмитентом. Она разрабатывает инвестиционный состав портфеля, стратегию его управления, делит паевой фонд на некоторое количество долей и выставляет их на биржу. На бирже инвесторы могут быстро выкупить и продать доли, не подавая заявки в саму УК. Причём операции купли продажи можно делать в любой момент, а не только в момент открытия, закрытия фонда и в период открытия интервала.

В отличие от традиционных биржевых инструментов, биржевая стоимость паёв, не может безконтрольно падать и взлетать “до небес”, под влиянием настроений инвесторов. Цена может меняться только в рамках стоимости чистых активов БПИФ (СЧА). За этим строго следит специальный человек постоянно принимающий участие в торгах — маркетмейкер. При значительном изменении цены, маркетмейкер делает крупные заявки на продажу или покупку, “остужая” рынок. Диапазон колебания котировок при этом не выходит за нужные границы.

За подобные действия УК берёт комиссию, уже включенную в цену паёв. Размер комиссии обычно доходит до 1%. Ещё реже, ближе к 2%. Торгуется этот финансовый инструмент через брокера, являющегося посредником между УК и инвесторами.

БПИФ удобны тем, что:

- волантильность котировок регулируется управляющей компанией;

- структура инвестфонда прописана в устанавливающих документах и постоянно доступна инвесторам;

- УК диверсифицирует риски, распределяя инвестпортфель в разные финансовые инструменты;

- размер комиссии у УК низкий и не превышает 2%.

- БПИФ – это относительно безопасный инструмент для инвестора.

К слову, раньше других подобные паевые инвестфонды появились за границей и называются они ETF-фонды. Другими словами, БПИФ это аналог ETF.

Что лучше ПИФ или БПИФ

Принципиально БПИФ от традиционных отличаются тем, что биржевые формируются вокруг определённого биржевого индекса и следуют его курсу, относительно заложенной погрешности. Например, на отечественном рынке есть БПИФ привязанные к курсу ММВБ. Есть также проекты которые формируются вокруг иностранных индексов - например американскому S&P 500, включающему в себя 500 самых крупных компаний США, эмитентов фондовой биржи.

Касаемо традиционных инвестфондов, они отличаются от БПИФ тем, что их инвестпортфель собирается вручную управляющим. От профессионализма работников УК и их чувства рынка, во многом зависит, получит ли инвестор доход, или погасит паи с убытком.

Если вы готовы инвестировать значительные средства на длительный срок — лучше от 3-лет, выбирайте классические ПИФ. Купите несколько долей в разных, работающих в различных рыночных вертикалях. Например одну долю приобретите в фонде играющем на рынке российских акций, а другую вложите в инвестпроект по недвижимости. Таким образом вы диверсифицируете риски.

Например возьмём ПИФ «Глобальный» от управляющей компании, представляющей Сбербанк. Заработок его инвесторов за 3 года до 82,5%. Мы приняли решение половину имеющейся свободной суммы инвестировать в этот проект. Купить доли можно за пару минут из приложения сбербанка.

Ещё на 50% мы закупим доли в фонде «Газпромбанк - Облигации плюс» от учредителя Газпром. За 3 года его вкладчики смогли заработать до 11,30%. Здесь возможный доход ниже чем в фонде от Сбербанка, но и риски значительно ниже.

Таким образом, мы диверсифицируем риски.

Если вы не можете вкладывать значительные средства, выбирайте БПИФ. Низкие комиссии, отсутствие необходимости самому собирать доли в инвестпортфель, низкий финансовый порог входа, делают этот инструмент очень популярным среди начинающих инвесторов.

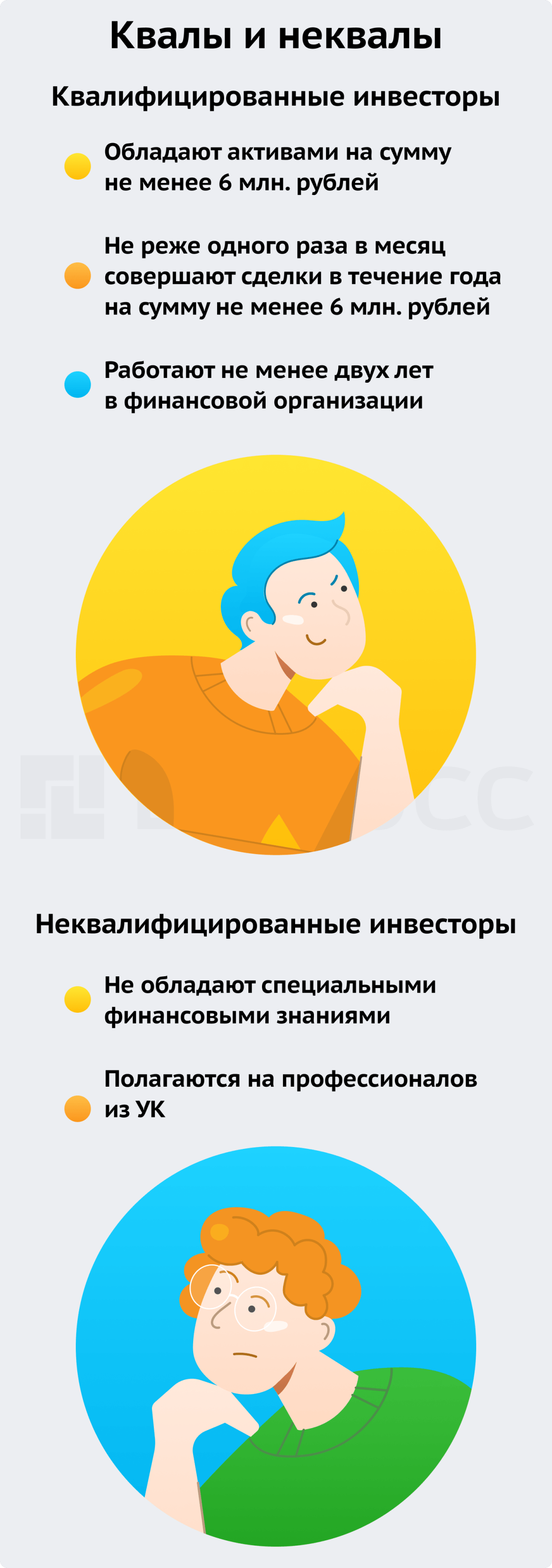

Квалифицированные и неквалифицированные инвесторы

В июле 2020 года в России внесли изменения в Федеральный закон «О рынке ценных бумаг». Цель нововведения — защитить от потерь неопытных участников финансового рынка.

Документ разделил игроков на две категории:

- Квалифицированные инвесторы (на биржевом языке «квалы»). Обладают опытом работы с рыночными инструментами и обладают специальными знаниями. Понимают, как устроен рынок. Им доступны все активы, в том числе валютные.

- Неквалифицированные инвесторы («неквалы»), это все остальные игроки. Среди них большинство без специального образования. Они полагаются только на профессионалов работающих в управляющих компаниях. Сегодня им разрешена работа с меньшим количеством инвестфондов.

К слову, понятие квалов и неквалов пришло к нам с запада. Единственное – там порог входа для профессиональных игроков значительно выше чем в России.

«Квалифицированный инвестор за рубежом — это VIP-клиент с капиталом от определенной суммы и доходом выше определенного порога. Например, в США это человек с состоянием от 1 миллиона долларов, который зарабатывает более 200 тысяч долларов в год. В Европе — человек, имеющий в активах 500 тысяч евро или торговый оборот от 50 тысяч за квартал», — рассказал аналитик ИК «Фридом Финанс» Валерий Емельянов журналистам портала banki.ru.

Доли тех инвестфондов, приобретение которых доступно квалам, не всегда разрешено неквалифицированным игрокам. Паи для последних называются паями неограниченными в обороте. Купить, продать, передать в наследство и совершать с ними любые финансовые операции может любой совершеннолетний гражданин.

Касаемо ЗПИФ, они не доступны неквалам. Его инвестиционный пай, или несколько долей, может купить только человек, обладающий квалификацией.

Как стать квалифицированным инвестором

Чтобы стать квалифицированным инвестором, человек должен соответствовать одному из нижеперечисленных пунктов:

- Обладать активами на сумму не менее 6 млн. Это могут быть акции, облигации, вклады в банке и другие ценные бумаги. Исключением являются неденежные активы: это недвижимость, техника, предметы культуры и всё, что имеет стоимость но не может быть превращено в живые деньги без продажи. Подтверждением владения необходимой суммой активов являются выписки с банка, реестров и депозитариев.

- Не реже одного раза в месяц совершать сделки в течение года. Общая сумма сделок должна быть не ниже 6 млн руб.

- Работать не менее двух лет в финансовой организации, совершающей сделки с ценными бумагами.

Простыми словами «квал» - это профессионал, знающий в какой инвестфонд стоит вкладываться в текущий момент времени, чтобы получить прибыль. Он готов рисковать, чётко знает какие факторы влияют на тот или иной финансовый инструмент, что такое управление активами, когда входить в рынок и в какой момент следует вывести средства. Как правило такой специалист зарабатывает значительно больше среднестатистического дольщика, пробующего заработать в ОПИФ.

Как заработать на ПИФ

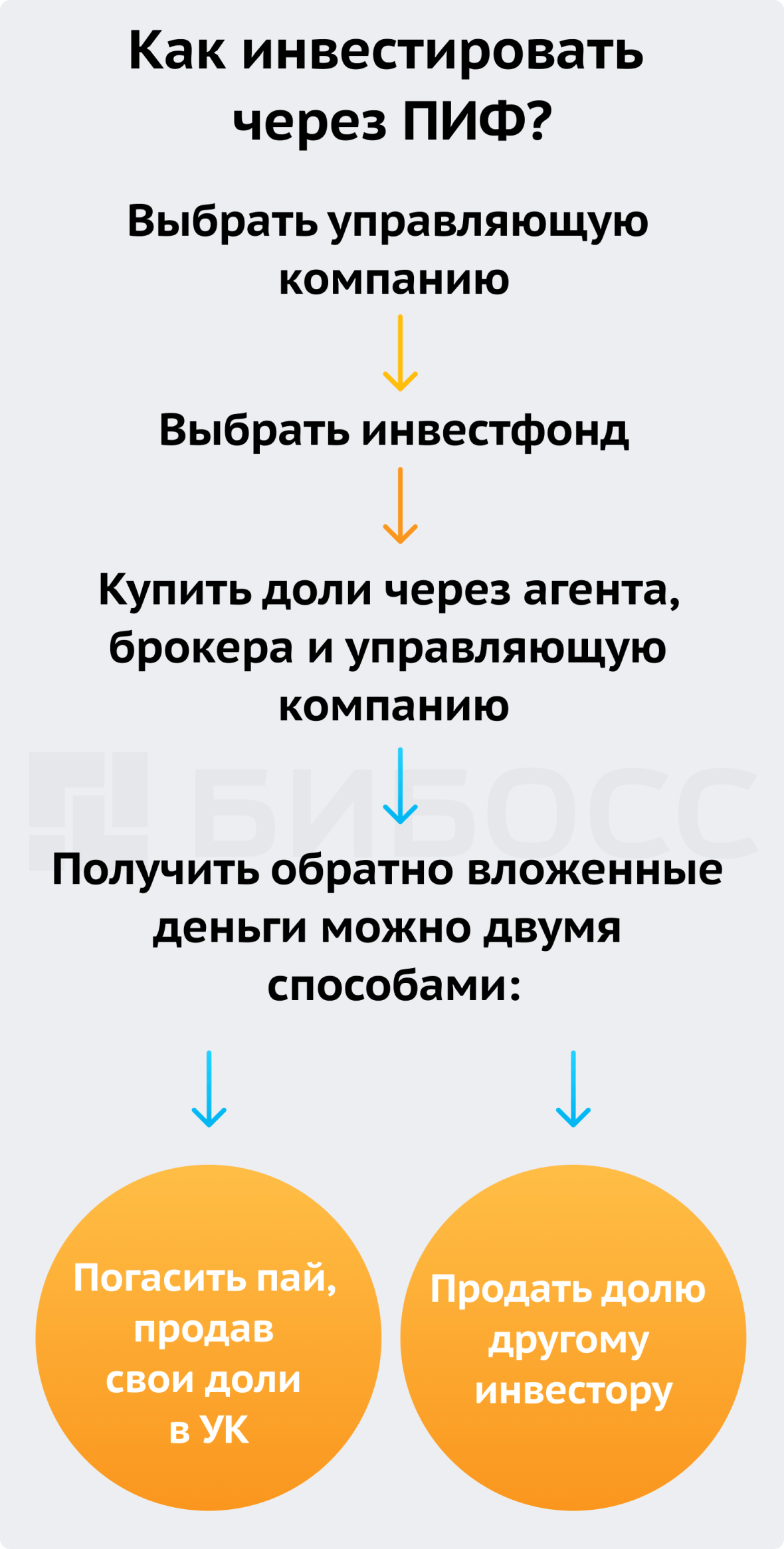

Подводя промежуточные итоги вышесказанного, мы можем сделать выводы о том, как заработать на инвестициях в инвестиционные фонды. Чтобы стать пайщиком, нужно выбрать управляющую компанию, и выполнить два несложных действия.

- Выбрать инвестфонд. Помощь в выборе может оказать агент, в роли которых выступают банки.

- Купить в нём доли через агента, брокера или непосредственно обратившись в управляющую компанию. С развитием интернет, эту операцию можно провести онлайн, на сайте УК или агента.

Все данные о покупке паёв хранятся у регистратора и в специальном депозитарии. Процесс сделок под контролем ЦБ РФ.

Вложенные средства в фонд нельзя забрать полностью либо частично. У пайщика есть два способа получить деньги вместо ценных бумаг:

- Погасить пай, продав свои доли в УК.

- Продать долю другому инвестору. Паи ПИФ, предназначенного для квалифицированных инвесторов, продать нельзя. В инвестфонде созданном для неквалифицированных пайщиков, выплата с продажи разрешена. Доли БПИФ можно продать на бирже с помощью брокера.

Кроме того, доли можно обменять, подарить, передать по наследству и избавиться от них иным способом, не связанным с деньгами и разрешённым законодательством.

Сколько можно заработать ПИФ

Все паевые инвестфонды делятся по степени риска и дохода. УК обычно предлагают несколько продуктов на выбор с различными стратегиями.

Доход с них в большинстве случаев выше чем в депозитных банковских вкладах. Инвестпортфель управляющей компанией распределяется таким образом, чтобы оптимально распределить доли возможного дохода и риска.

Что обещают паевые фонды в России: уровень доходности и риска

Традиционно, в России, впрочем, как и во всём мире, наиболее доходными являются проекты инвестирующие деньги пайщиков в нефтегазовую отрасль. Доход с таких ценных бумаг при удачном стечении обстоятельств может достигать 25% годовых, даже для неквалифицированного инвестора.

Также выгодно выбирать инвестпроекты, вкладывающие средства в коммуникации и развитие высоких технологий. На таких ПИФ можно заработать до 15% в год.

Однако следует учитывать, что чем выше уровень предполагаемого дохода, тем выше и уровень риска. Например, в ЗПИФ погашение паёв возможно только в день его закрытия. Если в момент гашения, цена СЧА будет ниже чем на старте, то вы погасите доли ниже цены покупки и останетесь в убытке.

Напомним, что такое СЧА: этот стоимость чистых активов, не обременённых никакими обязательствами и задержками.

Поэтому стоит понимать, что при относительной безопасности, инвестиций в ПИФы по сравнению с той же торговлей акциями или игрой на стоимости валют, риски уйти в минус всегда присутствуют.

В какие фонды вкладывать деньги

Начинающий инвестор часто полагает, что профессионалы работающие в УК, точно знают что делать с его кровно заработанными деньгами, чтобы доход был гарантированный и несёт деньги в проект, показавший самый большой прирост дохода в процентах. По сути верно, что в управляющей компании работают профессионалы. Но так как ПИФ, это рисковый актив, стоит разобраться в какие вкладывать деньги. Не стоит забывать известную поговорку про корзину и яйца.

Независимо от состава инвестпортфеля, задача управляющего выбрать правильное время для покупки актива и продать его также вовремя, получив сбалансированный доход с учётом заданного уровня рисков и дохода.

Как мы писали выше, вариантов вложений для инвестора много: фонды ценных бумаг, недвижимости (обычно это ЗПИФ), предметы искусства и многое другое. При всём богатстве выбора, важно трезво оценить эффективность управляющего активами, того или иного инвестфонда.

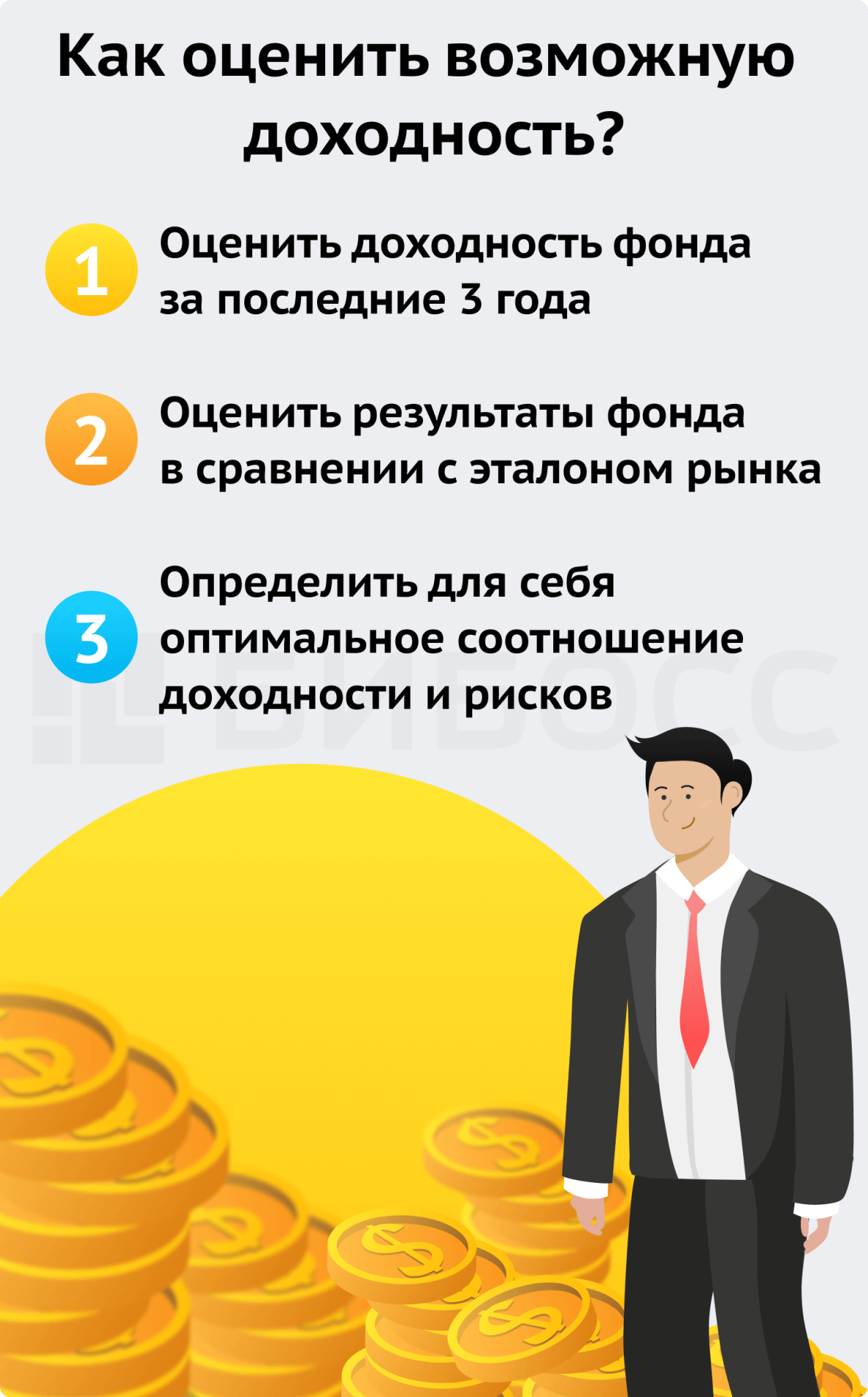

Чтобы оценить возможную доходность нужно:

- Оценить работу фонда за последние 3 года. Не стоит полагаться на то, что если в прошлом году проект показал высокий доход, то и в этом будет также. Руководство могло изменить стратегию, продать часть активов. Ценные бумаги могли подорожать. Чтобы понять сколько примерно можно заработать при вкладе в инвестпроект, нужно трёхгодичную доходность разделить на 3. В итоге мы получим более-менее правдивую цифру. При этом не нужно забывать, что полученная прибыль в прошлом, не обязательно будет такой же в будущем.

- Доходность ПИФа сама по себе не даёт нужной информации о его надёжности. Необходимо определить, насколько эффективно управляющий обгонял стоимость эталона на растущем рынке и смог ли замедлить уменьшение цены пая на снижающемся. К примеру, мы хотим прикупить пай инвестфонда торгующего российскими акциями. В качестве эталона стоит взять индекс Мосбиржи. Если её индекс за год вырос на 20%, а доходность ПИФ на 25%, то работу УК ведёт правильно. Если индекс ММВБ просел на те-же 20%, но стоимость ПИФ упала на 30%, то тут стоит задуматься, о том, правильную ли стратегию выбрал управляющий.

- Также следует определить, подходит ли вам выбранный фонд по уровню рисков. Самые доходные и при этом самые финансово «опасные», это фонды акций. Если рынок упадёт, то и инвестор получит убыток примерно равный просадке курса биржи в процентах. Относительно безопасными считаются ПИФы гособлигаций, хотя и возможный доход по ним ниже.

Кроме этого, если к примеру проект создан для инвестиций в иностранные ценные бумаги, то стоимость активов в валюте, нужно переводить в рубли по официальному курсу. Ведь инвестируете вы рубли, и получите живые деньги тоже в рублях, после погашения доли.

Налогообложение паевых инвестиционных фондов: как не платить НДФЛ не нарушая закон

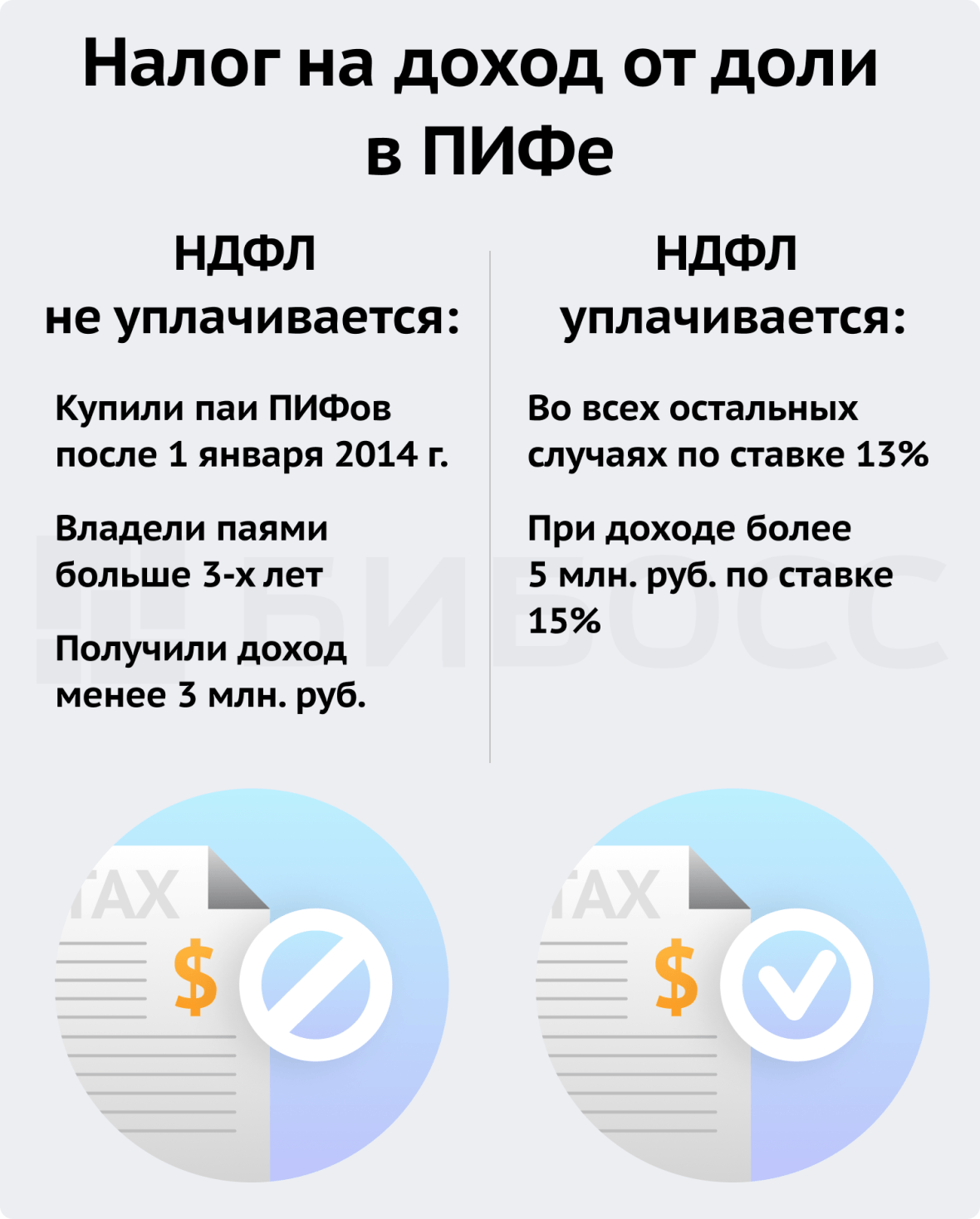

Пайщики инвестфондов должны выплачивать налог на доход физических лиц. Таково законодательство. Базой для расчёта суммы, является разница между полученной выручкой с продажи пая и ценой его покупки.

Ставка налога для резидентов Российской федерации 13%. Для нерезидентов — 30% от дохода с продажи активов.

Налог уплачивается при продаже пая. Налоговым агентом выступает управляющая компания, в случае вклада в небиржевой фонд. В случае с БПИФ, налоговым агентом является УК, брокер или банк. Если ПИФ распределяет полученную прибыль между дольщиками, то при выплатах с пайщиков сразу удерживается 13% налога.

Несмотря на обязанность платить налоги, у российских инвесторов есть одна лазейка, чтобы избежать этого бремени. Суть её проста: по законодательству, если держать средства в фонде более 3-х лет, то НДФЛ можно не платить.

На момент создания ПИФа пайщики, как правило, не платят налоги, за исключением внесения в доверительное управление ценных бумаг, в этом случае уплачивается налог на прибыль организаций. Доходы ПИФа налогами не облагаются. При реализации пая возникают объекты налогообложения НДФЛ (для физических лиц) и налога на прибыль (для организаций).

Пошаговая инструкция, как получить доход на ПИФах

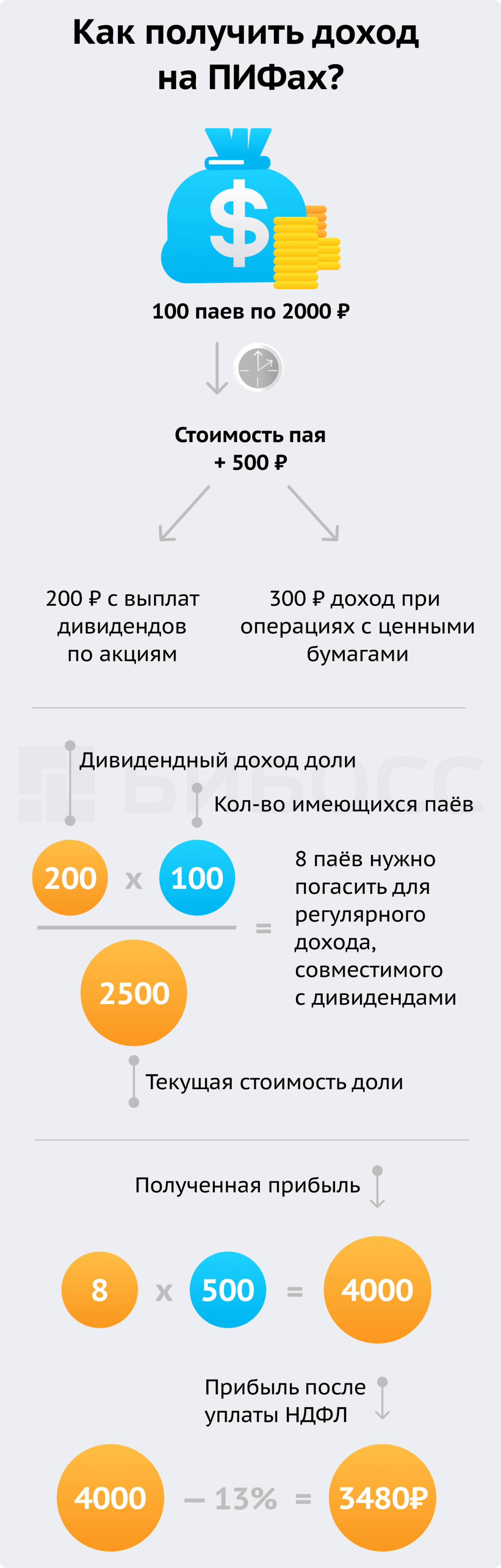

По законодательству, в России не предусмотрена выплата промежуточных доходов в открытых и интервальных ПИФах. Но, можно получать регулярный доход погашая часть паёв, например, на размер суммы дивидендов, полученных инвестфондом.

К примеру, мы купили 100 паёв по 2000 рублей. За определённый период стоимость пая увеличилась на 500 руб. При этом часть дохода получена с выплат дивидендов по акциям 200 рублей на долю. А вторая часть как доход при операциях с ценными бумагами - 300 рублей.

Чтобы получать регулярный доход совместимый с дивидендами, пайщику нужно погасить 8 паёв. 200*100/2500. (200 рублей, это дивидендный доход доли *100 имеющихся паёв / 2500 - текущая стоимость доли ). В итоге после гашения восьми паёв мы получим 4000 рублей прибыли, за минусом 13% налога — 3480 руб. чистыми.

Приведённый выше пример получения дохода, равносилен заработку с полученных дивидендов, в случае инвестиции в акции самостоятельно, без услуг УК. Единственная разница в том, что эмитент выпустивший акции сам определяет периодичность выплаты дивидендов, а с ПИФа вы можете забрать похожую сумму в любое удобное время.

Однако, если вы находитесь в стадии накопления капитала, то есть ваших доходов вам хватает на жизнь и даже получается откладывать, то не всегда целесообразно забирать промежуточную прибыль из ПИФа. Ведь каждая операция гашения, подразумевает выплату НДФЛ.

Возможно сейчас лучшим решением будет не забирать деньги с фонда, а наоборот наращивать вклады, покупая доли в этой или дополнительно, в другой УК, чтобы диверсифицировать риски.

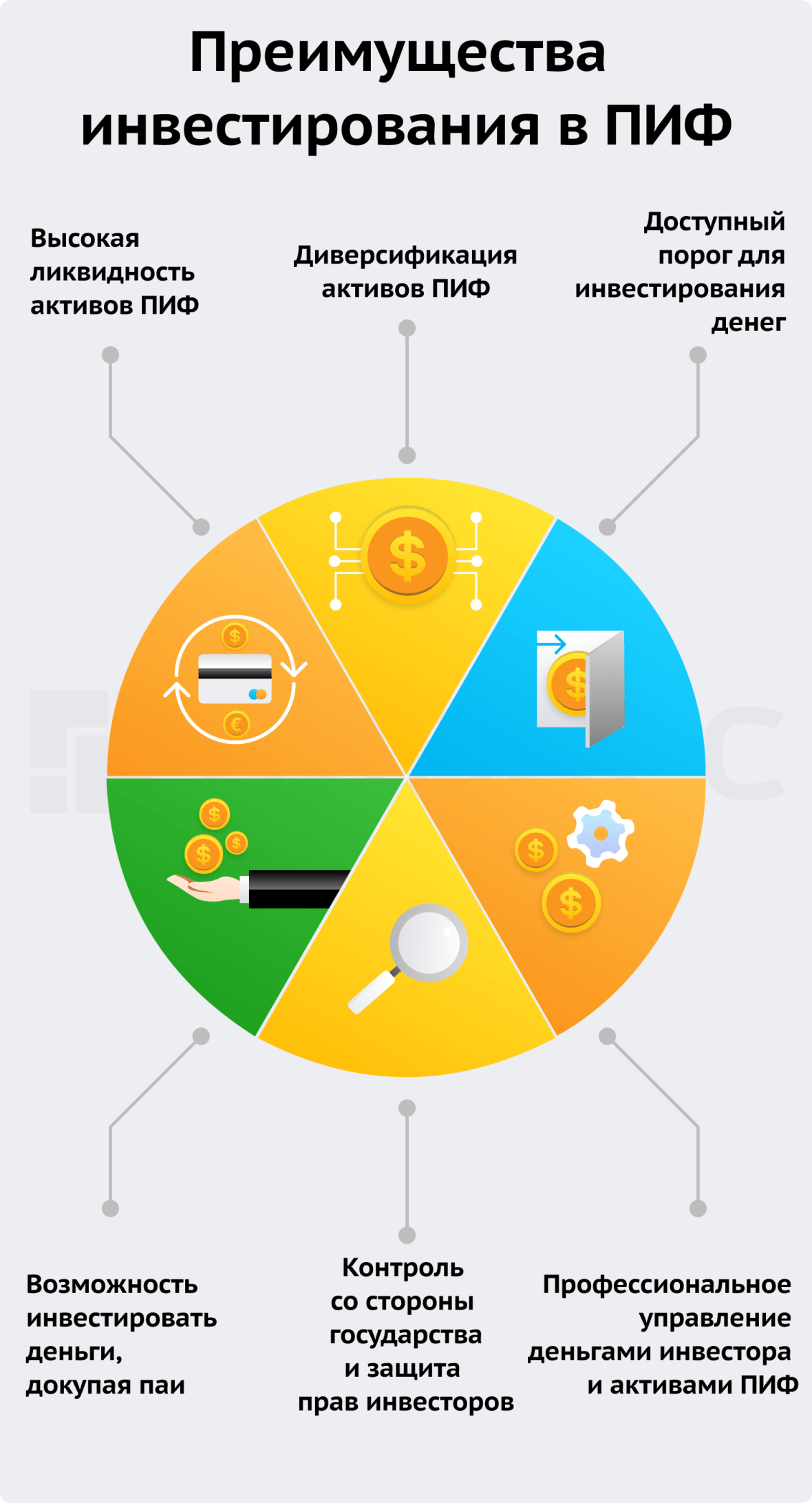

Подытоживая всё, о чём мы поговорили выше, составим список плюсов и минусов инвестиций в паевые инвестиционные фонды.

Достоинства вложений:

- Пай очень легко купить. Можно это сделать даже не выходя из дома, через интернет.

- Купив долю, можно больше ни о чём не думать, полностью положившись на профессионализм управляющего.

- Потенциальный доход выше чем у депозитных банковских вкладов

- Налоговые льготы, при инвестировании свыше 3-х лет. Спустя это время, НДФЛ платить не нужно.

Однако как и у всех финансовых инструментов, у подобных инвестпроектов также есть и недостатки. Список ниже.

Недостатки инвестирования в ОПИФ, ЗПИФ и БПИФ:

- Присутствует риск получения убытка вместо дохода. 2022 год это подтвердил, когда множество инвестфондов улетело в минус.

- Иногда, неквалифицированному инвестору сложно понять стратегию управляющего.

- Инвестиции не застрахованы, в отличие от банковских вкладов.

- Высокие комиссии при гашении долей. В ОПИФ комиссии выше. В БПИФ они ниже и уже заложены в стоимость доли.

При всех недостатках, подобный вид вложений очень популярен среди простых граждан. Зачем держать деньги дома, под подушкой, чтобы их покупательскую способность съедала инфляция? Гораздо выгоднее отнести накопления профессионалам, чтобы их преумножить.

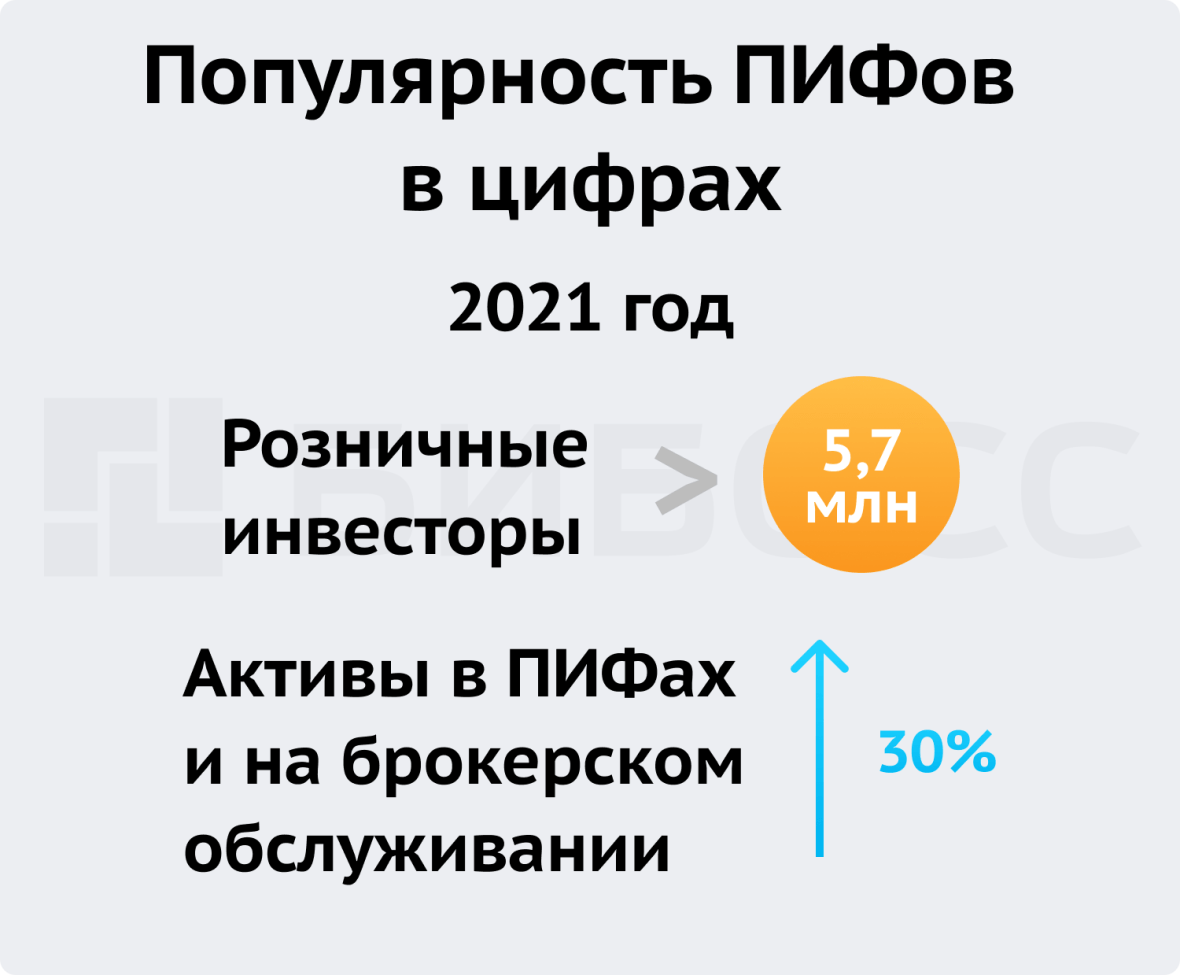

Насколько популярны ПИФы в 2022 году

Инвестиции в ПИФы, в последние годы стали очень популярным инструментом среди простых граждан, не обладающих специальными финансовыми знаниями. По данным аналитиков информационного агентства «Финмаркет», только в третьем квартале прошлого, 2021 года, количество розничных инвесторов превысило 5,7 млн человек.

По словам финансового эксперта Игоря Пиуна, активы в ПИФах и на брокерском обслуживании в 2021 году выросли более чем на 30%, по сравнению с предыдущим.

«Это неудивительно, ведь ковидные ограничения подстегнули приток розничных инвесторов на рынок», - отметил Игорь Пиун в интервью изданию «Коммерсант».

Однако, начиная с февраля 2022 года, из-за западных санкций, финансовый сектор России попал под существенный удар. Ряд ведущих отечественных банков отключили от системы международных переводов SWIFT. Из-за тех же санкций многие ведущие российские инвесторы были вынуждены продать свои зарубежные активы, причём по совсем не выгодной цене.

Известный инвестиционный портал Investfunds сообщил, что только в апреле российские фонды лишились рекордных 23 млрд руб. Подавляющее большинство ПИФ за первые 4 месяца текущего года показали убыток.

В тоже время, по мнению специалистов, любой финансовый кризис даёт дополнительные возможности для роста. А для отечественных инвесторов негатив, связанный с геополитической обстановкой, уже является отыгранной картой. Российский рынок научился справляться с подобными сложностями ещё со времён кризиса 1997 года. Государство просто не допустит глобального обвала.

Другими словами, не нужно бояться вкладывать деньги в ПИФы. Инвестируйте и получайте прибыль. Главное, учиться финансовой грамотности.

Комментарии •10

в сбербанке можно подобрать Пиф по нескольким параметрам. можно выбрать фонд по уровню риска, по срокам или процентам

Сообщение удалено

Ответить

нет быстрого роста денег в пифах, нужно ждать слишком долго

Сообщение удалено

Ответить

Если хотите более заметных результатов - то лучше вложиться в несколько фондов

Сообщение удалено

Ответить

Долгосрочные инвестиции эффективны, только если речь идет о грамотной структуре активов и низких издержках.

Сообщение удалено

Ответить

Существенным преимуществом ПИФов является их налогонеоблагаемость. Пайщики таких инвестиционных фондов платят 13 % подоходного налога, если продают свой пай с доходом. И все! Ликвидность инвестиций – высокая, продать свой пай без убытка просто.

Сообщение удалено

Ответить

Если вы в этом ничего не понимаете, не надо туда лезть.Я понимаю, что хочется халявных денег. Но бесплатный сыр бывает только...

Сообщение удалено

Ответить

Давно хотела попробовать, но вкладывать небольшую сумму смысла нет, а крупную надо еще накопить, а это сложно...

Сообщение удалено

Ответить

Сейчас сложно сохранить деньги и получать с этого доход. Большая неопределенность

Сообщение удалено

Ответить

у нас на работе есть пара парней,они делают какие-то ставки на какой-то хоккей,какой-то футбол и выигрывают или проигрывают,но судя по восторженным рассказам - выигрывают все-таки больше.самый удачный пример приводили:ставил накануне 10 тыс,в итоге получил 54 тыс,разница - 44 тыс . 540% получается?)...а 10% в год - эт чё?курам на смех...

Сообщение удалено

Ответить

средний размер комиссий ПИФов. тогда бы вопросы «стоит ли вкладываться» сразу отпали

Сообщение удалено

Ответить