Налоги – обязательный аспект каждого бизнеса, платить их нужно всем без исключения. Но бизнес бывает разный, и не все предприниматели потянут общую ставку в 20%. Поэтому госорганы разработали специальные режимы для компаний разных размеров и категорий. В России 6 систем налогообложения:

- Упрощённая система (УСН);

- Автоматизированная упрощённая система (АУСН);

- Общая система (ОСНО);

- Патентная система (ПСН);

- Налог на профессиональный доход (НПД);

- Единый сельскохозяйственный налог (ЕСХН).

Мы расскажем, кто может использовать каждый режим и в каких случаях выгодно его применять. А ещё здесь вы найдёте:

Виды систем налогообложения

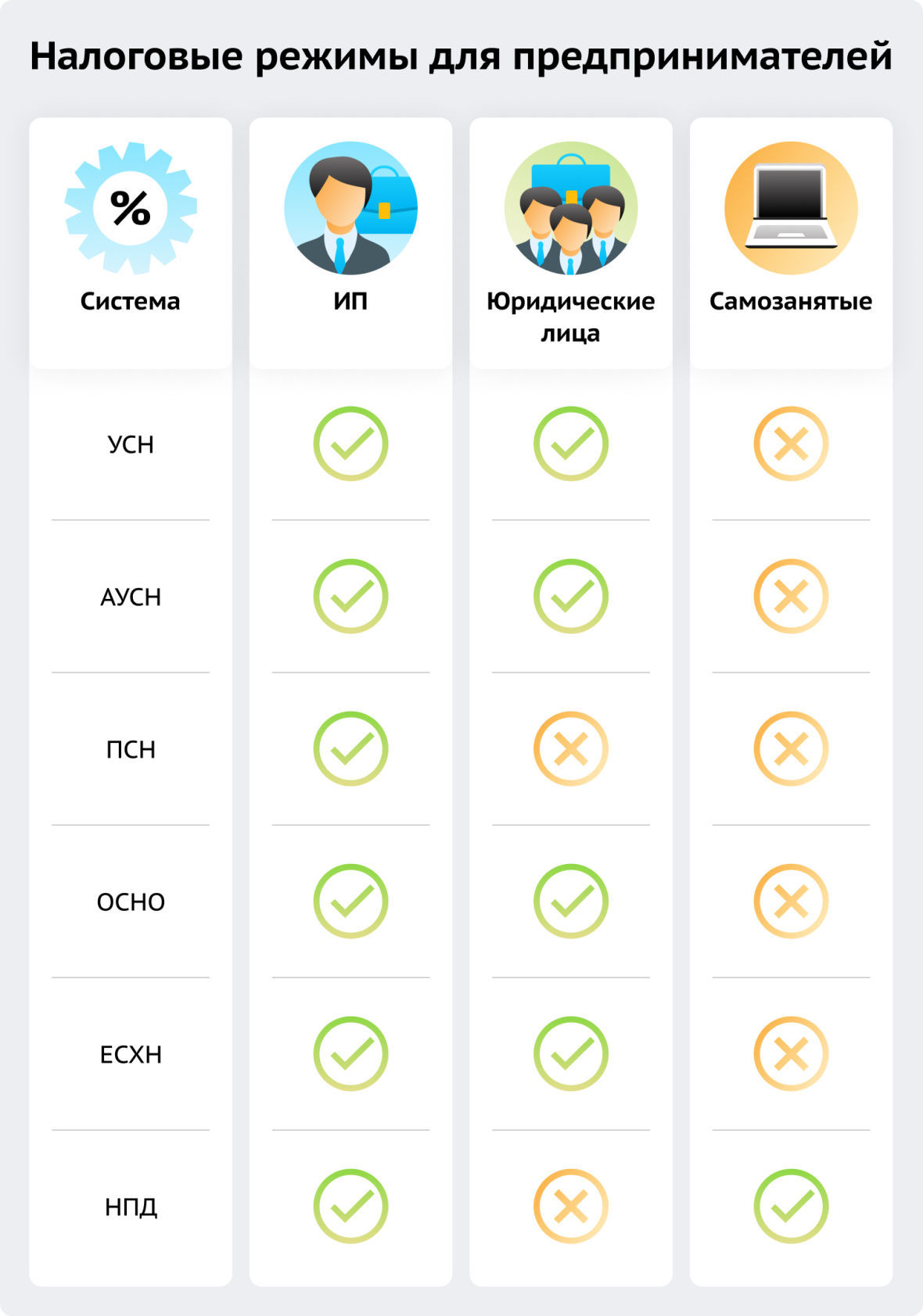

Список доступных вам систем налогообложения ограничен вашим статусом. Больше всего режимов может выбрать индивидуальный предприниматель, меньше – юридическое лицо. А предприниматель в статусе самозанятого может платить налог только по одной системе.

Опрос предпринимателей, проведённый БИБОСС, показал, что 45% респондентов платят налоги по системе УСН доходы, 22% – УСН «доходы минус расходы. По 18% пришлось на общую систему налогообложения и патент. Остальные режимы применяют меньше 1% опрошенных.

Упрощённая система налогообложения (УСН)

Это самая простая для применения система налогообложения. УСН можно рассчитать самостоятельно без бухгалтерских знаний, условия применения несложно соблюдать, а ставки – одни из самых низких.

Алёна Коршунова

Индивидуальный предприниматель, основатель студии Korshunova Design

«Я выбрала УСН на 6%, потому что на нем легче всего посчитать налоги, да и ставка выгодная, для начинающего предпринимателя – это самый удачный налоговый режим, с которым вы не сойдете с ума, считая и платя первый налог».

Кто может применять УСН?

УСН могут использовать ИП и юридические лица, если:

- В течение года в среднем у них работало не больше 130 человек;

- Выручка за 2023 год не больше 251,4 млн руб.*;

- Остаточная стоимость основных средств не превышает 200 млн руб.;

- Нет филиалов;

- Владеют не больше 25% других организаций.

*Рассчитано по формуле: Предельный доход* Коэффициент-дефлятор = 200 млн руб. * 1,257. Значение коэффициента-дефлятора на 2024 год будет известно в конце 2023 года.

Ставка на УСН

Есть два варианта расчёта платежа по УСН: на доходы и на доходы минус расходы.

- При УСН «доходы» нужно платить 6% с доходов организации.

- При УСН «доходы минус расходы» – 15% с разницы между доходами и расходами.

Первый вариант прост и выгоден, когда расходов немного или их сложно подтвердить документами:

Айгуль Чупрова

Индивидуальный предприниматель, продавец товаров на маркетплейсах, г. Казань

«Перед открытием ИП я села и посчитала, сколько примерно придётся платить на каждом из режимов. УСН на доходы оказался самым простым по расчётам – просто умножаешь 6% на выручку со всего проданного товара. Второй вариант – когда нужно вычитать расходы – может и выгоднее выходит, но тогда нужно тратить время на сбор чеков и квитанций по всем закупкам».

Второй вариант подходит для бизнеса, в котором расходы занимают значимую долю выручки – тогда предприниматели не ленятся собирать документы, чтобы обеспечить низкую налоговую нагрузку:

Марат Садыков

Индивидуальный предприниматель, магазин мясных полуфабрикатов «МЯСОРЫБЫЧ», г. Казань

«Для нас оказалась самой выгодной УСН доходы минус расходы — платим 10% на чистую прибыль. Наше предприятие занимается переработкой мяса и изготовлением полуфабрикатов и колбас. Это влечёт большие расходы на закупку сырья. Соответственно, годовой налог выходит терпимый.

В нашем случае нужно внимательно следить за бухгалтерией, собирать все документы на расходы и хранить их не менее трех лет».

В некоторых регионах РФ действуют сниженные ставки: 1% при УСН на доходы, и до 5% при УСН на доходы минус расходы. Такие условия доступны в Калмыкии, Чечне, Бурятии и Пермской области.

Если ваш бизнес приносит больше 188,55 млн руб., а сотрудников – больше 100, ставки повышаются до 8% с доходов и 20% с доходов за вычетом расходов.

Какие налоги можно не платить на УСН?

Те, кто применяет УСН, не платят:

- Налог на доходы физических лиц (НДФЛ);

- Налог на прибыль;

- НДС;

- Налог на имущество.

Какой вариант УСН выгоднее, что можно и что нельзя учитывать как расходы при УСН и как уменьшить сумму платежей – смотрите в этом видео:

Автоматизированная упрощённая система налогообложения (АУСН)

Спецрежим АУСН – это эксперимент по автоматизации расчёта и уплаты налога. Налоговики ещё больше упростили «упрощёнку»: компании на этом режиме не готовят отчёты и ничего не рассчитывают. За них это делает сама налоговая по данным, собранным у банков.

АУСН помогает и бизнесу, и ФНС: с одной стороны, облегчение условий налогообложения стимулирует предпринимательскую активность, а с другой, ФНС легче контролировать и собирать налоги.

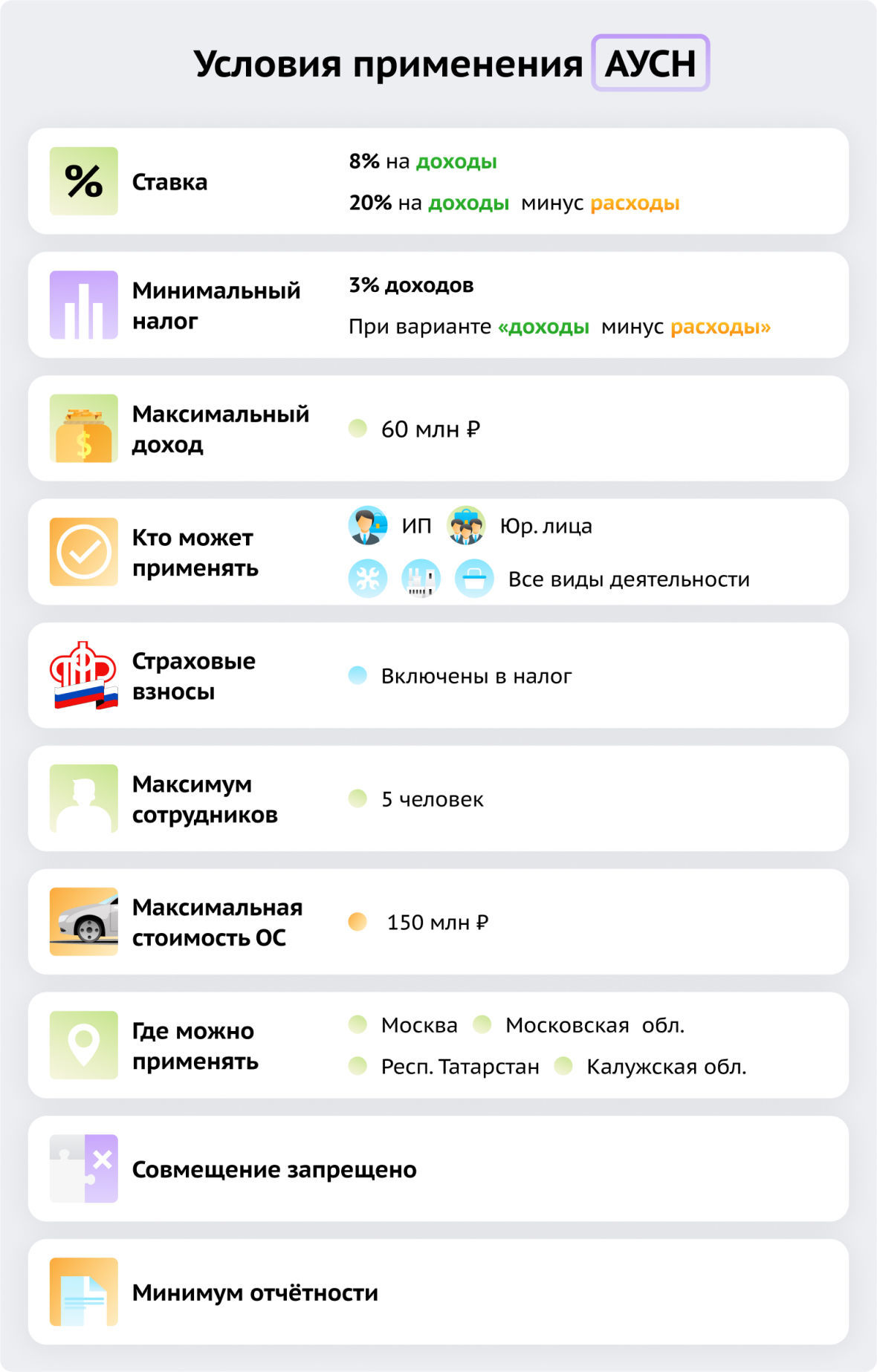

Кто может применять АУСН?

Автоматизированную «упрощёнку» могут использовать ИП и юридические лица в Москве, Московской области, Республике Татарстан и Калужской области, выполняющие эти условия:

- Выручка за год не больше 60 млн руб.;

- В течение года в среднем у них работало не больше 5 человек;

- Остаточная стоимость основных средств не превышает 150 млн руб.;

- Счёт открыт в одном из 11 банков, одобренных налоговой;

- Зарплата сотрудникам выплачивается только на карту;

Ставка на АУСН

При АУСН «доходы» нужно платить 8% с доходов организации.

При АУСН «доходы минус расходы» – 20% с разницы между доходами и расходами.

Какие налоги можно не платить на АУСН?

Кроме тех же налогов, что на УСН, на его автоматизированном варианте отменяются страховые взносы – в рамках эксперимента их оплачивает государство из бюджета.

Общая система налогообложения (ОСНО)

У ОСНО нет отдельных условий, ограничения по доходам или числу сотрудников. По сути, это несколько налогов, которые платит организация, не применяющая специальные режимы. Если бизнесмен не подаёт заявление о переходе на спецрежим, он автоматически ставится на общую систему.

Организации на ОСНО платят:

- Налог на прибыль 20%

- НДС 0%, 10%, 20%

- Налог на имущество юрлиц до 2,2%

ИП на ОСНО платят:

- НДФЛ 13%, при доходе свыше 5 млн руб. – 15%

- НДС 0%, 10%, 20%

- Налог на имущество физлиц до 2,2%

Бизнесмены не любят ОСНО за сложную отчётность: здесь все налоги рассчитываются отдельно, и по каждому нужно заполнять свою декларацию. Налоговая нагрузка на ОСНО выше, чем на спецрежимах.

Но есть и очевидный плюс ОСНО: его стоит выбирать тем компаниям, которые хотят работать с крупными клиентами на таком же режиме.

Любовь Игнатова

Руководитель и владелец бухгалтерского агентства «ПроНалоги»

«Определяющим фактором при выборе ОСНО для работы компании является НДС. Это, к примеру, строительные организации и их субподрядчики, крупные производители, в том числе подакцизных товаров, с отгрузкой оптом, и ритейлеры, которые торгуют оптом. Если клиент купил ваш товар, то он имеет право зачесть НДС в счет уплаты налога, который платит в бюджет. Все потенциальные клиенты вашей компании платят НДС с разницы между НДС от реализации товаров, работ, услуг и НДС, уплаченным своему поставщику».

Патентная система налогообложения (ПСН)

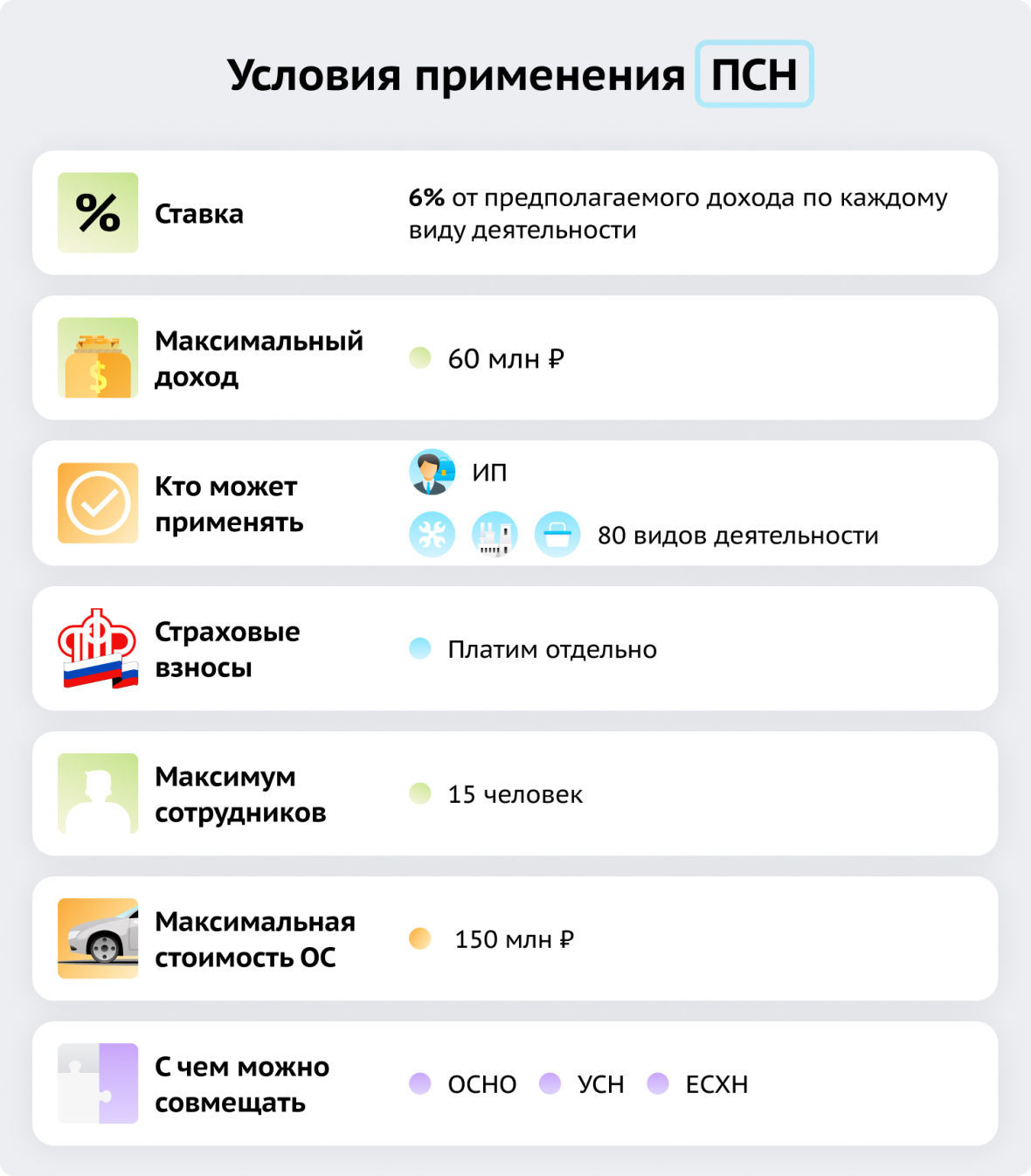

В отличие от других режимов, на ПСН предприниматель платит фиксированную сумму, которая не зависит от его доходов или других показателей. Перед стартом он платит за работу на конкретном виде деятельности на нужный ему период. Сумма платы зависит от того, чем занимается предприниматель, планируемого периода работы и числа сотрудников.

Патентную систему применяют только ИП и только при определённых видах деятельности. Чаще всего это услуги:

- Перевозки сухопутным, водным транспортом;

- Ремонт – от очков до локомотивов и жилых зданий;

- Аренда, прокат и стоянки;

- Изготовление мебели;

- Строительство;

- Пошив штор, одежды;

- Автомойки, шиномонтаж, автомастерские;

- Спортивные, языковые школы или детские развивающие центры;

- Бухгалтерские и юридические конторы;

- Экскурсоводы и гиды;

- Студии дизайна или разработки ПО;

- Кафе и столовые, фургоны с фастфудом;

- Парикмахерские и салонами красоты;

- Гостиницы.

ПСН также могут применять торговые точки без залов или ИП, торгующие на маркетплейсах товарами собственного производства.

Алёна Коршунова

Индивидуальный предприниматель, основатель студии Korshunova Design

«Я выбрала УСН, но на самом деле думаю о том, чтобы перейти на патент. УСН, с одной стороны, удобно, просто 6% на доход, но с другой, если много маленьких поступлений денег, то легче пойти на патент, где платишь каждый год фиксированную сумму. По расчётам разница небольшая – патент на пару тысяч выгоднее».

Владелец автосервиса из Казани, пожелавший остаться анонимным, рассказал, что для него патент — самый выгодный режим: он платит фиксированную сумму и спокойно работает весь год. Ему дешевле купить патент, чем платить налог по УСН. Дополнительным преимуществом ПСН для него стало отсутствие отчётности.

Ставка на ПСН

6% от потенциально возможного дохода. Этот показатель в каждом городе и регионе разный – например, цены в кафе в Санкт-Петербурге и Ульяновске сильно отличаются и зарабатывают они совсем по-разному.

Узнать стоимость патента в своём городе можно за пару минут с помощью сервиса ФНС.

Любовь Игнатова

Руководитель и владелец бухгалтерского агентства «ПроНалоги»

«Патент выгоден тем предпринимателям, кто получает выручку равной или выше базовой доходности (потенциально возможного дохода), заявленной в региональных законодательных актах, но меньше 60 млн. рублей (лимит по выручке)».

Какие налоги можно не платить на ПСН?

Предприниматели на патенте не платят:

- НДФЛ;

- Налог на имущество физических лиц;

- НДС.

У патентной системы есть нюансы, которые нужно соблюдать, чтобы не «слететь» с неё. Узнайте о тонкостях применения ПСН в 2023 году в этом видео:

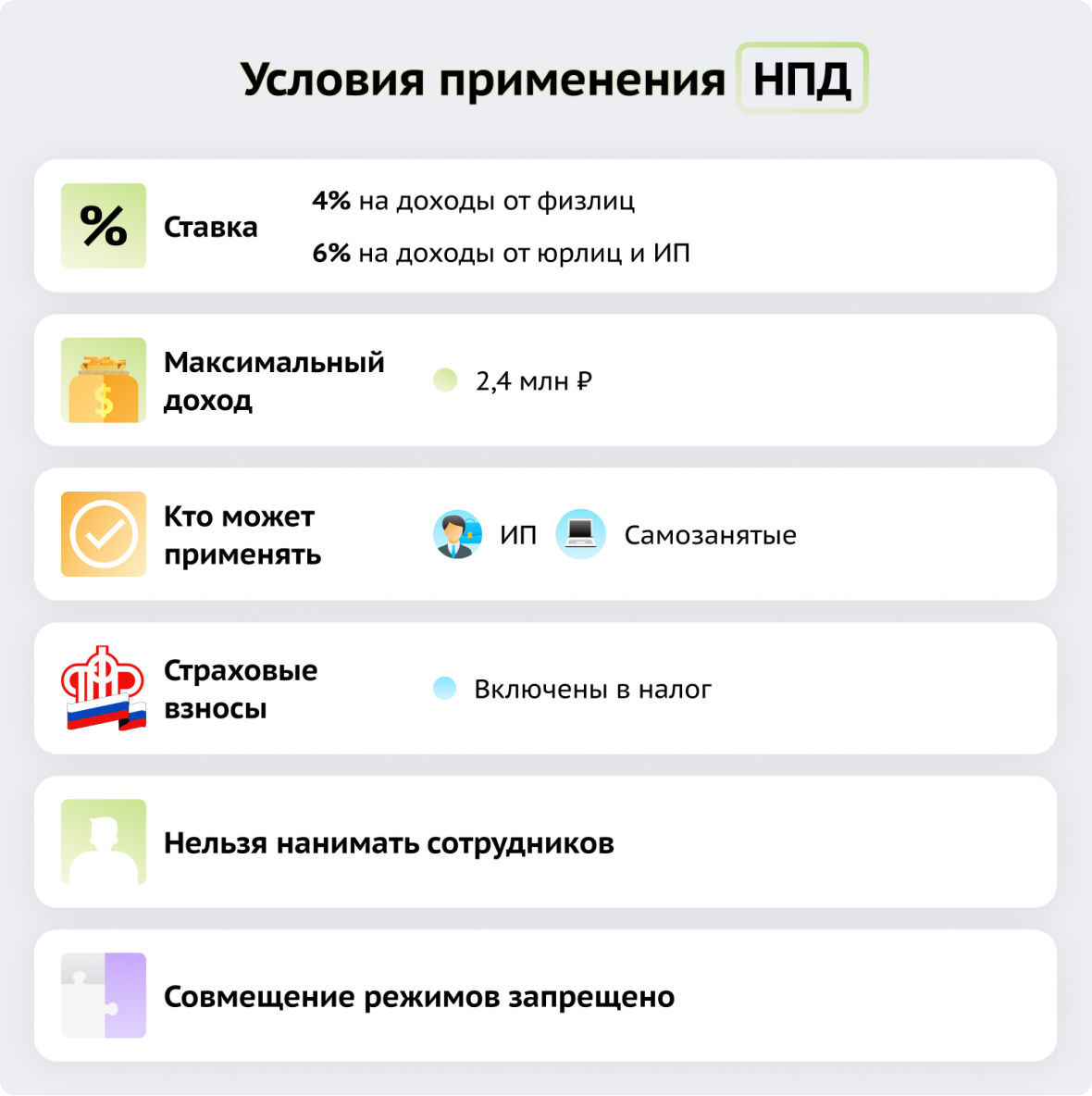

Налог на профессиональный доход (НПД)

НПД используют те, кто работает в одиночку: на нём не нужно подавать отчёты и декларации, платить страховые взносы и минимальную сумму.

Кто может применять НПД?

НПД – это режим, созданный специально для предпринимателей в статусе самозанятых. Однако его могут использовать и ИП без сотрудников с доходом до 2,4 млн руб. в год. Это очень удобно для начинающих ИП: на НПД не нужна онлайн-касса, которая требуется в других режимах.

Срок действия режима НПД – 10 лет – до 2029 года. После этого ставки и условия его применения могут поменяться.

Ставка на НПД

- 4% с платежей от физических лиц;

- 6% с платежей от юридических лиц.

Какие налоги можно не платить на НПД?

Самозанятые и ИП на НПД не платят:

- НДФЛ;

- НДС;

- Страховые взносы.

Любовь Игнатова

Руководитель и владелец бухгалтерского агентства «ПроНалоги»

«НПД выгоден тем, кто предоставляет услуги по написанию статей, ведению соцсетей, репетиторам, тренерам, гувернерам, няням, кондитерам, водителям, бухгалтерам, юристам; тем, кто сдаёт квартиры или автомобили, строит дома и ремонтирует их, перевозит грузы или ведёт мероприятия. Однако есть нюанс: в рамках этого спецрежима нельзя оказывать услуги бывшему работодателю на протяжении 2 лет».

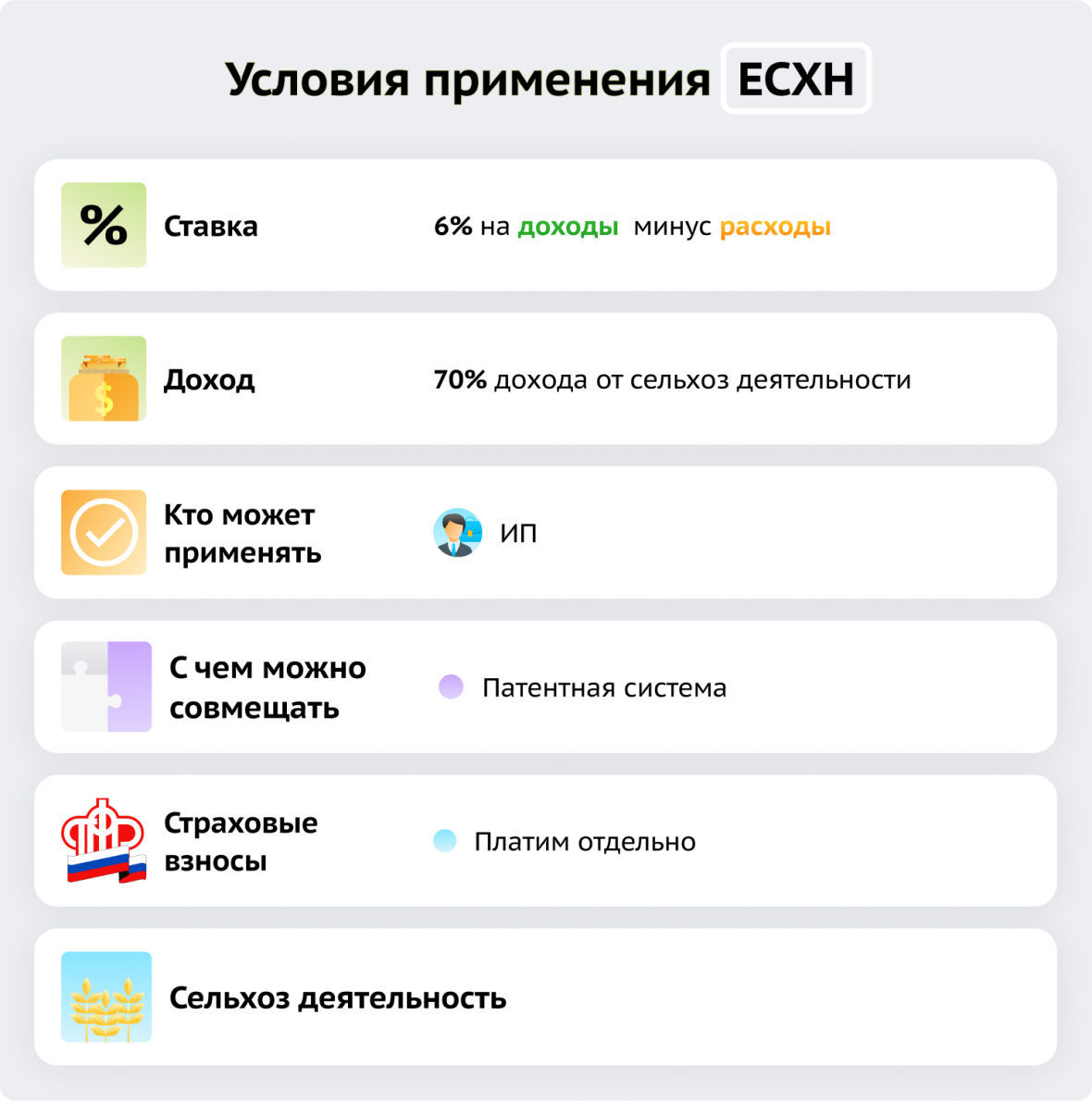

Единый сельскохозяйственный налог (ЕСХН)

ЕСХН создан специально для поддержки предпринимателей, которые занимаются сельским хозяйством.

Кто может применять ЕСХН?

ЕСХН используют производители сельскохозяйственной продукции – те предприниматели, у которых больше 70% доходов поступает от продажи зерна, мяса, рыбы и других фермерских продуктов.

Ставка на ЕСХН

6% от разницы между доходами и расходами.

В некоторых регионах РФ ставка ЕСХН в 2023 году ниже:

- 0% – в Московской области, Республиках Башкортостан, Марий Эл, Северная Осетия-Алания;

- 1% - в Республике Дагестан и Хакасия;

- 2% - в городе Севастополь;

- 3% - в Кемеровской и Челябинской областях, и Еврейской автономной области;

- 5% - в Свердловской области и Ямало-Ненецком автономном округе.

Какие налоги можно не платить на ЕСХН?

- НДФЛ

- Налог на прибыль

- Налог на имущество организаций и физических лиц.

Как выбрать систему налогообложения

В этом видео мы рассказали на примере с расчётами, как ИП выбрать выгодную систему налогообложения:

Инструкция по выбору режима налогообложения

Вот пошаговая инструкция, как выбрать налоговый режим:

1. Выясните, какие режимы вам доступны. ИП могут использовать все режимы, ООО – немного меньше, а самозанятые – только один режим. Также важен вид деятельности вашей компании: например, ЕСХН можно использовать только тем, кто работает в сельском хозяйстве, а патент применяют обслуживающие организации.

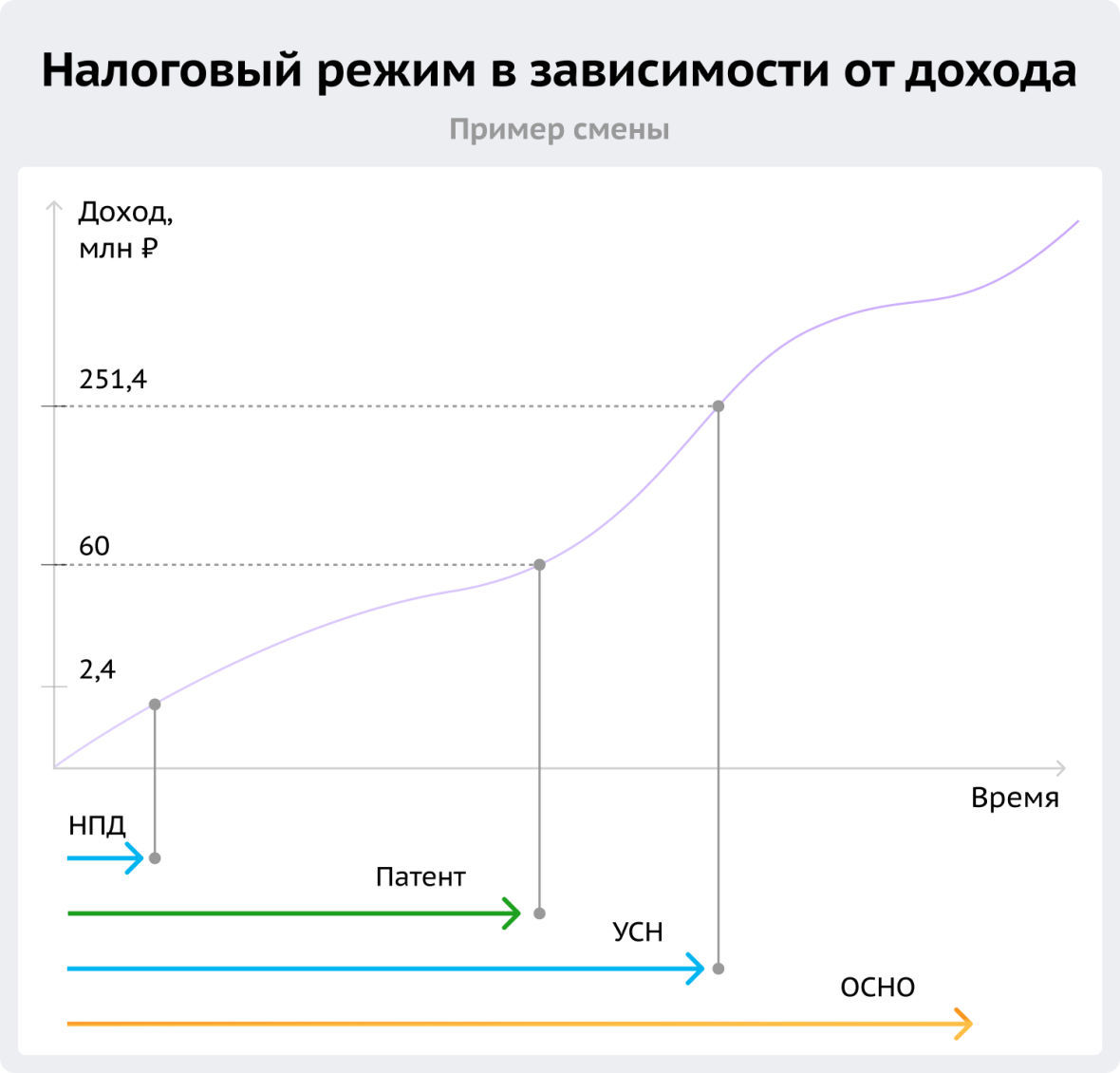

2. Посчитайте ваш годовой доход и определите, какой режим вы можете использовать с комфортным запасом для роста:

Налоговый режим | Максимальный доход в год, млн ₽ |

УСН | 251,4 |

АУСН | 60 |

Патент | 60 |

ОСНО | Нет |

ЕСХН | Нет |

НПД | 2,4 |

С ростом дохода вы можете менять налоговый режим. Эту последовательность тоже стоит рассчитать и продумать. Например, косметолог может начать работать на дому как самозанятый, а после того, как его доход превысит 2,4 млн руб. – зарегистрировать ИП, открыть кабинет, взять напарника и оформить патент. Когда бизнес вырастет до салона красоты с доходом в 60 млн руб., придётся сменить режим налогообложения на УСН, а по достижении 251,4 млн руб. – на ОСНО.

3. Определите число сотрудников. Аналогично доходу: посчитайте, сколько сотрудников вам нужно сейчас, и спланируйте, сколько понадобится через год-два.

Налоговый режим | Максимальное число сотрудников |

ОСНО | Нет ограничений |

УСН | 130 |

ЕСХН | 130 |

Патент | 15 |

АУСН | 5 |

НПД | - |

4. Выясните остаточную стоимость основных средств. Остаточная – это сколько стоят автомобили, недвижимость и крупное оборудование за вычетом амортизации, т.е. износа. Если эта сумма превысит 200 млн руб., вы уже не сможете использовать УСН.

5. Учтите возможности роста бизнеса. Заранее решите, будете ли вы в ближайшие годы нанимать больше 130 сотрудников, открывать филиалы или создавать дочерние организации. Возможности развития компании должны быть заложены в бизнес-плане. Всё это – препятствия для использования УСН.

После утраты права на упрощёнку вновь перейти на этот режим можно не ранее чем через один год после того, как налогоплательщик потерял право на УСН.

6. Рассчитайте налоговую нагрузку по всем доступным режимам. Сравните суммы налогов к уплате при разных условиях. Учтите страховые взносы и минимальный налог в некоторых спецрежимах.

7. Проверьте дополнительные условия выбранного режима. Иногда на выбор режима влияет не то, сколько вы будете платить, а другие факторы, например, свобода от отчётности или необходимость работать с крупными компаниями.

Марат Садыков

Индивидуальный предприниматель, магазин мясных полуфабрикатов «МЯСОРЫБЫЧ», г.Казань

«Начинающему предпринимателю я бы посоветовал перед выбором системы налогообложения посоветоваться с опытным бухгалтером. Выбор будет зависеть от многих факторов: продаёте ли вы товары или оказываете услуги, какой у вас оборот, можете ли вы подтвердить ваши расходы, и многих других».

Мы сравнили системы налогообложения по дополнительным параметрам и нюансам:

УСН | АУСН | ПСН | ЕСХН | НПД | ОСНО | |

Минимальный налог | 1% доходов | 3% доходов за вычетом расходов | 6% потенциального дохода | Нет | Нет | Нет |

Учёт | Нужно вести книгу доходов и расходов | Нет, но полезно вести внутренний учёт* | Да | Да | Нет | Да |

Бухгалтерская отчётность | Да | Нет | Нет | Да | Нет | Да |

Кадровая отчётность | Да | Да | Да | Да | Нет | Да |

Декларация | Да | Нет | Нет | Да | Нет | Да |

Страховые взносы | Да | Нет | Да | Да | Нет | Да |

Можно ли уменьшить налог за счёт страховых взносов | Да | Нет | Да | Да | Нет | Нет |

Плательщик НДС | Нет | Нет | Нет | Нет | Нет | Да |

Нужно ли перечислять НДФЛ за сотрудников | Да | Да | Да | Да | Нет | Да |

Срок действия | Нет | 31 декабря 2027 | Нет | Нет | 1 января 2029 | Нет |

Сложность применения для новичка | Средняя | Низкая | Низкая | Средняя | Низкая | Высокая |

*АУСН – это экспериментальный режим, и есть вероятность ошибок при передаче данных от банков к налоговой службе, при расчёте налогов. Поэтому лучше вести внутренний учёт и хранить подтверждающие документы для проверки и возможности оспорить неверно исчисленный налог.

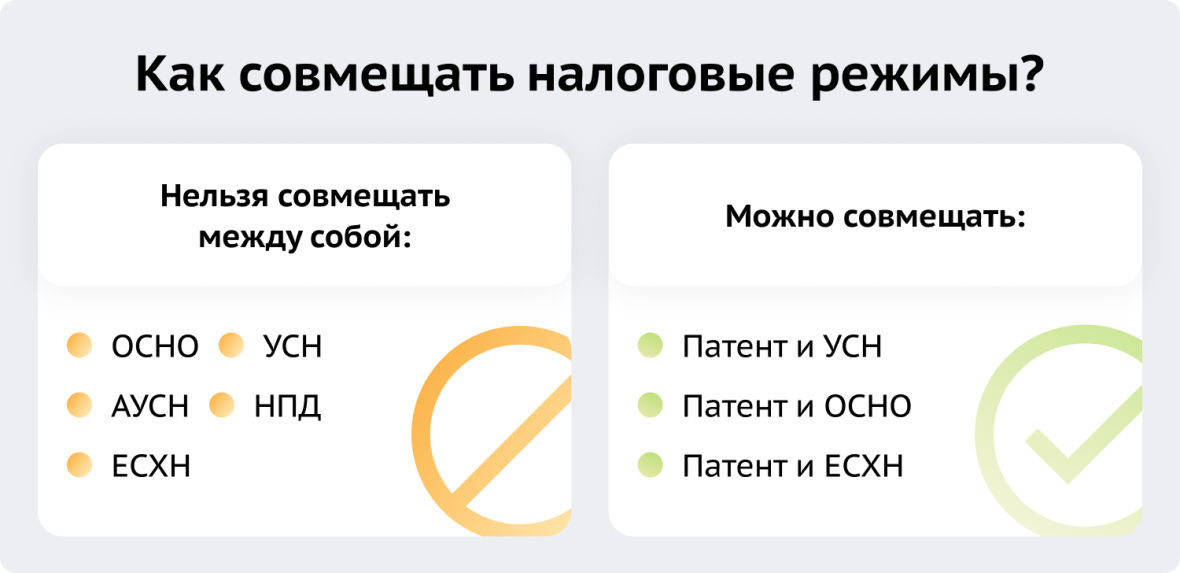

Совмещение налоговых режимов

Использовать два налоговых режима можно только в статусе ИП, и только в следующих вариациях:

- Патент и УСН;

- Патент и ОСНО;

- Патент и ЕСХН.

Совмещать налоговые режимы также можно двумя разными способами:

- По нескольким видам деятельности в одном регионе;

- По одному виду деятельности в разных регионах.

Предприниматель может выбрать разные режимы для разных направлений работы. Например, для услуг груминга собак использовать патентную систему, а для продажи аксессуаров для питомцев – УСН.

ИП может работать в двух регионах или больше, и в каждом из них использовать удобный налоговый режим. Например, с доходов по перевозке грузов в одной области платить налог по УСН, а в другом – оплатить патент.

Перед тем, как экспериментировать с комбинированием налоговых режимов, сначала попробуйте поработать на одном из них в течение полного года. Чтобы избежать ошибок, обсудите возможность совмещения режимов с опытным бухгалтером – в налогах важны нюансы и практика применения.

Часто задаваемые вопросы

Узнать применяемый к вашему бизнесу режим налогообложения можно тремя способами:

- В кабинете налогоплательщика на сайте ФНС;

- В выписке из ЕГРЮЛ/ЕГРИП;

- Обратившись в налоговый орган лично.

Индивидуальный предприниматель может перейти на упрощённую систему налогообложения, для этого нужно:

1) Подать уведомление в составе документов на оформление ИП или ООО;

2) Подать уведомление в течение 30 дней после открытия ИП или ООО;

3) Подать заявление на переход с другого режима до конца года. В этом случае считать и платить налог по новому режиму вы сможете с 1 января следующего года.

Для получения налогового патента нужно отправить заявление в налоговую за 10 дней до начала работы. Подать заявление можно несколькими способами:

- Лично в инспекцию;

- Почтой с описью вложений;

- Через Личный кабинет индивидуального предпринимателя на сайте ФНС.

Граждане и организации в РФ платят налог по пропорциональному принципу. Это значит, что сумма налога рассчитывается как процент от базы – дохода или разницы между доходами и расходами.

При этом, с 1 января 2021 года в России ввели прогрессивную шкалу по налогу на доходы физических лиц. Это означает, что процент НДФЛ изменяется с ростом дохода человека: если ваш доход меньше 5 млн руб. в год, нужно платить 13% налога, если выше 5 млн руб. в год – 15%.

По какой системе платить налог бизнесмен решает сам. Чтобы зафиксировать это решение, нужно уведомить ФНС в течение 30 дней после регистрации в качестве ИП или ООО.

Однако, если в этот период налоговая служба не получит уведомление о переходе на спецрежим, предприниматель должен будет соблюдать условия общей системы налогообложения: платить отдельно налог на прибыль, НДФЛ, налог на имущество физических и юридических лиц, НДС и так далее. В этом случае изменить налоговый режим можно только на следующий год, заранее подав заявление в ФНС.

Выбрать налоговый режим не может самозанятый, для которого предусмотрен только налог на профессиональный доход, заменяющий НДФЛ, НДС и страховые взносы.

Информацию о налогообложении в этой статье помогла собрать и проверила руководитель бухгалтерского агентства «ПроНалоги» Любовь Игнатова.

Комментарии •10

Очень полезная статья! Я уже несколько лет работаю по УСН и могу подтвердить, что это самый выгодный режим для малого бизнеса. Удобно и просто ведется учет доходов и расходов.

Сообщение удалено

Ответить

Как раз задумывался о переходе на УСН, и вот наткнулся на эту статью. Очень информативно и понятно объяснено, какие преимущества и ограничения есть у этого режима. Спасибо!

Сообщение удалено

Ответить

Статья очень хорошо структурирована, схемы помогают визуализировать каждый режим налогообложения. Теперь понятно, какой выбрать в зависимости от особенностей моего бизнеса.

Сообщение удалено

Ответить

Мне нравится, что статья предоставляет не только теоретическую информацию, но и примеры из реальной практики людей. Редко такое встречается. Очень полезно и вдохновляюще!

Сообщение удалено

Ответить

У меня были сомнения относительно патента, но статья помогла прояснить все нюансы. Теперь я понимаю, что это отличный вариант для кафе или столовой на ИП.

Сообщение удалено

Ответить

У меня есть вопрос по АУСН. Что произойдет, если мои доходы превысят установленный лимит? Что делать?

Сообщение удалено

Ответить

У меня небольшое предприятие, и я уже несколько лет работаю по патентной системе налогообложения. Это позволяет мне сосредоточиться на своей деятельности, не тратя много времени на ведение сложной бухгалтерии. Если что, пишите, расскажу подробнее.

Сообщение удалено

Ответить

Какой режим налогообложения лучше выбрать для фрилансера? У меня разные клиенты, и доходы могут варьироваться. Буду благодарен за советы!

Сообщение удалено

Ответить

Наконец-то нашел самую хорошую статью по налогам! Шпаргалки по режимам просто супер!

Сообщение удалено

Ответить

Спасибо за подробное описание каждого режима налогообложения. Это помогло мне лучше понять, какие факторы следует учитывать при выборе и какой выгоднее для меня.

Сообщение удалено

Ответить